野村投信

太早降息不一定是好事

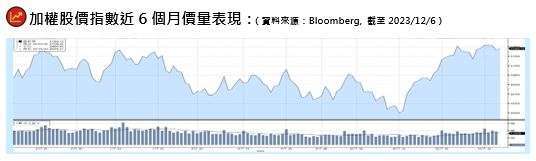

市場對於聯準會降息越來越樂觀,甚至預期最快明年 3 月降息,明年年底前降息 5 次,10 年美債殖利率近一個月也下滑了 80 個基點,速度之快令人瞠目結舌,雖然市場氣氛樂觀,但我們認為並非全是好事,一來是美國經濟仍具韌性,聯準會其實不急著降息,若最終不如市場預期那般樂觀,可能出現失望賣壓;二來降息普遍代表經濟出現狀況,若是 3 月降息,代表美國經濟並非如想像強勁,對於股市也不會是好消息。以我們的立場,我們認為最好的降息時點應該在第二季底~ 第三季,上半年經濟緩步復甦,下半年若是因為基期導致增速放緩,還能透過降息來刺激經濟,如此一來聯準會既可保持政策靈活性,也能確保通膨維持降溫趨勢,對金融市場也會更健康。

大盤利多因素:

(一)通膨續降溫:美國 10 月名目 CPI 及核心 CPI 皆低於預期,打擊通膨已取得不錯的成效

(二)升息近尾聲:Fed Watch 預測最快明年 5 月有望降息,升息循環來到尾聲已成為市場共識

(三)電子業展望轉佳:全球手機銷售月增速轉正、半導體上游庫存續降,電子業狀況漸入佳境

(四)AI 開啟新盛世:AI 產值未來 10 年 CAGR 超過 20%,企業增加 AI 投資,股市進入新多頭格局

大盤利空因素:

(一)地緣政治風險:地緣政治緊張局勢加劇,將可能對全球金融體系構成威脅

(二)晶片產能不足:台積電 CoWoS 產能受限,高階 AI 晶片缺貨,相關供應鏈營收受影響

2024 需求溫和復甦,產業端仍充滿亮點

國發會 10 月份景氣燈號由 9 月份黃藍燈再度轉為藍燈,主要因素來自於出口貿易不佳,雖然經過全球去庫存化後,明年可望有部分庫存補單效應,但需求要全面復甦估計沒那麼快,得視通膨下滑速度以及 FED 高利率維持多久而定。雖然整體需求復甦較為溫和,但各別產業的需求仍舊非常強勁,比如汽車銷量雖然回升速度有限,但 LED 頭燈穿透率持續提升、汽車輕量化材料的穩定出貨,明年相關公司的營收獲利上看雙位數成長;AI 伺服器的建置需求則依然強勁,搭配上 NB/PC 結合邊緣 AI 概念的換機潮,預期 AI 題材仍會是盤面的主流,其他像是政策支持的重電、綠電,以及半導體上游的庫存回補,只能說 2024 年雖不到百花齊放,但精挑細選下各產業仍是處處有驚喜。

註:文中涉及個別公司相關資訊僅供個別事件說明與評論,非為個股之推薦,投資人申購本基金係持有基金受益憑證,而非本文提及之投資資產或標的。投資人無法直接投資指數,本資料僅為市場歷史數值統計概況說明,非基金績效表現之預測。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。

野村證券投資信託股份有限公司

110615 台北市信義路五段 7 號 30 樓 (台北 101 大樓)

客服專線:(02) 8758-1568

野村投資理財網:www.nomurafunds.com.tw AMK01-231200024

上述基金均經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書 (或投資人須知)。有關基金應負擔之費用 (境外基金含分銷費用) 已揭露於基金公開說明書或投資人須知中,本公司及銷售機構均備有基金公開說明書 (或其中譯本) 或投資人須知,投資人亦可至公開資訊觀測站或境外基金資訊觀測站中查詢。基金買賣係以投資人自己之判斷為之,投資人應瞭解並承擔交易可能產生之損益,且最大可能損失達原始投資金額。基金不受存款保險、保險安定基金或其他相關保障機制之保障。如因基金交易所生紛爭, 台端得先向本公司申訴,如不接受前開申訴處理結果或本公司未在三十日內處理時,得在六十日內向金融消費評議中心申請評議。 台端亦得向投信投顧公會申訴、向證券投資人及期貨交易人保護中心申請調處或向法院起訴。基金投資風險包括但不限於類股過度集中之風險、產業景氣循環之風險、流動性風險、外匯管制及匯率變動風險、投資地區政治、社會或經濟變動之風險、商品交易對手之信用風險、與其他投資風險等,請詳見基金公開說明書 (投資人須知)。基金可能投資承銷股票,其可能風險為曝露於時間落差之風險,即繳款之後到股票掛牌上市上櫃之前的風險。【野村投信獨立經營管理】

上一篇

下一篇