台股操盤人筆記 經濟軟著陸可能性增,長線佈局機會將落在第二季

野村投信

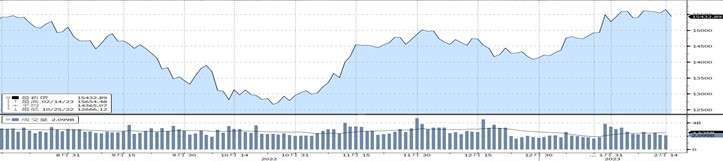

加權股價指數近 6 個月價量表現:(資料來源:Bloomberg, 截至 2023/2/15)

野村腳勤觀點:

■火熱的非農數據其實是披著狼皮的利多

自從美國公佈 1 月非農數據意外強勁之後,市場再次陷入了升息恐慌當中,這種精神分裂式的反應似乎變成了常態,彷彿只要就業市場強勁,聯準會就要更積極升息的樣子。然而仔細解讀這次的非農數據,可以發現勞參率是意外上升,薪資增速則持續下降,新增就業多來自休閒和飯店產業,這些訊號都顯示:藍領階級的儲蓄已花光,部份人正逐漸回歸工作崗位,這不僅有助於企業解決缺工問題,被迫加薪的窘境,更有助於降低通膨的壓力。追根究柢,聯準會升息是為了打擊通膨,只要薪資增速有在放緩,通膨也持續往好的方向前進,聯準會沒有理由要更積極升息。

經理人視角:

●大盤利多因素:

(一) 通膨持續放緩:美國 1 月 CPI 年增 6.4%,連續第 7 個月放緩,預估聯準會升息幅度有限

(二) 經濟軟著陸機會高:IMF 調升全球全年經濟成長率,美國強勁服務業表現支持經濟衰退風險下降

(三) 中國經濟復甦:中國實質放棄清零政策,中長期經濟活動正常化,帶動消費成長及有望推出刺激政策

(四) 看好產業趨勢未變:政府基建投資方針明確,EV、Cloud、Data Center 等產業長線展望仍樂觀

●大盤利空因素:

(一) 就業市場強勁:美國 1 月非農就業新增 51.7 萬人遠高於預期,對薪資成長及通膨造成一定壓力

(二) 經濟仍有放緩壓力:華爾街普遍預估美國經濟衰退機率達 65%,經濟仍面臨不確定性因素

●經濟軟著陸可能性增,長線佈局機會將落在第二季

聯準會主席 Powell 在日前的談話中使用了「disinflation」的強烈字眼,這是他首次釋出有信心控制通膨的訊號。我們認為基於商品及房租價格趨緩,服務價格有望隨著藍領工人回歸崗位而改善,通膨下滑的趨勢並未改變。目前美國就業市場強勁且服務業熱絡,經濟軟著陸的機率正逐漸增高。回到股市表現,短線的無基之彈確實漲多,很多股票已來到滿足點,軋空及空頭回補的資金隨時可能獲利了結之下,股市在等待一次健康的回檔。不過另一方面,長線資金至今尚未進場,預估回檔後的進場將支持這波拉回不會太深。真正大的回檔將落在第二季,屆時將是聯準會最後一次升息、企業公佈第一季財報之際,市場焦點將回到基本面,到時才是真正決勝負的時候。因此投資人想要加碼的話不妨等等,短線上若遇拉回還是可以小筆承接、逢高出場,但真正長線佈局機會預計將在第二季出現。

各期間績效表:(%)

把投資交給專業,首選野村投信

註:文中涉及個別公司相關資訊僅供個別事件說明與評論,非為個股之推薦,投資人申購本基金係持有基金受益憑證,而非本文提及之投資資產或標的。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書

野村證券投資信託股份有限公司 110615 台北市信義路五段 7 號 30 樓 (台北 101 大樓)

客服專線:(02) 8758-1568 野村投資理財網:www.nomurafunds.com.tw AMK01-230200071

上述基金均經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書 (或投資人須知)。有關基金應負擔之費用 (境外基金含分銷費用) 已揭露於基金公開說明書或投資人須知中,本公司及銷售機構均備有基金公開說明書 (或其中譯本) 或投資人須知,投資人亦可至公開資訊觀測站或境外基金資訊觀測站中查詢。基金買賣係以投資人自己之判斷為之,投資人應瞭解並承擔交易可能產生之損益,且最大可能損失達原始投資金額。基金不受存款保險、保險安定基金或其他相關保障機制之保障。如因基金交易所生紛爭, 台端得先向本公司申訴,如不接受前開申訴處理結果或本公司未在三十日內處理時,得在六十日內向金融消費評議中心申請評議。 台端亦得向投信投顧公會申訴、向證券投資人及期貨交易人保護中心申請調處或向法院起訴。基金投資風險包括但不限於類股過度集中之風險、產業景氣循環之風險、流動性風險、外匯管制及匯率變動風險、投資地區政治、社會或經濟變動之風險、商品交易對手之信用風險、與其他投資風險等,請詳見基金公開說明書 (投資人須知)。【野村投信獨立經營管理】

文章標籤

延伸閱讀

- 台股操盤人筆記 短線漲幅多已滿足,需求何時復甦將是續漲關鍵

- 軟體股何時止穩?高盛揭七大關鍵指標

- 「財富是留給有膽識的人」、台積電、世芯、華邦電⊕、智邦⊕、印能科⊕

- 高市早苗大勝讓習近平陷兩難!彭博:台灣成中日關係不可觸碰紅線

- 講座

- 公告

上一篇

下一篇