醜小鴨變天鵝 高信評短債基金當紅

鉅亨網新聞中心

想要領高息,就只能買高股息 ETF、高配息非投資級債基金?未必!受惠於升息循環,低風險、高信評的短期債券基金,息高又抗跌,收益率不輸股市、非投資級債,又能具有高度防禦力,投資價值浮現,因而受到機構法人、專業投資人青睞,成為市場最佳的避風港。

市場變數多 風險性資產恐持續震盪

近年來高配息債券基金相當熱賣,非投資等級債、新興市場債等風險性債券型基金,訴求年配息率 5% 以上,甚至有機會達到雙位數,而引起投資人瘋搶。境外債券基金規模 1.2 兆元台幣,風險性債券基金占比就高達 8 成以上。

不過,經過近一年來市場劇烈震盪洗禮,此種狀況將有所轉變。百達投顧總經理林秋瑾認為,債券投資人主要以領息為主,過去投資組合多重押在高息收的風險性債券,雖然搶賺高配息,但也因此承擔了高風險、高波動,今年就是最佳的寫照。因為今年全球股市大幅修正,與股市連動性高的風險性債券也不惶多讓,也因此,投資組合過度集中的觀念將逐漸被導正,越來越多人已意識到資產配置的重要性。

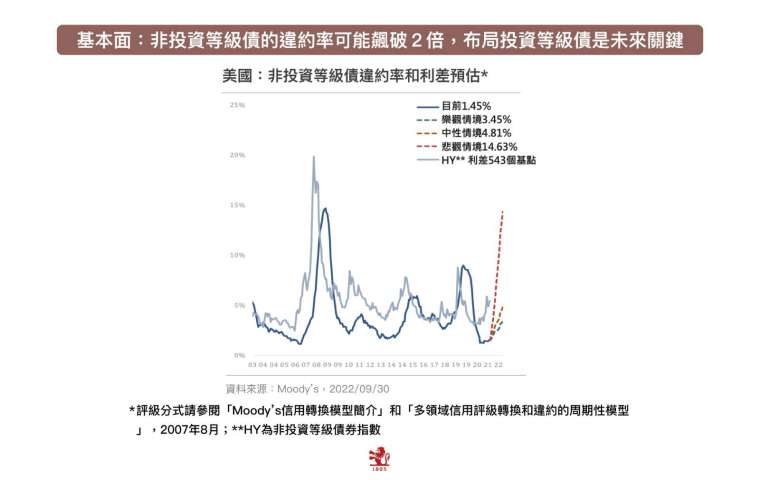

尤其全球經濟恐有衰退之虞,加上升息因素使然,企業借貸成本墊高,債務違約風險恐因此攀升。國際信評機構穆迪 (Moody"s) 認為,流動性緊縮和交易環境惡化,明年公司債違約比例可能飆升超過 2 倍。穆迪分析樂觀、中性、悲觀三種情境下,美國非投資等級債違約率將從目前的 1.45%,分別大幅拉升至 3.45%、4.81%、14.36%。

究竟何時升息結束?目前市場多認為美國聯準會此波升息可能於明年 5 月見頂。不過,林秋瑾提醒,倘若總體經濟較預期差,升息潮又沒有如預期明年 5 月結束,屆時股票、非投資級債等風險性資產恐將持續震盪,因此,投資組合中宜納入短天期、低風險的高信評債券,以強化投組防禦力,才能迎戰劇烈波動的投資環境。

投資級債有利可圖 息高又抗波動

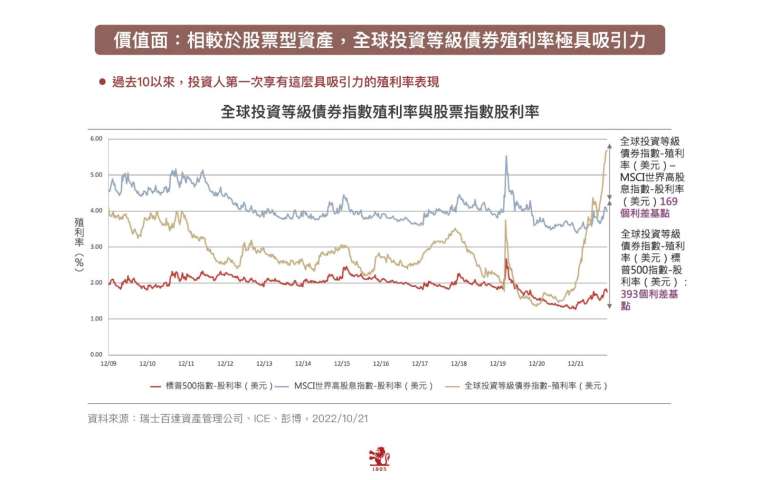

過去長期低利環境之下,國人偏愛高股息 ETF、高配息非投資級債券基金,如今利率從谷底翻轉向上,美國基準利率從 1% 調升到 4% 左右,使得美國公債、高信評投資級債等防禦型債券吸引力大增,不僅波動低,可以提供下檔保護力,收益率亦不亞於股票、非投資級債等風險性資產。

根據歷史資料顯示,過去 15 年來,全球投資級債收益率高於 S&P500 指數股利率,低於 MSCI 高息股票指數股利率,但自 2021 年開始,投資級債的息收卻能大幅超越兩者,為金融海嘯以來首見,打破了「投資級債只能防禦、無法高利」的刻板印象。

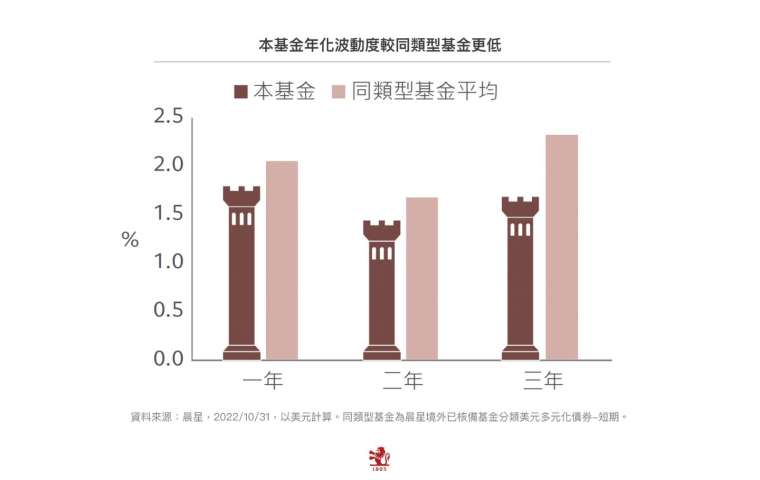

以百達美元中短期債券基金為例,主要布局美國公債及投資級債,殖利率可達 4%~5%,息收不僅媲美非投資級債券基金,而且波動度低,名列台灣債券型基金前三。

而且也很抗跌,今年以來至 9 月,全球股市、非投資級債跌幅超過 20%,百達美元中短期債券基金的跌幅卻不到 3%,展現極佳的防禦力。收益佳、承擔風險又小,自然吸引了法人機構、專業投資人資金進駐。

分析該檔基金既能抗波動,又能擁有好收益的原因有三,首先是鎖定高信評優質債券:主要投資政府公債與高信用評等公司債,平均信用評等在 AA - 以上,其中美國公債比重高達 6 成,公司債則是優選龍頭公司發行的債券,例如雀巢、Visa、沃爾瑪、摩根大通銀行等各產業巨頭,營收穩健,償債能力佳。尤其在經濟前景不佳下,高信評公司債被優先賣出的可能性較低,企業亦較能因應景氣變化的不確定性,債務違約率也較低。

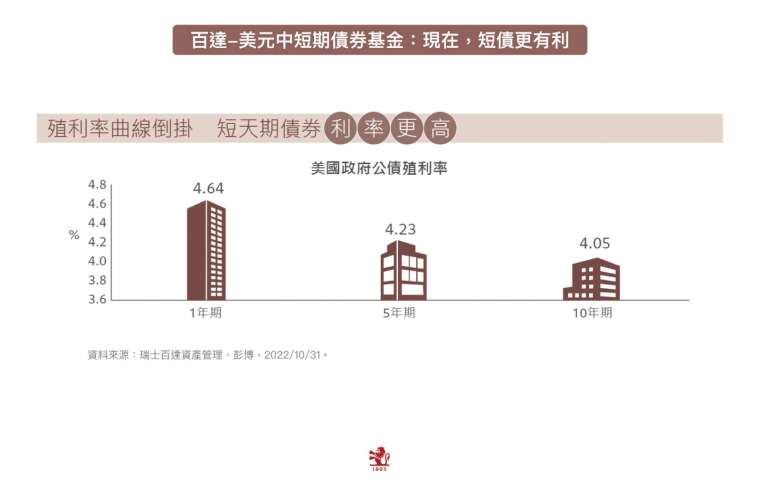

二是低存續期:相較於長天期債券,短天期債券持有時間短,價格走勢對於利率敏感度較低,可以規避後續持續升息帶來的影響。風險小於長債;加上殖利率曲線倒掛,短天期利率高於 10 年期利率,故該檔基金聚焦短天期債券,可以取得較好的收益,目前殖利率約 4%~5%。即使未來殖利率曲線回復到陡峭的正斜率,短債利率雖低於長債利率,但短債將擁有賺取資本利得的機會。

三是擁抱強勢美元資產:該檔基金雖以美債為主,但亦會投資歐洲等其他區域的公司債,因此,考量到匯率波動的干擾,此類型債券會透過美元做匯率避險,以避免承擔持有歐元等其他外幣的匯率風險。

展望未來,由於市場變數依然不少,風險性資產依然面臨下行壓力,投資人可以藉由防禦型優質債券提供下檔保護力,又能擁有好收益,是現階段動盪時局下,不可或缺的核心資產配置。

* 短債更有利,了解更多 百達美元中短期債券基金:

http://bit.ly/3OJU3Fz

申購請洽各大銷售機構:

中國信託、玉山銀行、台新銀行、第一銀行、中租投顧、基富通投顧、鉅亨投顧 (銀行以字首筆畫少至多排序)

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 油價飆破110美元、就業轉弱!華爾街警告:戰爭恐引爆「停滯性通貨膨脹」

- 砲轟川普造成國際油價飆漲!《大賣空》本尊:股市下跌是他的致命弱點

- 〈美股盤後〉川普稱美伊戰爭「基本已結束」三大指數豬羊變色 油價衝破100美元後回落

- 川普說伊朗戰爭「基本上已結束」 與普丁今年首度通話談止戰方案

- 講座

- 公告

上一篇

下一篇