澳美利差消失?凱投宏觀:澳央行若不升息 澳元估跌15%

鉅亨網編譯許光吟 綜合外電

《華爾街日報》報導,美國聯準會 (Fed) 已於上週三 (15 日) 再次向市場出手升息,將基準利率自 0.50% - 0.75% 之利率區間,上移至 0.75% - 1.00%,正式觸及 1.00% 之整數關卡。

市場人士分析,Fed 本次升息循環對其他國家之衝擊,在 Fed 基準利率觸碰到 1% 的利率上緣之後,一些國家很可能將因此感受到迫切的升息壓力。

以澳洲央行 (RBA) 為例,目前澳洲央行的基準利率: 隔夜現金目標利率 (ON Cash Rate) 為 1.50%,而 Fed 今年預期還有升息 2 碼之可能,倘若 Fed 如期完成升息 2 碼之預估,那麼至今年底 Fed 基準利率就將上看 1.25% - 1.50%,也就是澳洲央行現行的利率水平,意味著美、澳利差恐怕將完全消失。

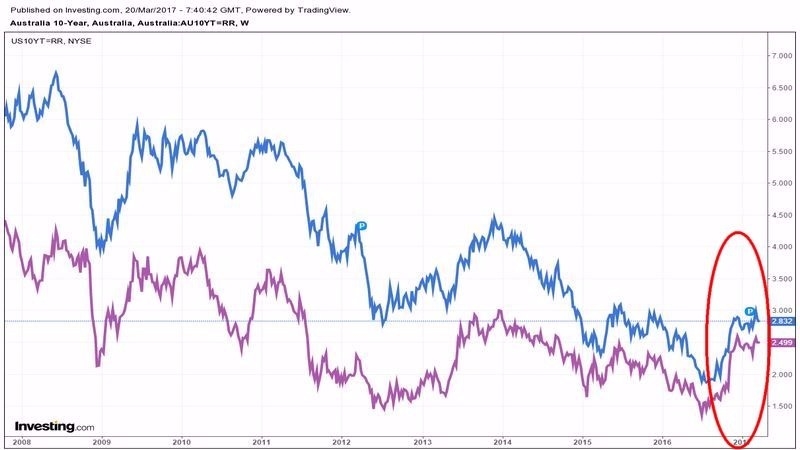

如置頂圖所示,最新十年期澳債殖利率為 2.832%,美債殖利率則落在 2.499% 一線,兩國利差僅差距 33.3 個基點,而倘若 Fed 今年底完成升息 2 碼,兩國利差可能將會更進一步收斂。

統計至 2008 年以來,美澳利差可謂是一路收窄,背景原因主要是因為 Fed 長年執行零利率政策,導致市場熱錢紛紛流入澳債等此類低風險,但還是擁有不錯利率報酬的國家公債。

市場分析師表示,倘若 Fed 在今年再向市場升息 2 碼,使得 Fed 基準利率上限與澳洲央行基準利率達成平價,那麼澳洲公債恐怕即會出現一波劇烈拋售潮。

因為美債殖利率基本上視作為無風險利率,故澳洲公債與美國公債之間是必須存在著一定利差的風險貼水,倘若風險貼水消失,那麼市場不如持有美國公債,避開擁有較高風險的澳洲債券。

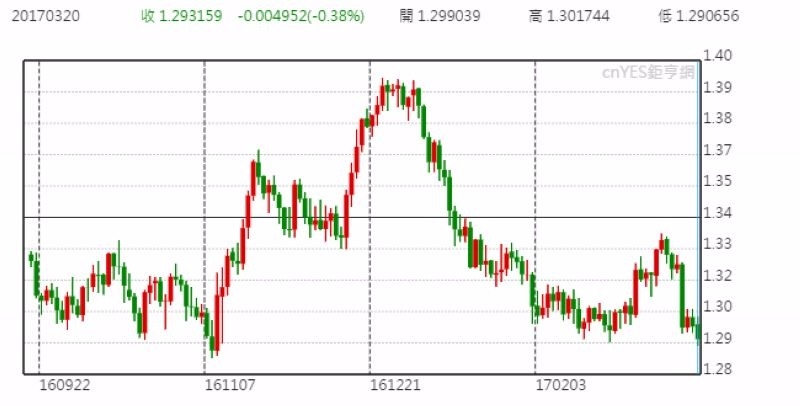

調研機構凱投宏觀 (Capital Economics) 便大膽估計,倘若澳洲央行繼續維持利率不變,而 Fed 又如預期地再於年底前升息 2 碼,那麼公債市場在爆發澳債拋售潮、轉持美國公債之後,估計這波澳元的跌幅將自現行的匯價水平,向下暴跌 15%。

凱投宏觀預期,上述這樣的預估場景恐怕可能成真,因為該機構估計澳洲央行至 2019 年之前,將會持續按兵不動。

- 富過三代的秘密武器 家族辦公室是什麼?

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 前Fed理事的驚人之語:Fed升息行動 仍大幅落後

- 全球央行緊縮潮?Fed升息後 土耳其央行亦「變相」升息3碼

- 伊爾艾朗:高油價將使美國今年通膨衝破3% 聯準會陷兩難

- 油價狂飆、就業轉弱 Fed被逼進兩難死角

- 講座

- 公告

上一篇

下一篇