美7月核心PCE增速溫和 奠定Fed下月降息基礎

鉅亨網編譯段智恆綜合外電

美國聯準會 (Fed) 青睞的通膨指標 7 月增速溫和、個人支出也有所增加,不僅強化決策者 9 月開始降息的計畫,也透露美國經濟在第三季初仍處在更加穩固的基礎上,淡化衰退擔憂與降息兩碼 (50 個基點) 的可能。

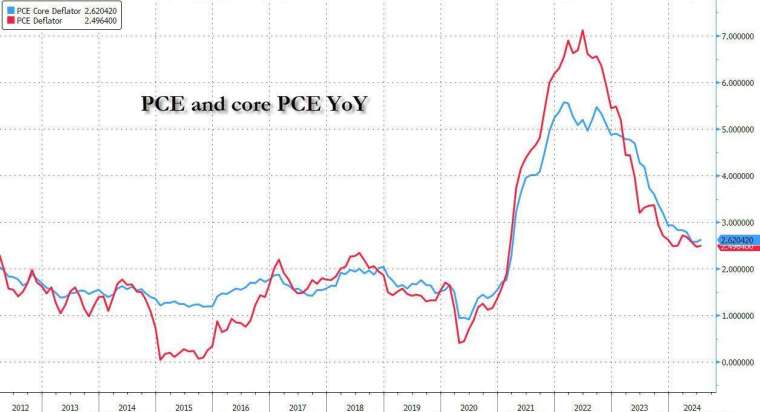

具體來看,美國商務部周五 (30 日) 公布 7 月個人消費支出 (PCE) 物價指數年升 2.5%,略低市場預期的 2.6% 且與前值持平;按月來看成長 0.2%,符合市場預期,略高於前值 0.1%。

Fed 青睞的通膨指標、剔除能源和食品價格後的 7 月核心 PCE 年增 2.6%,略低市場預期的 2.7%,不過與前值持平;按月來看成長 0.2%,符合市場預期並與前值持平。另外 3 個月 PCE 物價指數折合年率成長 1.7%,為今年以來最低。

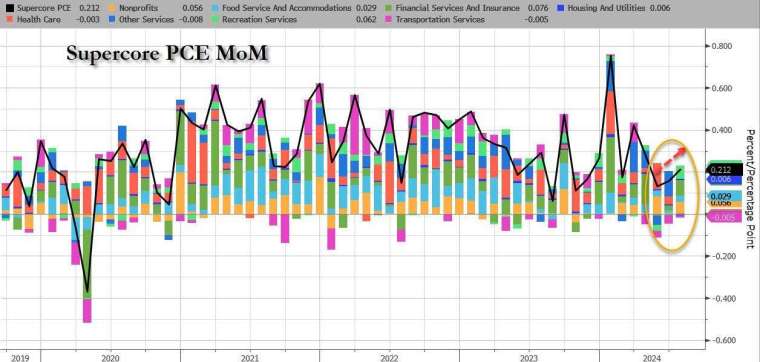

值得注意的是,不包括住房和能源的超級核心 PCE 物價指數月增 0.2%,創下 3 個月以來新高,連續第 51 個月成長,推動年增率升至 3.25%,雖然寫下 3 年來新低,但仍然居高不下。

收入跟不上支出 儲蓄率跌至 2008 年以來次低

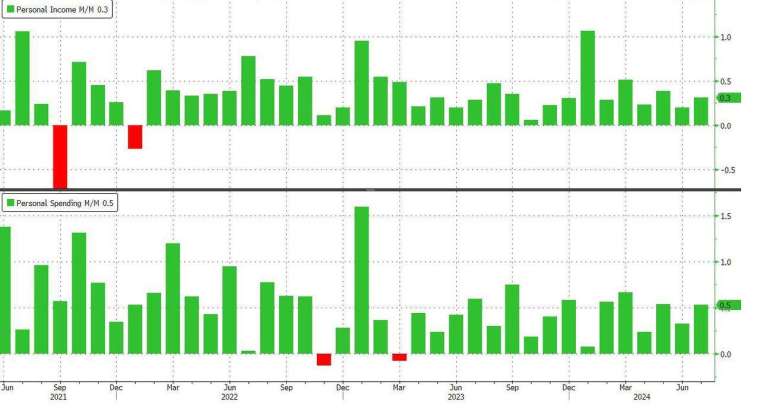

同日公布的另一份數據顯示,美國 7 月個人支出月增 0.5%,符合市場預期,不過高於前值 0.3%,而經通膨調整後月增率報 0.4%,高於市場預期的 0.2%,也高於修正後 0.3% ;7 月個人收入月增率從 5 月的 0.2% 升至 0.3%,高於市場預期的 0.2%,連續第二個月幾乎沒有成長。

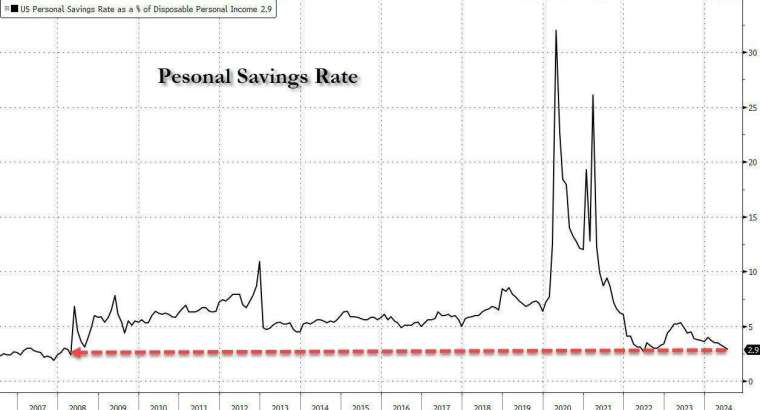

此外,美國 7 月儲蓄率降至 2.9%,遠低 6 月的 3.1%,不僅是自新冠疫情以來首次降至 3% 以下,也是 2008 年以來次低。有分析指出,儲蓄率是在政府連續 8 個月增加補貼背景下調查,倘若沒有整府補帖,儲蓄率會飆升得更高。換言之,消費者現在被掏空了,但通膨仍沒有大幅下降。

整體來看,儘管消費者在 7 月的支出有所增加,但收入成長卻更不上,而且儲蓄率還放緩,消費者未來支出的持久性不免讓人質疑。

而這份報告也支持這樣一個觀點,即現在是開始鬆綁貨幣政策的時候了。就業市場、通膨率雙雙降溫,這也解釋 Fed 主席鮑爾先前在全球央行年會上表示「降息時機已到」,可能就在下個月。

KPMG 首席經濟學家 Diane Swonk 認為,報告證實通膨正在降溫,同時也擺脫今年年初再度抬頭的態勢,確實是個好消息,而接下來所有人的目光將聚焦在就業市場的變化。

另有分析認為,7 月的支出、收入和通膨數據與預期一致或略優於預期,這可能會重新引發『金髮姑娘』經濟的討論,但報告的細節顯示,經濟活動正在降溫,收入和支出可能在今年下半年出現更明顯的放緩。

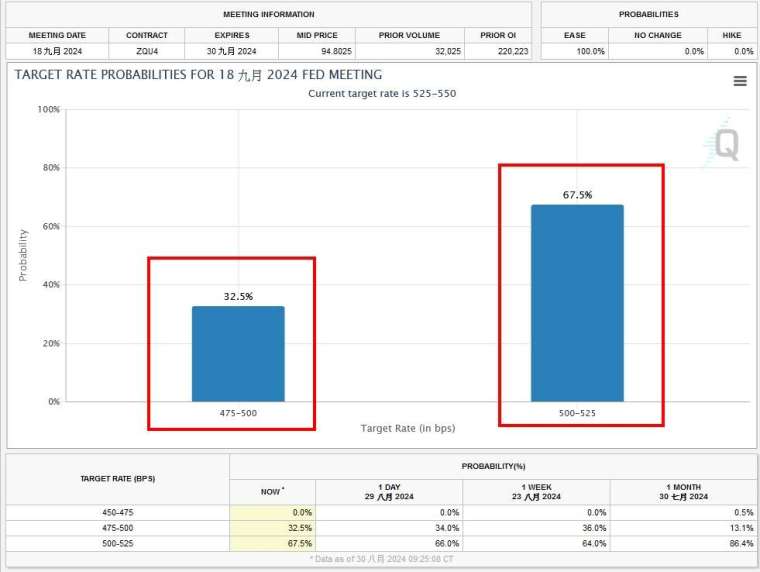

根據芝商所 FedWatch 工具,Fed 在 9 月降息 1 碼的機率為 67.5%、降息 2 碼的機率為 32.5%;市場預估接下來的 11、12 月會議上連續降息 1 碼的可能性偏高。

- 中東戰火重塑市場格局!避險貨幣面臨考驗

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 〈美股早盤〉美7月PCE報喜 主要指數開高

- 〈快訊〉美7月PCE年升2.5%略低預期 美股主要指數期貨走高

- 美國第二季GDP、PCE超預期上修 鞏固Fed九月小幅降息

- 油價狂飆、就業轉弱 Fed被逼進兩難死角

- 講座

- 公告

上一篇

下一篇