【債市觀察】降息的曙光不遠了? 停止升息後進場投資級債券,持有1年報酬可望達雙位數

鉅亨研報

全球政經風險升溫,美國聯準會官員鷹鴿互見,諸多不確定性因素壟罩全球市場,導致美國 10 年期公債殖利率一度觸及 5%後回落,投資等級債也跟著攀升至 6%以上,高於歷史平均的 4.5%,入手時機更加明朗。

從去年年底市場就瀰漫著降息的預期,積極的投資人早已卡位債券基金或 ETF,等待高債息與降息將帶來價格上漲的果實。

沒想到一年快過去了,債券價格不僅沒有回升,反而持續破底,10 年期美債殖利率差點觸及 5% 的關卡,究竟一蹶不振的債券市場,何時才能重振牛風呢?

一、市場焦點

降息的曙光不遠了?

美國聯準會 11 月 FOMC 會議再次暫停升息,相對緩解市場對於利率持續走高的擔憂,10 年期美債殖利率應聲隨之下滑,從用來預測未來聯準會升降息機率的 FED Watch 工具觀察,市場普遍共識認為年底前不會再進行升息,即使暫停不升息,仍可能維持一段時間的高利率。因為目前美國經濟景氣仍穩健,通膨仍高於聯準會目標,但值得注意的是,失業率升至 3.9%,高於市場預期與前值的 3.8%,創去年 1 月以來新高,加上非農就業市場也低於預期,另外美國 2 年期和 10 年期公債殖利率之間的利差最近開始收斂幅度趨陡,上述現象都是經濟轉變的訊號。

停止升息尾巴 利於投資級債表現

根據過去幾次升息到頂部後的經驗,聯準會平均停止升息的月數為 8 個月。也有發生過最長 15 個月的狀況,若維持高利率的時間拉長,對於長天期債的影響較大,也進一步可能影響股市,因為借貸成本高昂,不利於企業營運獲利。按照目前市場普遍預估,最快要到 2024 年下半年才有降息的可能,因此,若期待債券市場有谷底反彈表現,需要有耐心等待一下。

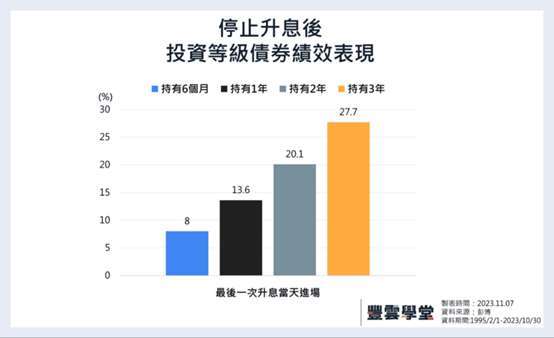

根據過去歷史經驗,投資人在停止升息當日進場並持有 6 個月、1 年、2 年或 3 年,正報酬機率均為 100%,持有 1 年以上的累積報酬更可達雙位數。

另外,自 2000 年以來,若投資人在殖利率超過 5% 以上時進場美國投資等級債,分別持有 1、2、3 年的平均報酬為 8.1%、15.9% 及 24.5%,明顯優於任一個月進場的平均報酬 5.8%、12% 及 18.4,此時進場相對有利。

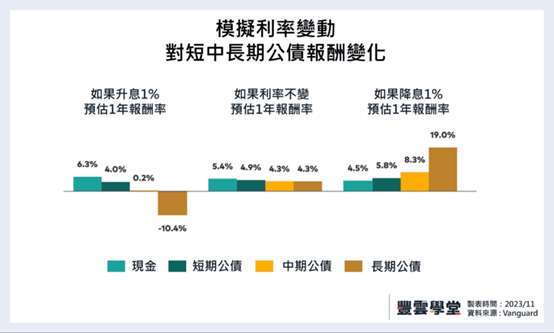

資產管理公司先鋒 Vanguard 的研究模擬,若市場還持續升息,短債會是較佳的防禦工具,但當市場真進入降息階段,長天期債券的表現會相對呈現較好的報酬結果。

二、資產配置方向

整體來說,債券市場已逐漸接近利空出盡,現階段可以分批佈局債券型資產,尤其高評級的投資等級債券。

若您本身是偏好股票型資產的投資人,可以將部分資金進行債券資產的配置 ; 若您目前配置已是債券型資產,可以調整投資組合的平均持有天期與信評種類,在聯準會政策與經濟數據更加明朗化前,預期利率可能維持高檔震盪,參考目前各債券殖利率皆躍升至歷史相對高位,短線可先以中短天期的高評級債券基金為主,等到降息呼聲更為明確時,再加碼長天期債券基金。或是可以直接選擇複合型債券基金,分散債券的信用評等與天期。

三、2023Q4 精選焦點基金

投資等級債券

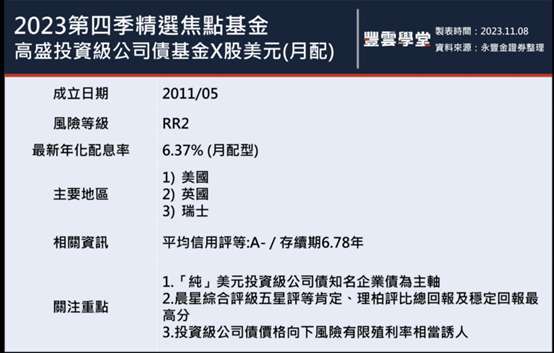

深度瞭解: 高盛投資級公司債基金 X 股美元 (月配)

核心重點: 非常「純」的美元投資級債,美國地區比例高達 85% 以上,依目前殖利率與投資等級風險考量,屬於穩定且安心的投資標的。

深度瞭解: 摩根基金 - 環球企業債券 (美元)(每月派息)

核心重點: 持債數量超過 1,200 檔,風險高度風散,且投資地區也極為分散,美國佔 6 成,其他國家佔 4 成,因多元分散效果,投資組合的波動度較低。

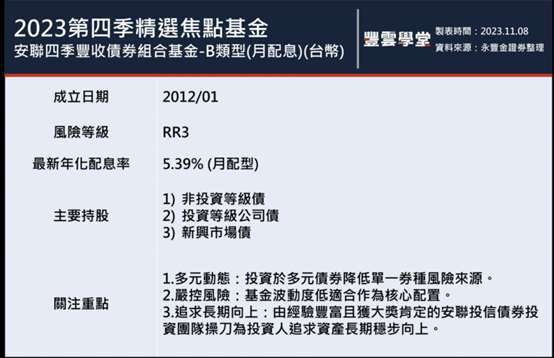

複合式債券

核心重點: 多元組合各類債券的投資,可因應市場輪動,尤其近幾年來從地緣政治、疫情發展,還有全球主要利率政策對市場的牽動,在市場波動增大的情況下,多元組合有助於強化投組下檔保護。

核心重點: 混合式債券,追求一致穩健的現金流,一方面布局約七成投資級債券、降低風險型資產,另一方面性布局約三成的非投資等級債券,增添報酬型資產,亦藉由券種存續期配置來降低投資組合的存續期、降低利率波動的風險。

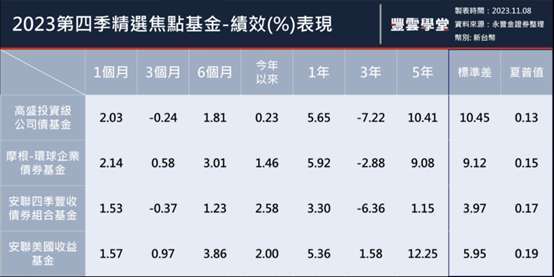

四、精選焦點基金近期績效

本公司所推薦分析之個別有價證券

無不當之財務利益關係 以往之績效不保證未來獲利

投資人應獨立判斷 審慎評估並自負投資風險

- 美債、黃金、日元全倒 美元何以獨自挺立?

- 掌握全球財經資訊點我下載APP

延伸閱讀

- Fed今年不降息機率升至25%!中東戰火助燃通膨 債券交易員重估前景

- 【ETF觀察】日本春鬥喊出 5% 調薪?日股景氣循環正翻轉,00949 ETF 迎來關鍵變盤點?

- 中東戰火存股逢低布局?首檔「不配息」市值型 ETF:009816 成分股、手續費、績效與 0050、006208 終極對決!

- 太空AI+接單雙利多,太陽能爆量走強,光通訊矽光子成資金焦點,下一檔熱門股都在這!?

- 講座

- 公告

上一篇

下一篇