鉅亨網編譯張正芊

全球最大資產管理公司貝萊德 (BlackRock)(BLK-US) 周一 (13 日) 指出,美國聯準會 (Fed) 眼看即將在本周三 (15 日) 進行 10 年來第 3 次升息行動,但從美國公債的波動情況來看,投資人顯然對於升息後的市場情況毫不擔心。

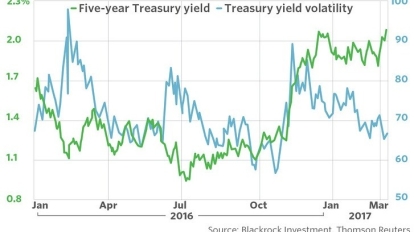

貝萊德全球首席投資策略師 Richard Turnill 發布報告指出,如上圖所示,過去幾個月美國公債殖利率的波動率明顯走跌,但殖利率本身則攀升,部分歸因於市場預期美國貨幣政策會進一步緊縮。

Turnill 表示:「這並不簡單,因為過去當利率加速正常化,往往導致波動率大增。」例如在 2013 年,前 Fed 主席伯南克 (Bernanke) 僅僅示意準備開始減少量化寬鬆 (QE) 收購資產規模,就掀起市場混亂,即那場所謂的「緊縮恐慌」。

如今市場波動率低,顯示即使美國貨幣及財政政策仍充滿不確定性,國外地緣政治緊張也持續存在,投資人反應卻依舊極度平靜。Turnill 解釋,從美國公債價格來看,市場對於美國經濟深具信心,認為如今即使貨幣寬鬆縮減,美國經濟仍能靠自身力量繼續成長。

Turnill 補充,全球通貨再膨脹 (reflation) 的趨勢越來越強,暗示經濟不再像以往面對 Fed 緊縮時那麼脆弱;且即使 Fed 本月升息 1 碼,也未嚴重偏離其「漸進式緊縮」步調。此外,有些「結構性趨勢」會限制美國長期公債殖利率漲勢,包括名目經濟成長率溫和、歐洲及日本利率仍低落,以及人口老化等。

不過話鋒一轉,Turnill 也擔心投資人可能太過鬆懈。他點名一些值得警戒的因素:例如跨資產的波動性低落現象,可能反映市場安逸;債市價格也反映,市場預期升息速度尚未趕上 Fed 示意的速度。

Turnill 警告,一旦投資人為了追趕上 Fed 的腳步,而讓預期「過頭」,恐怕會引發美國「破壞性上漲」,以及全球金融環境緊縮。而啟動這種情況的因素,有可能是 Fed 接下來言論「意外鷹派」,或是預期大規模企業減稅會帶來重大利多。但市場信用差距縮小,卻使得投資人面對利率上升風險,缺乏緩衝。

上一篇

下一篇