鉅亨網編譯段智恆 綜合外電

美國聯準會 (Fed) 青睞的通膨指標在 8 月份僅小幅成長,除了表明通膨走低外,也凸顯美國經濟正在降溫,強化市場大幅降息預期。有「Fed 傳聲筒」之稱的 Nick Timiraos 評論表示,該指標距離 Fed 的通膨目標不遠了。

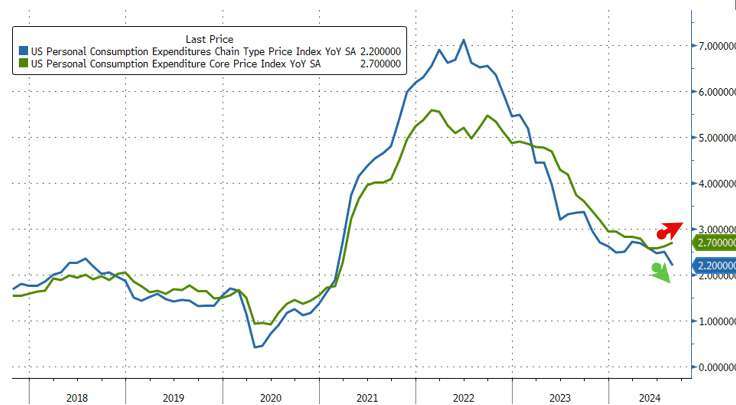

具體來看,美國商務部周五 (27 日) 公布數據顯示,Fed 最青睞的通膨指標、剔除能源和食品價格後的 8 月核心個人消費支出 (PCE) 物價指數僅月升 0.1%,創 5 月來新低,低於市場預期與前值的 0.2%;按年來看成長 2.7%,符合市場預期,不過略高於前值 2.6%,為 4 月來新高。

8 月整體 PCE 物價指數年增 2.2%,創 2021 年 3 月以來新低,略低市場預期的 2.3%,較前值 2.5% 有所回落;按月來看成長 0.1%,符合市場預期,略低前值 0.2%。

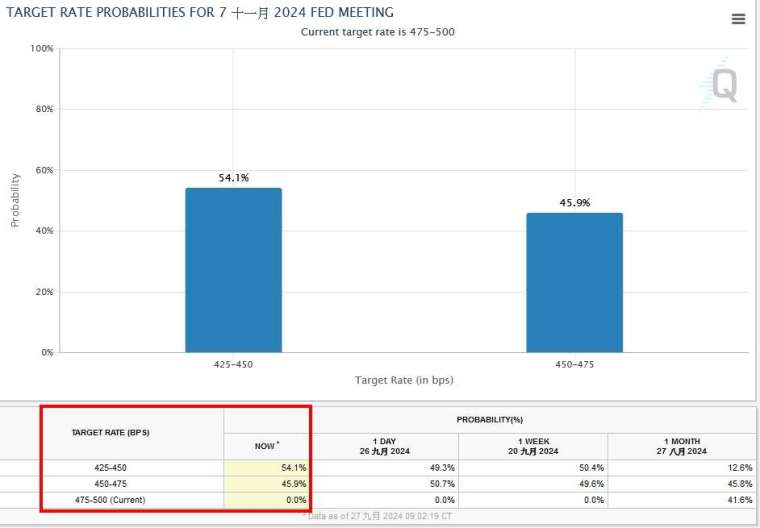

值得注意的是,8 月核心 PCE 物價指數的 3 個月折合年率成長 2.1%,符合 Fed 的目標。數據出爐後,市場對未來大幅降息預期升溫。利率期貨交易員預估,Fed 在 11 月降息 2 碼 (50 個基點) 的可能性略高於降息 1 碼 (25 個基點)。

「Fed 傳聲筒」Nick Timiraos 評論表示,Fed 青睞的 PCE 指標距離其目標不遠了。他指出:「截至 8 月的 12 個月裡,該指標上漲了 2.2%,距離 Fed 的 2% 目標不遠。一年前和兩年前,這項指標分別為 3.4% 和 6.6%。核心 PCE(不包括波動較大的食品和能源項目)8 月年增 2.7%。一年前 12 個月核心通膨率為 3.8%,兩年前為 5.4%。」

另外這份報告顯示通膨普遍降溫,其中 Fed 密切留意的「超級核心通膨指標」─不包括住房和能源的核心服務成本連續第二個月成長 0.2%,維持 3 年多來最慢增速;扣除食品和能源後的商品價格在 8 月下滑 0.2%,為 3 月來最大跌幅。

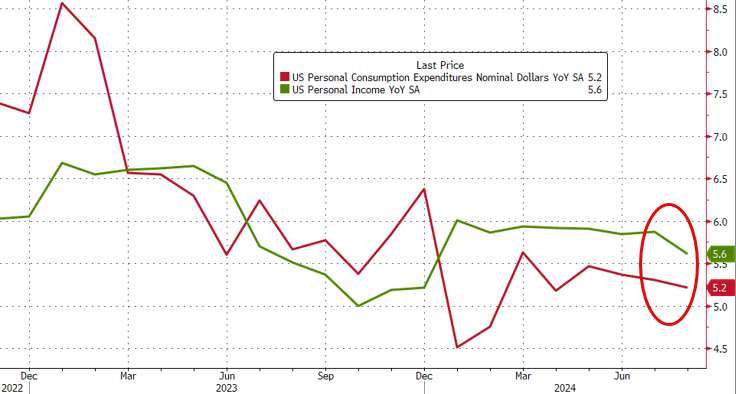

不只如此,報告還顯示今年美國經濟正在逐漸放緩。占家庭消費大部分的整體服務支出在 8 月僅成長 0.2%,為 2023 年 10 月以來最小的 3 個月增幅,商品支出繼 7 月強勁成長後保持不變。

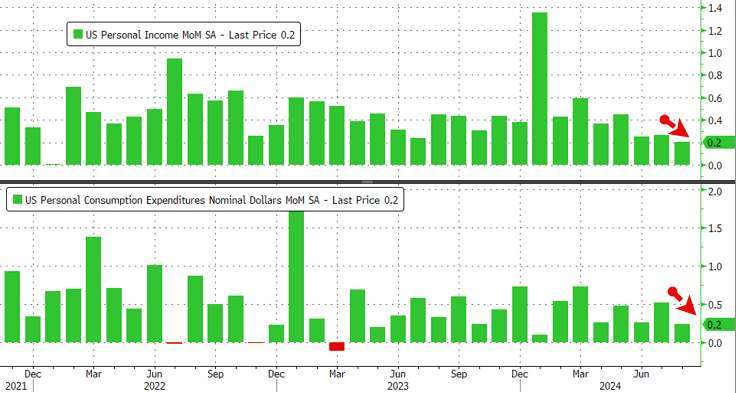

與此同時,同日公布的另一份數據顯示,美國 8 月個人支出月增 0.2%,低於市場預期的 0.3% ,較前值 0.5% 有所回落,而經通膨調整後月增率報 0.1%,符合市場預期,不及前值 0.4%,為今年 1 月以來新低。

而 8 月個人收入月增率從 7 月的 0.3% 降至 0.2%,創去年 7 月以來新低,低於市場預期的 0.4%。

另一方面,8 月儲蓄率降至 4.8%,相較之下 7 月修正前數值為 2.9%。儘管住房相關成本持續承壓,但 8 月仍取得了進展,該成本月增 0.5%,為自 1 月以來的最大漲幅。

有分析指出,8 月個人收入、支出、通膨出人意料下滑,驗證 Fed 本月降息兩碼的決定,而隨著潛在通膨壓力減弱,Fed 將越來越側重就業市場。

E*Trade 負責交易和投資的董事總經理 Chris Larkin 表示:「將今天的個人消費支出 (PCE) 物價指數加入到經濟數據的甜蜜點名單中。通貨膨脹繼續保持低位,雖然經濟成長可能正在放緩,但沒有跡象表明它正在從懸崖上掉下來。」

Federated Hermes 投資組合經理 Damian McIntyre 表示,雖然經濟軟著陸從未得到保證,但投資人應該從近期強勁的經濟數據中找到安慰。他說:「今天的通膨數據證實鮑爾上周告訴我們的話──通膨正在降溫且消費者表現強勁,勞動力市場仍然具有彈性。」

Russell Investments Ltd. 全球投資策略主管 Andrew Pease 表示:「數據顯示軟著陸——你必須尊重數據——但前瞻性指標正在發出警告訊號,軟著陸的下降總是看起來像是衰退的開始。 」

數據提振市場對 Fed 大幅降息預期,截稿前,道瓊工業指數漲逾 200 點或近 0.5%,那斯達克綜合指數漲近 0.1%,標普 500 指數漲近 0.2%,費城半導體指數跌近 0.5%。美債 10 年期殖利率跌至 3.75%、美元指數跌至 100.010。

根據芝商所 FedWatch 工具,Fed 在 11 月降息兩碼的可能性為 54.1%、降息 1 碼的可能性為 45.9%。

上一篇

下一篇