利率高點已近,買美債時機真的到了?

鉅亨研報

【摩根投信行銷文宣】

對多數債券資產的持有人來說,「配息率」幾乎是決定投資的首要考量,因為債券資產具備固定收益的特性,所以配息率的高低,往往也會牽動投資人的產品選擇。不過,這情況在 2024 年可能出現轉變,因為歷史證明在利率見頂之後,債券資產將迎接難得的價格反彈契機,倘若再結合原本的收益優勢,債券資產的總報酬率可能未必會輸給股票!

現在適合買美債嗎?美債買入時機的景氣指標

根據摩根資產管理的觀察,投資人在布局債券的時候主要有兩個目的,第一是創造穩定的收益,第二是降低資產組合的波動,因為債券的波動較股票更低,且本身也有到期收益,所以無論景氣好壞,在布局債券資產時,買入時點的重要性就不如股票那樣大;而且基於同樣的理由,債券也特別受到法人機構、長線資金與富裕人士的偏愛。

但這並不代表債券資產就可以閉著眼睛買,因為全球主要央行及聯準會,在利率政策上的變化,都會對債券的價格與收益造成影響;而利率政策又跟景氣好壞有關,所以如果要布局債券,投資人一定要看一下當前整體經濟環境的狀況。

布局公債要看什麼?

首先來看債券資產中的公債。一般來說,在經濟下行期間,多數央行都會採取降息的方式去刺激經濟活動。由於降息會讓公債既有的到期利率變得比當下更高,所以在降息階段,公債就比較容易受到投資人追捧,價格也會因此上漲;反之,在經濟擴張期間,多數央行多會採取升息方式去壓抑經濟活動讓經濟活動比較平穩,由於升息會讓公債既有的到期利率變得比當下更低,所以在升息期間,公債就不容易受到市場青睞,價格就容易走跌。

布局企業債要看什麼?

企業債券的情況就跟公債有些不同了,因為企業債券的價格不只受到利率的影響,也會受企業獲利的干擾。比如在降息期間,公債的價格雖會上揚,但由於降息通常都是發生在經濟衰退期間,經濟衰退又會對企業獲利產生干擾,所以從價格來看,降息未必有利於企業債的價格表現。同理,在經濟增長期間,雖然升息會讓公債價格下跌,但由於經濟增長有助於企業提升獲利,所以企業債券的價格反而較容易上漲。

由此,同樣都是債券,但公債和企業債券幾乎擁有完全不同的走勢。所以在布局債券時,就不能只看價格與景氣之間的連動,更要看債券實際的到期收益率。從這個角度觀察反而就輕鬆了,因為無論是要投資公債還是企業債券,投資人只要抓緊一個鐵律即可,那就是在利率處於高原期的時候積極布局債券資產。

利率高原期未必不利於股票,但一定要有債券資產

摩根資產管理認為,高利率環境對債券的長期投資較有利,主因是在較高的收益率的環境下,只要多數央行不再升息,債券價格上漲的壓力就會收斂,收益優勢就會更加鞏固;另一方面,即使之後降息,債券的收益優勢不但不會消失,價格會因為降息而受到鼓舞,所以在利率高原期布局債券,投資人反而可以享受到這種「價格」與「收益」的雙重優勢。

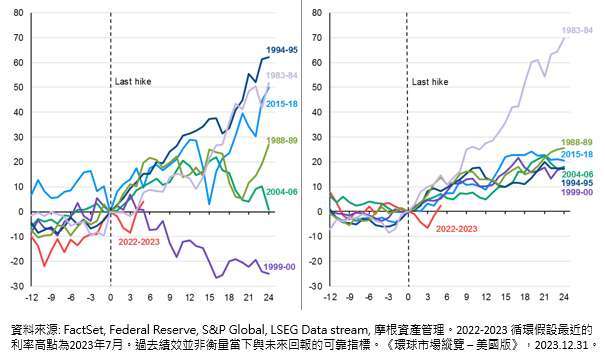

另外,從圖一 (下圖右) 也可得知,在利率達到頂峰後的兩年內,即使是防禦型的公債,其價格表現也可獲得全面的正報酬;而且對比股票資產在同一時期內的表現 (下圖左),也可發現債券資產在兩年內報酬率,七次裡面有五次(1983~1984, 1988~1989, 1999~2000, 2004~2006, 2022~2023, )的表現幾乎與股票相當,有時甚至還超越股票。可見在利率進入高原期之後,反而是美債購買的好時機。(延伸閱讀:聯準會是否會轉向更偏鴿派?)

圖一:聯準暫停升息後兩年期間 S&P 500 指數(左圖)與美國 10 年期公債總回報(右圖)

2024 年美債可以買嗎?降息預期有利於債券資產

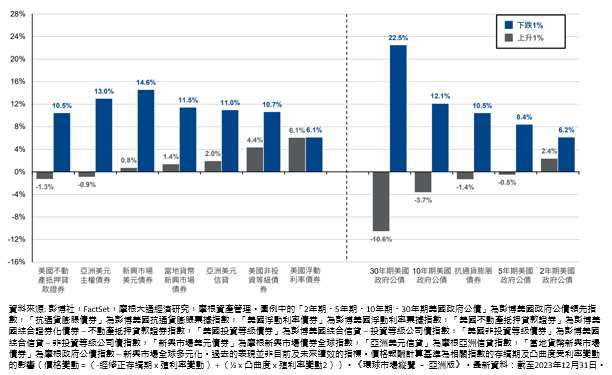

有鑑於市場預期聯準會可能會在 2024 年下半年才啟動降息,今年的利率環境將有利於債券資產。根據歷史數據顯示 (見圖二),每當聯準會降息一碼,無論美國公債還是非投資等級債、新興市場債或是包含不動產抵押證券 (CMBS) 在內的投資等級債,在此期間都出現超過 10% 以上的價格反彈;若是投資 30 年期的美國公債,其價格反彈的幅度甚至還超過 20%。 (延伸閱讀:美國政府公債的殖利率會提高/下跌多少?)

買美債前要仔細思考投資目標

不過摩根資產管理建議,降息雖然是買入美債的好時機,但投資人在這時候反而要仔細思考一下投資目標,因為同樣都是投資債券,企業債與公債的屬性其實大不相同;公債在投資組合裡扮演的角色是「避險」,它與企業獲利與經濟增長的走勢多呈負相關;然企業債券在投資組合裡的角色是「收益」,它與景氣循環的走勢反而是正相關。

所以對投資人來說,如果投資債券的目的在於避險、或是掌握最基本的固定收益,那麼就建議投資人可以布局以公債為主的債券資產;反之,如果投資人在乎的是鎖住較高的收益率,那麼就要選擇非投資等級債券為主的債券資產,並承擔較大的波動風險。

圖二:利率每上升或下跌 1% 對各種債券的影響

美國大選年適合買美債嗎?共同基金有機會創造較佳的投資結果

當然,在進入 2024 美國大選年之際,聯準會任何的利率決策,都會引發市場許多不同的解讀,這也有可能會反過來影響到決策官員對美國經濟的判斷。有鑑於聯準會的利率決策,對債券走勢通常都有決定性的影響,因而對投資人來說,今年最需要做好的心態就是保持冷靜,並透過共同基金的方式去參與美國的債券市場。(延伸閱讀:美國 2024 年能避免經濟衰退嗎?)

正因為聯準會對景氣的判斷多是動態調整,所以在債券投資的過程中,也要選擇可以對債券標的進行動態調整的金融商品。在眾多金融商品中,投資多樣化債券的共同基金剛好具備這樣的條件,因為多樣化債券基金具備一籃子債券的特性,經理團隊可以根據景氣的變化,隨時調整債券標的的配置比例,進而協助投資人掌握收益並降低波動。特別是在 2024 年美國大選與經濟走勢不明朗階段,透過基金去布局美國債券市場,反而是一種較為省心且簡單的方式,值得投資人參考。(延伸閱讀: 摩根美國投資推薦方案)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 油價狂飆引爆市場風暴 美債寫下近一年最慘烈單周

- 美股資金大逃離!219億美元撤出股票基金、油價暴漲引爆通膨憂慮

- 美伊戰火震盪 美銀拋「避震三支柱」:油價90美元、美元指數上100、美債殖利率抵5%

- 〈貴金屬盤後〉金價因疲弱非農而上漲 本周仍挫2.4%

- 講座

- 公告

上一篇

下一篇