美7月核心CPI月增0.2% 創逾兩年來最小增幅 強化Fed下月暫停升息預期

鉅亨網編譯段智恆

美國勞工部周四 (10 日) 公布 7 月消費者物價指數 (CPI) 年增 3.2%,略低於市場預期的 3.3%,不過高於前值 3.0%,為 2022 年 6 月以來首次加速上升,止步 12 連降;扣除食品和能源成本的核心 CPI 年增 4.7%,創 2021 年 10 月以來新低,低於市場預期和前值的 4.8%。數據顯示通膨持續退燒,進一步強化聯準會 (Fed) 今年內不會再次升息的希望。

按月來看,7 月 CPI 成長 0.2%,符合市場預期,與前值持平;核心 CPI 連續第二個月成長 0.2%,符合市場預期也與前值持平,為兩年多來最小增幅。

經濟學家認為,核心指標比整體 CPI 更能反映潛在通膨。雖然核心指標顯示潛在通膨仍處於高位,但自去年 9 月達到 6.6% 的峰值以來,核心通膨幾乎每個月都在放緩。

雖然最新的 CPI 報告可能強化 Fed 在下個月的會議上維持利率不變的可能性,但通膨仍高於其 2% 目標。在此之前,決策者還需要考慮其他一些關鍵數據。

值得注意的是,Fed 密切留意的核心服務 CPI(不包含住房)7 月再度加速成長,年增率從 3.9% 成長至 4%,為今年來首次加速成長,另按月來看成長 0.2%。這意味著通膨回到 Fed 的 2% 目標路上可能坎坷難行。

Fed 密切留意的 7 月核心服務 CPI 加速成長。(圖:ZeroHedge)

觀察指數細項,整體 CPI 成長的因素有 90% 以上是由於住房成本,而自今年年初以來,住房成本在其他方面有所放緩。與此同時,二手車價格連續第二個月下跌,而機票價格出現了自疫情開始以來的最大連續下滑。

儘管如此,美國家庭 7 月仍面臨生活必需品價格上漲的問題。食品雜貨價格自今年年初以來漲幅最大、公用事業價格上漲、汽油價格也在上漲,汽車保險的年增幅更是達到 1976 年以來的最高水準。

7 月服務價格的加速上漲,部分被二手車價格下跌導致的商品價格下跌所抵消。而核心商品價格,不包括食品和能源商品,自去年 3 月以來跌幅最大。

住房成本是服務業中最大的組成部分,占整體 CPI 指數的三分之一左右,已連續第二個月上漲 0.4%。住房成本的緩和是核心通膨持續退燒趨勢的一個基本特徵。

另外,同日公布的另一份報告顯示,在連續兩年下降後,經通膨調整後的薪資在 7 月份成長 0.3%、年增 1.1%。

有分析指出,儘管物價仍在降溫的趨勢上,但經濟和通膨的前景仍然不明朗,恢復學貸償還和收緊貸款條件是主要的不利因素。

另外,近期的汽油價格飆漲影響,可能要等到下一份 CPI 公布後才能全面了解對通膨的影響。與此同時,由於勞工部統計數據方式,醫療保險在過去一年來一直是拉低 CPI 的因素,不過可能很快開始推動 CPI 成長。

專家看法

高盛資產管理公司全球固定收益宏觀策略師 Gurpreet Gill 表示,整體而言 7 月 CPI 通膨數據與目前通膨減緩的趨勢一致。這也強化 7 月就是 Fed 本次升息周期利率高峰的觀點,不過核心 CPI 和就業市場的平衡仍需觀察,好確定通膨放緩態勢是否得以持續。

Principal Asset Management 首席策略師 Seema Shah 表示,7 月 CPI 數據讓 Fed 多了在 9 月維持利率不變的理由,不過核心 CPI 數據顯示未來幾個月的減速壓力進一步加大。雖然通膨逐漸退燒但仍居高不下 (遠高 Fed 的 2% 通膨目標),距 Fed 降息還有一段距離。

Key Private Bank 投資長 George Mateyo 表示,隨著整體 CPI 和核心 CPI 均月增 0.2%,由此可以推測新冠疫情後的通膨已消退。因此 Fed 可能會覺得已經穩住態勢,可以按計劃在 9 月暫停升息。儘管如此,經濟繼續保持著不錯的態勢且薪資成長仍然強勁,暫停升息是可能的,不過短期內不會降息。

Greg McBride, Bankrate 的首席金融分析師表示,雖然 7 月的 CPI 報告支持美 Fed 在 9 月會議上保持利率不變的觀點,但在這之前還需要看到更多通膨壓力緩解的證據。

市場反應

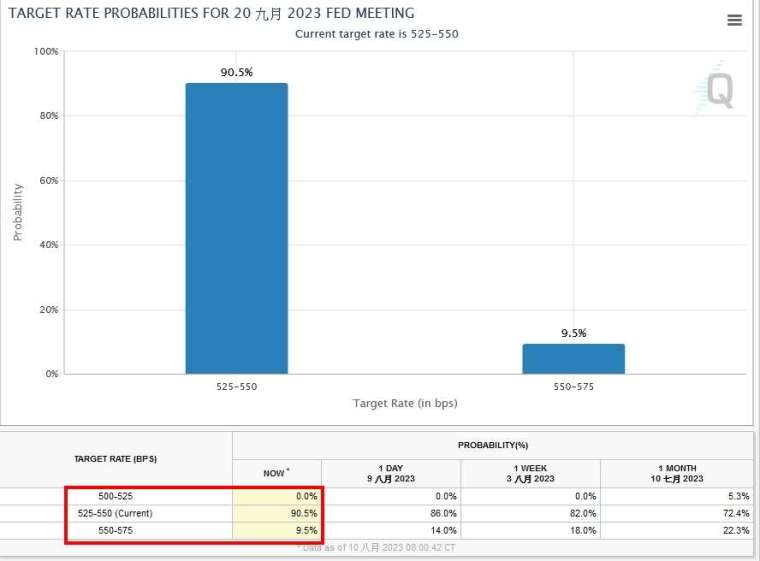

根據芝商所 FedWatch Tool 顯示,Fed 在 9 月的會議上升息 1 碼 (25 個基點) 的機率僅 9.5%,維持利率不變的機率為 90.5%,而降息的機率為 0%。

- 避險需求上升 解析美元、日圓的波動規律

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 〈財報〉螞蟻集團季度獲利年增近18% 走出中國監管打壓陰霾

- 美國限制投資中企 歐洲可能跟上?

- 傳紫光集團擬出售法國晶片商Linxens 價值約30億歐元

- 美伊戰火震盪 美銀拋「避震三支柱」:油價90美元、美元指數上100、美債殖利率抵5%

- 講座

- 公告

上一篇

下一篇