泡沫與未來,政府與市場——北美路演紀要

鉅亨網新聞中心

本文作者為海通證券首席經濟學家姜超,原標題《泡沫與未來,政府與市場——北美路演紀要、海通宏觀每周交流與思考第 243 期(姜超等)》,授權華爾街見聞發表。

上周美歐日股市下跌,韓印港股市漲跌互現,油價下跌黃金大漲,金屬價格回落,國內股債齊跌。這兩周我們在北美路演,途徑多倫多、紐約、波士頓,和海外客戶互通有無,記錄了一些有意思的觀點,供大家參考!

重視中國市場機會。特朗普訪華期間,中國宣布將逐步開放金融行業對外資的限制,允許外資控股中國的銀行、保險、證券和資產管理等行業。對於這一點,美國、加拿大的資產管理公司都表示了濃厚的興趣。一方面是中國經濟足夠大,已經是第二大經濟體,中國股市也是全球第二大股市。另一方面在於過去幾年的滬港通、債券通還有之前的 QFII 和 RQFII,已經讓外資逐漸參與了中國資本市場,並且在過去幾年收穫頗豐,因此大家也都願意擴大在中國市場的投資業務。

似曾相識的地產泡沫。對於中國經濟,大家最關心的首先是地產泡沫問題。過去幾年的中國各類城市房價漲幅冠絕全球,其背後的重要原因在於居民加槓桿。雖然中國居民部門的槓桿率和發達國家相比並不算高,目前中國居民的總負債和 GDP 的比值大約在 55%,遠低於加拿大的 100% 和美國的 80%,但中國居民槓桿率幾乎是新興市場中最高的,遠超同為金磚國家的印度的 11%,巴西的 22%,俄羅斯的 16%。而且中國居民槓桿率上升的速度也引人注目,去年中國居民新增負債 7 萬億,今年估計會有 8 萬億,占當年 GDP 的比重接近 10%,這麼快的舉債速度應該不可持續。美國的朋友說,這個故事聽起來怎麼這麼熟悉,全民舉債買房,這不就是我們當年干過的事嗎?

地產泡沫是全球現象。這次我們去加拿大,多倫多當地的房價也是在不停上漲。當地的經濟學家說房價漲的原因除了外國人購買以外,移民的影響也比較大。加拿大大約 3600 萬人口,每年的移民就有 30 多萬,相當於每年增加 1% 的需求。另外信貸寬鬆也是重要的原因,由於利率低,大家都願意從銀行貸款買房,目前加拿大的居民負債和 GDP 的比值已經達到 100%,但是加拿大的朋友說我們的負債其實也還好,你看北歐的丹麥、挪威要更高,接近 150%,說不知道他們的居民部門是怎麼撐下來的。為了抑制房價,加拿大的幾個重要城市開始徵收 15% 的房屋轉讓稅,而銀行的貸款政策也開始收緊,但貌似也沒能抑制住房價上漲。

美國加息會不會刺破泡沫?從美國的基金經理來看,這一次的美國的資產泡沫並沒有之前兩輪那麼大。在 2001 年的科網股泡沫時期,互聯網公司沒有盈利,估值高達幾百倍,很明顯是個巨大的泡沫。2008 年的次貸危機,是低收入階層大量舉債買房,而這些貸款又被打包成各種產品出售,但是低收入階層缺乏收入現金流,因此很明顯是個巨大的泡沫。但是這一輪美國股市雖然不停創新高,但無論是蘋果還是 facebook 這些公司都有非常好的盈利,標普 500 的估值在 21 倍,雖然比歷史均值高一些,但也不算特別離譜,所以即便明年美國加息 2-3 次,大家認為在美國不會有大的金融危機出現。但至於說美國以外的地方會怎樣,他們也不知道,反正過去這麼多年,日本泡沫經濟、拉美債務危機、東南亞金融危機之類說不清什麼時候就出事了,問題是只有事後才知道泡沫破了,在出事之前沒有人能預測哪個是真的泡沫。

關心中國的去槓桿。這一輪全球經濟復甦,來源於全球貨幣寬鬆後的再槓桿。但是隨著全球貨幣政策的收緊,去槓桿必然會再次來臨。目前海外利率水平均處於歷史相對低位,去槓桿的風險暫時不大。但中國的 10 年期國債利率已經達到 4%,幾乎是美國的兩倍。而無論是中國央行今年以來的表態,包括金融穩定委員會的成立,貨幣政策雙支柱框架的建立,以及資管行業監管新規等等,都表明去槓桿是中國未來的主要政策方向。但是從美國基金經理的經驗來看,去槓桿意味着貨幣收縮,通常會伴隨著經濟衰退,萬一引發房價下跌、財富縮水的連鎖反應以後該怎麼辦?中國剛剛公布的 10 月份經濟數據全面下滑,尤其是地產相關的行業,不僅地產銷售連續兩個月負增長,地產相關的家電、家具銷售也全面下滑,後續走勢也令人擔心。

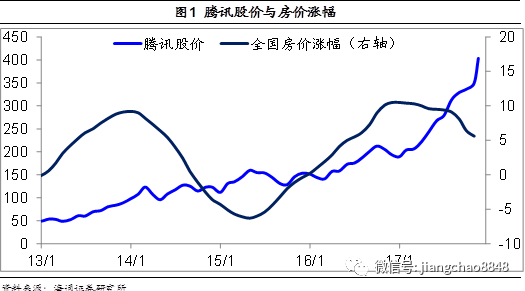

關注中國經濟的未來。在海外市場,阿里巴巴、騰訊等最近一年的表現令人驚艷,而這也是海外投資者關注中國的重心所在。在我們看來,十九大會議給中國的未來指明了方向,過去的中國追求發展速度,而未來將更加追求發展的質量。30 年前中國的家庭幾乎一無所有,所以我們要進行工業化,生產更多的產品滿足大家的基本生活。但是目前我們的城鎮家庭中汽車、家電等幾乎完全普及,大家不需要更多的汽車、而是更好的汽車,追求更加美好的生活,消費升級是中國經濟未來的主要驅動力。消費升級有兩個方向,一個方向是需要更好的物質產品,這對企業而言意味着創新升級。另一個方向是需要更多的服務型產品,諸如教育、醫療、娛樂文化等等。所以創新和服務業是中國經濟未來的希望,而阿里和騰訊所代表的,正是中國的創新和服務業。

中國資本市場大有可為。過去 30 年,中國經濟處於工業化的時代,需要不停生產更多的產品滿足居民的基本需要,與之對應,我們只需要通過銀行不停給企業提供貸款,就可以使得經濟飛速發展。但是現在我們到了後工業化時代,消費升級成為主要驅動力,而無論是創新還是服務業,都屬於輕資產的行業,靠銀行無法提供融資,因此中國經濟轉型最重要的一步,在於轉變融資結構,從銀行融資轉向資本市場融資。而這也是十九大對金融市場發展的首要目標:大力發展直接融資。因為直接融資尤其是股權融資,可以幫助創新企業成長,無論美國的谷歌還是中國的阿里,都是資本市場培育出來的,而而資本市場的發展又可以幫助居民財富保值增值。

控制銀行債務融資。而中國過去 10 年高槓桿問題的根源,就在於以銀行為主的融資結構,銀行出於盈利需要,09 年給企業部門貸款,搞出了產能過剩;13 年銀行給政府部門表外融資,搞出了政府債務問題;而 16 年以來銀行又為居民舉債大開方便之門,雖然帶來了地產短期繁榮,但是長期來看禍福難料。因為找銀行借錢是要還的,借到錢的時候短期開心,但到了要還錢的時候,經濟就開始出現各種問題。因此,中國經濟未來走向平衡發展,應該是抑制銀行、控制貨幣、抑制地產泡沫,而大力發展資本市場,助力創新和服務業發展。

政府與市場的關係。在美國的朋友看來,雖然市場經濟有着諸多的不完美,但是市場代表着最好的經濟制度,雖然時不時會爆發泡沫和衰退,但就好比人生病一樣,經歷過危機以後的經濟往往會更加健康。他們覺得,過去幾年我們的資本市場、商品市場、外匯市場到房地產市場都能看到有形之手的介入,確實過去幾年我們對每一個市場的干預都極其成功,但如果政府是如此有效,那還需要市場做什麼呢?如果萬一干預錯了靠什麼糾錯呢?尤其是對於資本市場發展的態度,雖然資本市場的發展有着這麼多優點,是最適合經濟轉型的融資制度,但資本市場的缺點在於不確定性,它註定會有起起落落,不像銀行融資那麼好控制,如果我們把資本市場發展壯大了,那麼調控經濟的有形之手往哪裡放呢?

(更多精彩財經資訊,點擊這裡下載華爾街見聞 App)

- 中東戰火重塑市場格局!避險貨幣面臨考驗

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 美伊戰火衝擊全球震盪 資金急尋股市平安燈 00961年化配息率逾14% 勇奪3月高股息ETF冠軍

- 台股金馬年馬力夯! 00961這天「最後買進日」趕搭高息成長列車

- 蓄意隱瞞AI舉債計畫?甲骨文遭債券投資人告上法庭

- 講座

- 公告

上一篇

下一篇