鉅亨網編譯段智恆

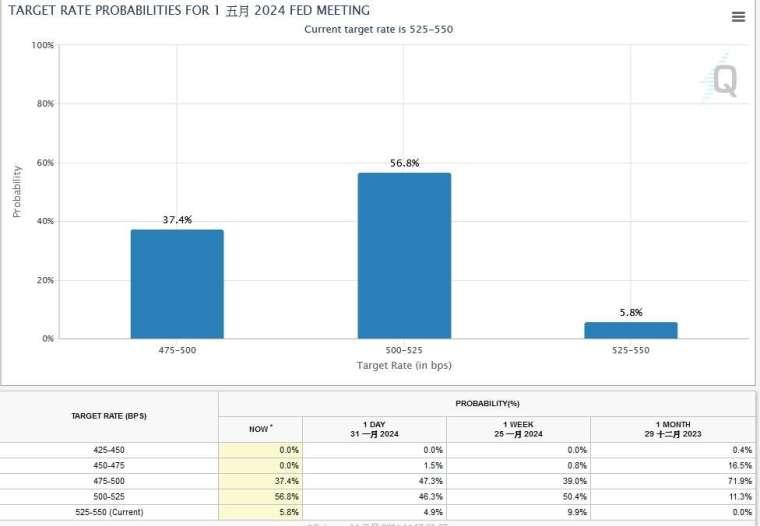

美國聯準會 (Fed) 主席鮑爾「粉碎」3 月降息預期,市場迅速調整對未來利率路徑的判斷,超過 95% 的投資者預測 Fed 將從 5 月開始降息,其中 37% 的投資者認為,5 月 Fed 的降息幅度將達到兩碼 (50 個基點)。

美國銀行評論認為,不論是從 Fed 修改會議聲明還是鮑爾會後記者會上的表態,都可以看出 Fed 在為降息做準備,但又不想讓市場搶跑太多,所以在不斷給 3 月降息的預期「潑冷水」。

美銀指出,市場如今正在用降息定價表達對 Fed 決策的不同意見,告訴 Fed 他們的政策路徑「出錯了」,市場認為 Fed 沒有抓住機會在 3 月份降息,因此 Fed 的降息策略將變成「更晚但更快」。

美銀說:「市場並未改變 Fed 今年降息幅度的預期,如果 Fed 想降低市場的寬鬆預期,那麼很明顯其並未如願,市場顯然不認同 Fed 逐步開啟降息的做法,預估明年的降息速度將相當快。市場更傾向於更晚更快而非先前 Fed 暗示的更早更快的降息策略,我們同意,我們也傾向於這個方向。」

美銀將 Fed 首次降息時間延後到了 6 月,預估今年 Fed 將連續 3 次降息 1 碼 (25 個基點),明年將再降息 100 個基點。

另外在最新公布的報告中,高盛 Jan Hatzius 等分析師將 Fed 首次降息時間的預期從 3 月推遲到 5 月。但與先前預測相同的是,高盛仍預測聯邦公開市場委員會 (FOMC) 將在今年降息 5 次。

在 1 月會議上,Fed 為 3 月降息的可能性潑了一盆冷水,聲明指出:「委員會認為,在更加確信通膨率以可持續的方式邁向 2% 邁進之前,不宜降息」。

鮑爾在記者會上進一步表示,聯邦基金利率很可能處於本輪緊縮周期高峰。如果經濟發展與預期大致一致,Fed 將開始調整政策力道。但他同時說,根據本次會議,FOMC「不太可能在 3 月達到信心水準,3 月降息並非基準情形」。

有分析指出,通膨自 2022 年 6 月觸頂以來一直持續下降,市場普遍對通膨回到 2% 的水準持樂觀態度,但 Fed 表態降息仍需保持耐心,或是因為 1970 年代通膨死灰復燃的教訓仍太過深刻。

對於 Fed 傾向將利率維持「長期較高水準」這一做法,有「新債王」之稱的 Jeff Gundlach 持強烈反對的態度,稱這對未來成長構成負面風險,並建議投資人持有現金,以便在經濟衰退到來時有足夠的資金。

他說:「Fed 將聯邦基金實際利率維持在 200 或 300 個基點左右的時間越長,2024 年的經濟成長就面臨更大風險。」

上一篇

下一篇