〈Fed升息〉Fed升息箭在弦上!亞洲央行將準備如何應對?

鉅亨網編譯許光吟 綜合外電

《彭博社》報導,目前市場普遍預期,美國聯準會 (Fed) 將可望於本月 15 日的利率決策會議,三度向市場進行升息,將聯邦基金利率之利率區間上移至 0.75% 至 1.00%,引導利率區間上限觸及整數關卡 1%。

據 CME 聯邦基金利率期貨價格暗示,目前市場預期 Fed 於三月份升息之機率已來到 81.9%,顯示期貨市場多數交易員預計,Fed 將可望於本月份再度向市場出手升息。

而在 Fed 升息如箭在弦上之此刻,亞洲央行們似乎也是備感壓力。

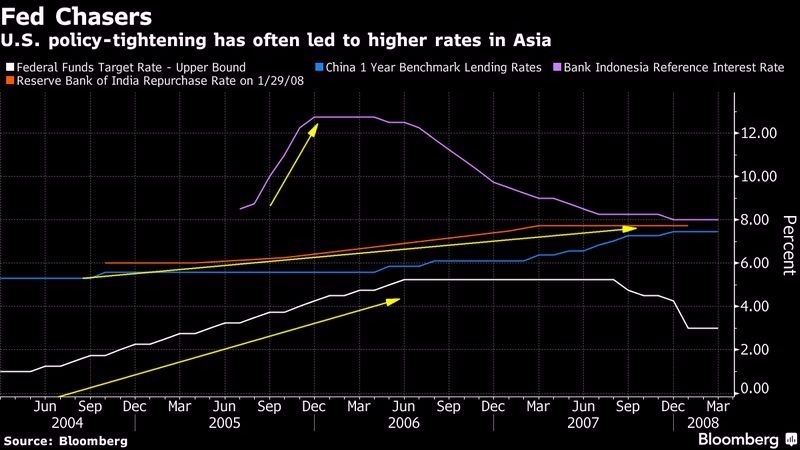

如置頂圖所示,長久以來亞洲央行的基準利率,即十分緊密跟隨 Fed 的基準利率來作移動,如 Fed 在 2004 年至 2006 年啟動了一波升息循環,隨後亞洲央行們如中國、印度、印尼陸續在 2005、2006 年間跟上 Fed 的升息步伐。

亞洲央行過去之所以廣泛受到 Fed 利率政策所牽引,背後原因眾多,而其中一個因素是,當 Fed 在進行升息循環之時,美國市場利率會受到 Fed 之帶動而走升,而國際資金又喜歡往高利率的地方作移動,故跨境資金快速自亞洲貨幣流至美元,這就導致了亞洲貨幣有著貶值壓力。

而本幣的貶值壓力又會加深本國的通膨壓力,從過去的經驗來看,國際資金在 Fed 升息循環時,容易出現拋亞債、買美債,追逐無風險的高利美元,故亞洲央行們為了保護本國經濟的穩定與本幣幣值,為了「緩解本國通膨壓力」和「降低資本外逃力道」,往往亞洲央行亦會跟隨 Fed 進行升息,以作應對。

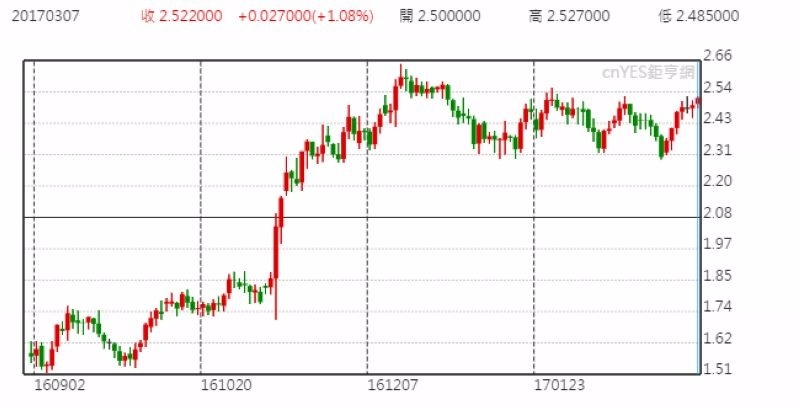

近日在 Fed 升息預期的刺激之下,週二 (7 日) 十年期美債殖利率再度上漲 0.03 個基點以 2.522% 作收,創下自 2016 年 12 月 27 日以來的新高水平,而由於美債基本上即可視為市場的無風險利率,目前無風險利率的持續上揚,具有一定風險的亞洲債市,對市場的吸引力亦容易出現下滑。

市場人士分析,本次 Fed 執行升息循環,但許多亞洲國家央行仍未跟進的主要因素有二,一是雖然目前 Fed 已升息 2 次,但基準利率水平仍低,二為目前亞洲國家的經濟體質仍屬脆弱,經濟條件並不能十分支撐央行出手升息。

然而可以確定的是,在當前全球通膨急遽升溫、中國生產者價格 (PPI) 增速快速走揚為全球帶來「再通膨」的壓力之下,估計這將停止亞洲央行們「加碼」寬鬆之念頭,但亞洲央行們要跟隨 Fed 啟動升息循環,仍要仰賴亞洲地區的經濟體質改善。

凱投宏觀 (Capital Economics) 資深亞洲經濟學家 Gareth Leather 即對此說道:「預計亞洲央行將繼續對近期全球通膨升溫的情況視而不見,繼續維持寬鬆的貨幣政策。」

「而未來幾個月在基期效應的影響之下,亞洲地區的能源通膨率,估計將開始大幅下滑。」Gareth Leather 表示。

台灣央行即將於本月 23 日召開央行理監事會議,目前市場普遍預期,央行將「連三季」保持利率不動,繼續維持重貼現率在當前的 1.375% 一線。

台灣央行總裁彭淮南在本月 2 日於立法院接受備詢時表示,預期未來油價的漲幅不高,台灣的通膨展望仍屬溫和。

- 中東戰火重塑市場格局!避險貨幣面臨考驗

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 〈央行理監事會議〉利率連2凍 彭淮南:持續貨幣寬鬆促經濟成長

- 〈央行理監事會〉彭淮南:力推基礎建設才能提升台灣經濟動能

- 美銀:市場恐誤判Fed反應 油價飆升未必帶來鷹派政策

- 衝突升溫油價恐上120美元 法巴財管全面下調資產配置評級 建議審慎投資

- 講座

- 公告

上一篇

下一篇