摩根士丹利:各國政府正在重蹈1930年代的覆轍

鉅亨網編譯許光吟 綜合外電

圖片來源:afp

《MarketWatch》報導,華爾街大投行摩根士坦利 (Morgan Stanley) 週四 (16日) 發表研究報告警告,當前全球經濟形勢已經越來越像 1930 年代,而現在的政策制定者也是一樣地在重蹈 1930 年代當時的覆轍。

摩根士坦利全球經濟學家 Chetan Ahya 表示,1930 年代時全球經濟同樣面臨到高負債、通縮、經濟成長力道疲軟、債券殖利率低迷等因素壟罩,而這些因素後來也被確定是造成 1930 年代時美國經濟大蕭條爆發的主要原因。

Chetan Ahya 說道:「我們認為目前的宏觀經濟環境與 1930 年代時相比,有著非常多的相似之處。」

1930 年代時,由於美國官方未等到美國經濟出現良好復甦,就進行了一連串的緊縮政策,導致隨後美國經濟才剛起步復甦沒多久,就又再度墜入衰退及通縮的痛苦之中。

摩根士坦利認為,上述這樣的場景,似乎正與現在的經濟週期有點相似,美國聯準會 (Fed) 已於 2015 年 12 月 16 日啟動升息循環,而美國 GDP 在 2016 年第一季也衰落至僅有 0.8%,2015 年第四季美國 GDP 成長率還有著 1.4%。

美國GDP季增率 (近三年來表現) 圖片來源:tradingeconomics

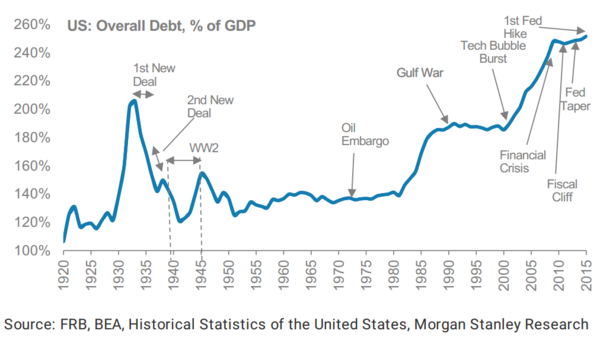

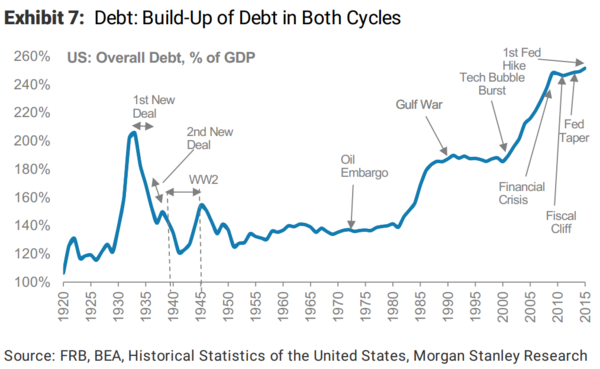

而另一嚴重的相似之處,即為全球負債高企的情況已與 1930 年代時極為相似,以美國為例,當前美國負債佔 GDP 之比重已飆升至 250% 一線,反觀 1930 年代經濟爆發危機時,此一數值也是飆破了 200%,顯示負債高企的狀況必將對經濟產生莫大壓力。

美國負債佔GDP之比重 (1920年 - 2015年) 圖片來源:Morgan Stanley

摩根士坦利表示,政策制定者過早啟動升息這樣的緊縮政策,很可能將導致經濟衰退的危機持續更久,擺脫通縮達到良性通膨成長的復甦之路恐怕將更為漫長。

而摩根士坦利認為,如果央行發生過早啟動升息的政策性失誤,那麼最終也可能不僅是經濟復甦之路較預期上來得更長,還可能再將經濟重新推回到衰退的深淵。

摩根士坦利經濟學家 Chetan Ahya 警告,如要避免再次重蹈 1930 年代時的覆輒,各國政府絕對必須趁貨幣政策還算寬鬆之際,加緊擴張財政政策來加以配合,如此一般才能加速發揮經濟復甦的成長力道,產生良性循環:即企業更願意投資、勞動力市場出現更多就業機會、薪資成長開始走升。

延伸閱讀:

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 川普宣布對全球商品徵收10%新關稅!反擊最高法院裁定

- 〈貴金屬盤後〉金價強彈逾2% Fed紀要暗示恐升息 美伊、俄烏局勢牽動「地緣政治溢價」

- 美國「K型經濟」恐演變為階級制度?經濟學家示警:貧富差距已達極限

- 高市早苗勝選緩解財政憂慮 日元有望創15個月來最大單周漲幅

- 講座

- 公告

上一篇

下一篇