美國小型股近1年來最大波動 翻身之日到了?分析師:只是投機操作

鉅亨網編譯許家華

經歷去年的黯淡後,美國小型股今年似乎做好起飛的準備,但過去一周走勢波動,因為一連串令人失望的 1 月份通膨數據,增加了美國聯準會 (Fed) 降息時點的不確定性。

小型股基準的羅素 2000 指數 (RUT-US) 周五 (16 日) 連續第七日振幅至少 2%,根據道瓊市場數據,這是此類走勢自 2023 年 3 月以來最長紀錄,上一回為連續 10 日波動。該指數全周上漲 1.1%,跑贏以科技股為主的那斯達克指數,後者下跌 1.3%,為去年 12 月 15 日止的當周以來最大周跌幅。

此外,根據道瓊市場數據,標普 500 指數 (SPX-US) 周線下降 0.4%,而道指同期下跌 0.1%,美國大型股的三大指數均結束連 5 周漲勢。

CBIZ 投資諮詢服務公司首席投資長 Anna Rathbun 指出,小型股的波動幾乎全跟著 Fed 或利率消息,因此波動性更大。若市場偏向認為利率將更長時間維持在高位,小型股就會受挫,反之若 Fed 出現結束緊縮政策的訊號,小型股就會復甦。

周二因 1 月通膨數據 (CPI) 超乎預期,澆熄市場預期降息的熱情,美股、美債均遭大幅拋售,拖累羅素 2000 指數下跌近 4%,為 2022 年 6 月以來最糟糕的一天。

然而,芝加哥 Fed 行長 Austan Goolsbee 卻發表鴿派言論,且零售銷售數據疲軟,重燃市場期待降息的熱情,羅素 2000 指數周四便收漲 2.5%,創下 12 月以來的最佳單日漲幅。

小型股去年 12 月出現短暫優異表現,令投資者在今年初料定,隨著美國利率下降和經濟邁向軟著陸,長期受挫的小型股即將在新的一年大翻身。

然而,根據 FactSet,今年迄今羅素 2000 指數僅上漲 0.3%,遠低於同期上漲 4.9% 的標普 500 指數和上漲 5.1% 的那指。

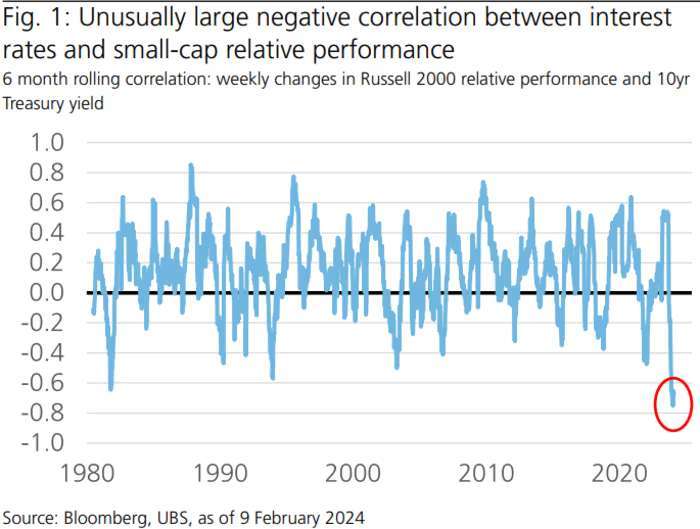

瑞銀全球財富管理美洲股票主管 David Lefkowitz 指出,去年小型股表現落後大型股,但已接近上演「趕上」戲碼,因為小型股與利率之間存在負相關時期,而這段時期往往較短暫。

Lefkowitz 認為這回也是如此,但就算撇開這種相關性,瑞銀的固定收益分析團隊預期,美國 10 年期公債殖利率年底將降至 3.5%,這樣的前景應可支撐小型股未來幾個月表現出色。

根據道瓊市場數據,美國 10 年期公債殖利率本周上漲 10.8 個基點,周五收在 4.294%。

與此同時,下圖顯示,當利率上升且經濟成長穩健時,小型股更常跑贏大盤。但 Lefkowitz 與其團隊也承認,近期的利率上升並沒有讓小型股表現出色,因為獲利增長的回升尚未到令人信服的程度。

CBIZ 的 Rathbun 指出,這通常還需要有活力的美國經濟才能支持小型股優異表現,但羅素 2000 指數的波動至少意味投資者不相信經濟目前正在軟著陸。

「我們還有哪些小型股定價因素沒考量到?我們一直在談論軟著陸、不著陸,但我們還在半空中飛,還不知道降落的跑道在哪。」Rathbun 說。

盈透證券首席策略師 Steve Sosnick 認為,隨著科技股主導的大型股漲勢擴大,小型股過去一周的波動應視為落後產業的「投機性輪動」,而非小型股「根本性的翻身」。

Sosnick 表示,由於動能帶動股票上漲,資金流入小型股,但問題是許多小型企業沒有獲利,意味著他們若要「根本性翻身」則需要強勁的經濟,不然就是需要相較有利的利率才能借款,支撐他們在取得獲利前生存下來。

Sosnick 補充,這種投機性輪動只有成功「抓住浪潮」的投資者能賺錢,,除非有跡象表明經濟走強或信貸條件放寬,否則羅素 2000 指數仍恐遭受比大盤股更大的阻力。

- 避險需求上升 解析美元、日圓的波動規律

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇