首席經濟學家 邱志昌 博士

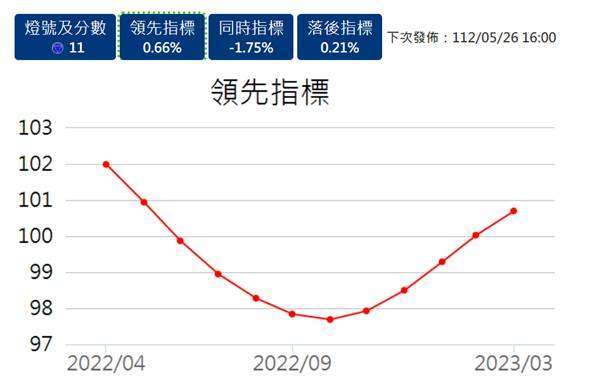

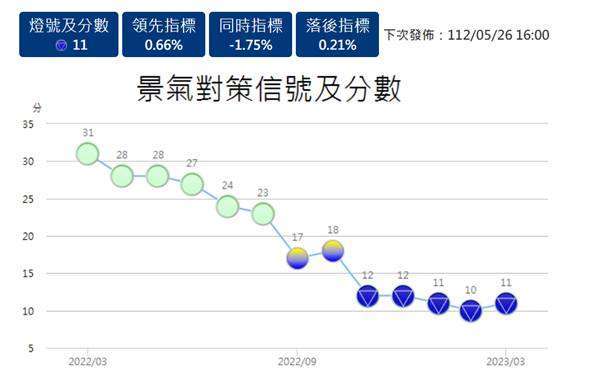

2023 年 4 月 20 日台積電法人說明會,及台灣國發會發布的 2023 年第一季經濟成長率、及美國第一季 GDP 成長率之後;全球經濟正式宣告衰退。根據台灣國發會統計報告,2023 年 3 月景氣對策信號,繼續亮出第五顆藍燈,顯示目前經濟景氣持續不振。而代表「景氣循環」(Business Cycle) 的「景氣領先指標」,呈現上揚趨勢,但佐證的「同時指標」依然陡峭下滑、而「落後指標」呈現上升但趨勢平緩。這三種指標的情勢發展,比上次 4 月時觀察到的現象,更為不利;因為情勢並不嚴重,但令人訝異的是,2023 年 4 月 28 日,主計處公布的台灣 2023 年,第一季經濟成長率,出現 - 3.02% 的負成長,且預估 2023 年今年全年成長率降為 1.67%。

美國商務部在 4 月 28 日前夕也公布,美第一季經濟成長率為 1.1%;比 2022 年第四季 2.6% 放緩很多,也遠低於多數華爾街、投資銀行經濟學家預期的 2%。且根據華爾街標準,如美 GDP 季成長率低於 2%,則顯示經濟衰退已經出現;因為物價年增率為 2%,平減後的「實質成長率」並無增加。如果連續四季、就是一年的 GDP 成長率多低於 1.5%,則確定景氣進入衰退循環。綜合以上台灣與美國,之前與近期最新核心經濟數據顯示,全球與台灣投資與消費活動已進入衰退,而這個衰退階段會有多長?或只是短期現象?依照目前 Fed 與台灣央行的貨幣政策檢視,投資者最好還是要有保守與長期心理準備,因為在高利率時代中,投資的機會成本高;美元年利率高達 5% 時,已接近財務理論標準的「需要報酬率」(Requirement Return Rate)6%。

投資者可以試算,在複利率下、在 5% 的年利率之下,多久的時間下、資金成本會翻倍?隨著利率的提高,這種「無風險報酬率」會越來越高,這會讓消費者不想投資、只想把錢放在銀行存款中,無風無浪、安穩賺取;這是正常簡單的想法。可是自從美國矽谷銀行發生擠兌、被 FDIC 收管後,存款也要找對銀行;而如果存款不存銀行?買公債?在升息循環中,公債殖利率掉下來之後、還是會繼續上揚;也不見得是一項萬無一失的投資?何況美國財長葉倫現在還為,6 月美債發行上限問題傷腦筋,萬一信評公司研究員又出現負向評價?還有台灣傳媒言之鑿鑿的中國經濟衰退,到底真正情況如何、應有真實情報,不然好像陷入「長期中等收入陷阱」、生活在「水深火熱之中」??

從長期歷史的河流來看,在這幾年的歷史關鍵點上,有幾項關鍵整個世界將有爆炸性變動:一、2018 年美中貿易戰爭,至今依然持續惡化、沒有轉圜跡象、科技戰爭、中國軍事對立;國會與白宮使盡力氣,無論如何多要勸退、半導體最關鍵技術,荷蘭艾斯摩爾 ASML 要對大陸禁止輸出。但道高一尺、魔高一丈、新的曝光機 DUV 或是 EUV 可以不賣,但中古的機台卻到處有人出高價錢,第三國的中古機台、賣出就往中國大陸去。且美國商務部,制裁中國科技產品的「實體清單」越來越多,越來越細膩。兩國的政治與經濟溝通,傳聞已經出現中國對美國的某些信息進入「已讀不回」階段。二、世界銀行警告,全球經濟這樣再持鬥續下去,將會陷入失落的 10 年。至此即使後知後覺者,也多會明白事情的真相;那就是美國有心要改變自 1949 年以來,運作順暢的世界秩序。要改變世界秩序,就要改變現行的國際核心組織與制度。因此美國一直閃避「京都氣候協議」,也緩緩從「國際警察」的角色中退出。這種動作可以從解放伊拉克,控住中東勢力發展後退出;阿富汗的反恐怖主義戰爭也一樣,打了 8 年扶植可控政權後撤退。其實這些工作多是對全球安全有極大貢獻,但世界各國卻認為這是理所當然。三、在美國子弟兵全球征戰拋頭顱、撒熱血的同時,中國大陸藉用 WTO 與美國最惠國待遇等崛起、且青出於藍、有勝於藍的趨勢。從 2018 年至 2022 年中國在政治與貿易被美國挨打之後;2023 年 3 月兩會開完,習近平突然從「博鰲論壇」中另闢經貿與國際外交空間。最敏感的新加坡馬上表態,李顯龍總理風塵僕僕,從「博鰲論壇」一路到北京習近平;後來法國馬克宏總統隨後到北京賣給習近平 160 架的空中巴士飛機。還有巴西與中國的礦產與農產品買賣。新總理李強主內攻經濟,習近平對外展開突破美國封鎖攻勢,提升東部戰區對日本與台灣、西太平洋美國的軍事威脅情勢顯著。這多不是一朝一夕的決策,應該是經過 4 年多的忍耐、謀定而後動。現在這些情勢,一定要比 1990 年前世界兩大集團的冷戰,局面還要複雜。

2020 年 3 月 Fed 的 QE 政策其實是失敗的,「直升機撒大錢」,沒兩年通貨膨脹的警鈴大作。未來我們也是這樣子的生活?不、相反地,這應該是全球大通縮開始。自 2009 年 3 月以來,不管是有限量、或無限量 QE 戰功,恐怕如江水東流,一去永不復返。過去數十年來資本主義的財富實在太好賺了,美國頻頻 QE 的正面效果是,挽救了幾次被認定的金融危機;可是嚴重的後遺症是,資產價格不斷邁向泡沫化、貧富懸殊嚴重。現在終於「騎虎難下」;因為在通膨的此時,若要用寬鬆 QE 貨幣政策救援經濟、就得讓通貨膨脹繼續發威下去。若用緊縮貨幣政策去控制通貨膨脹、則經濟景氣必然付出衰退代價;所有國家現在多處在這種兩難的窘境中。未來的經濟史會認定,2018 年美國掀起全球化改革運動,2020 年美國 Fed 放肆 QE;這兩大主因,是使得未來幾年、或幾十年景氣低迷、衰退的最重要兩大關鍵。

Fed 目前將 FOMC 利率升高到 4.75% 至 5% 之後,至少已經撂倒了 SVB 矽谷銀行、及第一國民銀行。這也已觸動當初 Fed 認定,美國總體經濟的警鈴:美國經濟韌性可以承受 6 次每次三碼的升息。Fed 還要再升息?依照美股價值檢視,本文認為 2023 年已經再兩次升息兩碼後,再升息的機率有限。但 2023 年降息的機率也渺茫,因為 CPI 年增率還在 5% 左右;當然 CPI 年增率與貨幣政策的互動多要有彈性,但是很顯然地就是、市場對通膨預期心理尚未消失之際,貿然升息是會火上加油的。尚未到可以降息、啟動寬鬆循環時候,雖然美元指數因為 Fed 不再升息而走高,但新台幣兌美元匯率也不易強勢;外匯投資者若要以投機或套利方式,進入台股市場揮灑起舞、等同為金融市場打工、價差利潤有限。

2023 年 4 月 25 日,在沒有美股下跌的利空下,台灣加權股價指數突然大跌 256.16 點,從 9 點開盤之後加權指數一路走跌,最後殺破 15,400 點,收盤點數為 15,370.73 點,幾乎是全盤皆墨。這是代表全球與台灣經濟景氣衰退的起跑點。當時連續數天外資與本地投資機構、大賣金融與半導體個股;根據盤後統計資料,4 月 25 日當天三大法人、外資賣超 202.92 億元,短線價差進出的法人也賣出 53.76 億元。

尤其是在外資心中最具代表的持股半導體台積電,在 4 月 24 與 4 月 25 日兩個交易日中、總共賣出 2 萬多張;這樣連續出售台積電,顯然是認定了,台積電在 2023 年 4 月 20 日法人說明會,所顯示的下修 2023 年全年營收 1% 至 6% 是個關鍵利空。雖然在台積電法人說明會中並沒有說,未來會調降資本支出、但股價卻幫他自動下註解。台積電股價就從波段高點 534 元 / 股、跌破 500 元 / 股整數關卡;這是台積電營收成長 14 年之後的第一次衰退;也可能意味全球半導體產業景氣,自高峰逐步、長期緩慢衰退。

目前世界局勢的演變正朝向「囚犯困境」。難怪世界銀行突然譁然:未來 10 年全球經濟是失落的。冰凍三尺非一日之寒,當世界最大領導國反全球化的改革運動再深化下去,生產與消費成本將步步增加。加上突如其來的通膨與升息政策,釀成自 1930 年後最長的經濟谷底期。當然,我們總希望上述這些預期、還是杞人憂天;但經濟、投資行為每一個步驟政策多要謹慎,希望這次還是有驚無險、寧可是本文太悲觀、預估錯誤。

(聲明:近期文章圍繞在經濟景氣與個股,若有自我引用之重複,請包涵。不為以本文為投資依據者之損益背書,本文仍然深切盼望正面看待經濟與資本市場正常發展,但莫忘投資風險。)

上一篇

下一篇