【邱志昌專欄】台股最佳買點就現在!美股對升息歇斯底里時!

首席經濟學家 邱志昌 博士

壹、前言

台股 2022 年 4 月 27 日的 16,219.41 點,極有可能是台股中期最低點。道瓊工業指數在 2022 年 4 月 22 日大跌 981.36 點,加上美元指數正式站穩 101 點,且還慢慢地繼續往上揚。而美國 10 年期公債殖利率、緩緩上揚逼近 3%,預期美 Fed 大幅升息。而台灣本身疫情趨於嚴肅、每天確診數量直逼 15,000 多人;還有俄羅斯繼續在烏克蘭用兵。這些變數使得美股道瓊與台股同步下跌,近期以道瓊的跌勢較為嚇人,一個交易日跌了近 981.36 點;股市長空的陰影與憂鬱揮之不去。而 4 月 29 日美股又再度跌掉 939.18 點,NASDAQ 指數也大跌 4.17%,S&P 500 指數大跌 3.63%,較為嚴重的是美國 10 年期公債殖利率,已經上揚到 2.9%,執全球金融牛耳的美股、或全球股市到底又出了甚麼鳥事?

從長線趨勢檢視:一、道瓊股價指數從 2008 年全球金融風暴、次級房屋貸款違約風暴後,至今未曾真正步入長線空頭,徹底低回檔修正過由於 2009 年 3 月到 2015 年,美 Fed 執行三次每月購買 450 億美元 QE;雖然 2016 年底停止這三次 QE 政策,繼而從 2017 年底開始升息,慢慢地將利息升高到 2.25% 到 2.5% 之間;但並未將股市推入空頭懸崖。二、2018 年美國對中國貿易開戰,但股市也只因此走了半年的盤整,下半年便又生龍活虎了。三、2019 年股市在平穩發展後,下半年更是顯著上揚。四、而 2020 年 3 月 COVID-19 疫情期間,股市曾短暫半個月暴跌數千點,但在無限量 QE 的援救下應聲快速上揚;也不像是最近跌了又漲、漲了又停、止跌後又漲、令人扭捏不安的走勢;像極了技術分析所述的長空走勢,這對一直想買高價股票投資者難道不是利多?

本文認為,當下是世界局勢重要改變,逆全球化的分水嶺,本文預料世界將由美國獨霸的現狀,已經走入一段時間不會算短、霸權分權的過渡期。在這個過渡期之中,全球經濟板塊將慢慢由唯美國是瞻,將轉變為社會與資本主義,兩個集團對立與競賽、甚至戰爭;以後各自以自己的政治經濟貨幣標準行事,至少會將形成盧布與人民幣,美元與歐元並用兩個兼容並蓄的經濟體。股市也將走入各自表現時代,以前國際資本四處在新興市場流竄情況,多以追蹤美股的漲跌為依歸,這種情況未來會有所改變;即使外資不會完全由新興市場撤退,但投資行為將大有不同,因為國際外匯體系因為疫情、尤其俄烏戰爭被瓜分為兩大塊,各國股市結構也會隨地緣政治而變遷,獨特的色彩更明亮清楚。

貳、需求與成本雙雙推動螺旋式的通貨膨脹即將畫下句點!

雖然 Fed 自 2017 年底開始升息,但並沒有打倒股市。2018 年 1 月 29 日,川普發動對中國貿易戰爭,並於 2019 年 1 月 15 日,與中國達成第一階段協議;2020 年 3 月中,中國武漢肺炎、演變為現在的 COVID-19 疫情,疫情藉由各國透過商務與貿易往來,釀成世界性大瘟疫。川普在不滿意於 Fed 緩慢降息之下大怒,Fed 於 2020 年 3 月 20 日,搬出無限量 QE 政策,以每個月 850 億美元的金額進行 QE;一直到現在、其實也尚未停止。但物價通膨已經從 2021 年 10 月開始,至今已快演變為脫韁野馬。美國金融業從 2021 年 11 月起,已對每月發布的 CPI 年增率心驚膽戰;到 2022 年 2 月已成每月驚悚時分。川普出身於商業巨擘,對於當時攸關全球財經政策,卻多不豪思索、大手一揮、未留幾分迴旋空間、孤注一擲、種下這次通膨惡果。

2022 年 3 月 16 日,Fed 首次 FOMC 會議,宣告開始緊縮政策,首次升息一碼,將利率由 0% 到 0.25%、升高到 0.25% 到 0.5% 之間;且還說 2022 年 5 月預定會議後,每月將收縮 950 億美元寬鬆資金,還要將 FOMC 聯邦資金利率繼續升高兩碼;Fed 聲明未來利率的中位數水準為 2.9 %。白宮更是緊跟在 Fed 緊縮聲明之後,提及利率水準應提高到 4%,才能喝止目前炙熱通膨,並也才能斬斷消費者與廠商對未來通膨的預期。無限量 QE 所造成的通膨已使金融市場極度緊張,而 2022 年 2 月 24 日俄羅斯普丁,為停止北約東擴、藉由俄軍在白俄羅斯軍事演習揮軍進入烏克蘭,更是火上加油。

俄烏戰爭持續到現在,2022 年 4 月 30 日尚未停止;俄羅斯是石油生產大國,而歐洲國家如德國等,對俄羅斯天然氣依賴程度深,因此繼 QE 惹禍後又浮現另類的成本通膨。這使得全球金融更為緊張,貝萊德投信就將此一事件認定為,這不啻是自 1990 年,蘇聯解體之後至今,30 年世界經濟「全球化」已結束;「逆全球化」世界趨勢已成形;就是在此情勢下、外資大手筆持續賣超台股。很顯然地,國際投資銀行在戰爭之後,確認了 30 年來全球大局勢已發生重大變化。雖然在此次戰爭之中,美國並未直接參戰;但經過 2018 年 1 月 19 日美中貿易戰,2022 年 2 月 24 日俄烏戰爭,事實美國在經濟與軍事獨霸企圖心,更被中俄兩國經濟與武力擴張激化、對立。

這是世界局勢重大改變,這個改變逆全球化變局,將會使未來長遠全球經濟發生變遷。本文認為這樣的趨勢,會使北韓繼續發展核子武器,而美國對於中國貿易戰爭開始,已使美國內需消費品價格顯著上揚;川普瘋狂的無限量 QE 政策,顯然是已開始付出通膨代價。這在我們 2020 年上半年就已見到,「被預期到的」貨幣寬鬆政策,最後只會對物價有利,而對實質經濟成長無助;貝萊德執行長,不得不承認這是二戰之後、由美國主導的「全球化」實質改變。如果這的確是「逆全球化」開始、則全球貿易的「比較利益」必然消失;未來產業生產鏈將無法集中在一個國家;例如過去的中國曾被譽為「世界工廠」,或是東南亞的越南、柬埔寨等。未來「逆全球化」趨勢持續後,世界將分裂為中國與俄羅斯,與美國歐洲兩大對立陣營。

這次俄烏開戰後,3 月 1 日美國與英國、法國要求召開聯合國安理會臨時緊急會議;希望能做出譴責、並逼迫俄羅斯退出安理會,且對俄羅斯進行經濟制裁,禁止俄國貿易商以美元做貿易結算。但在安理會議中,此些提案多被中國與印度與俄羅斯投下棄權票。在這些過程中,美國總統拜登與中國主席習近平,曾進行兩小時電話會談;傳聞拜登還在電話中告訴習近平,在軍事與經濟上不得幫助俄羅斯,否則也將對中國進行經濟制裁;這幾個世界強權多是「逆全球化」的催化劑。別忘了俄羅斯目前仍然是聯合國安理會、與 IMF 重要成員國。

叁、美國動輒可揮軍中東?俄羅斯為何不可維和烏克蘭?

「逆全球化」是最顯著的一道傷痕是,俄羅斯揮軍烏克蘭,與美國對俄羅斯進行經濟與金融制裁。在美國的主導下,歐盟與美國凍結,俄羅斯在這些國家的外匯存底;並且命令 SWIFT 不得接受,俄羅斯某幾家銀行的美元交易。這樣的演變未來將使國際局勢,發生一分為二狀況;也就是由美國與英國、法國及德國所影響的北約集團,將與俄羅斯與中國、北朝鮮、及伊朗等,被美國經濟制裁的國家形成對立。美國對俄羅斯的態度,已由美國國務卿布林肯、與國防部長親自到烏克蘭首都,與澤倫斯基見面,美國再承諾將繼續支援烏克蘭,以近 30 億美元的軍火,以深化對付俄羅斯。

而俄羅斯早在 2022 年 2 月 24 日,俄羅斯在國際政治上早已意識到,歐美勢力正由波蘭及過去,一些東歐共產國家繼續東擴,步步進逼俄羅斯。本文認為,普丁應已感受到、若連俄羅斯的民族聖地基輔也加入歐盟,烏克蘭又參加北約組織,那是等同歐洲國家已兵臨俄國城下;因為加上之前立陶宛、愛沙尼亞與拉脫維亞,波羅地海三個、即以前蘇聯盟邦棄華沙就歐盟;則俄羅斯與白俄羅斯兩國、形同被北約組織包圍。已瓦解的華沙公約各國是 1990 年前,蘇聯的國安外圍防護鍊。當美國重申其即將再偉大之後,就不斷強調其第一、第二與第三島鍊,與美國核武實力相當的俄羅斯為何不可?

當然俄羅斯也深知,沒有美國撐腰的北約,則歐盟的整合再融合會是相當緩慢;因為從英國脫離歐盟成功,就可證明歐元之父孟岱爾理想,終究還是一種學術期刊上的一種烏托邦「假說」(Hypothesis)。無論是如何設計的貨幣制度,終究是資本主義嗎啡;在絢爛的投資大放、送煙火四射之後,最後還是養出資產泡沫經濟,捅出 2008 年全球金融危機、歐洲經濟泡沫、最後還演成歐洲債務危機。而美國財政經過這幾次 QE 大力揮霍之後,國家債務已接近不能再舉債的限制,每每引發債務上限危機,最後多還是以協商方式暫時解圍。

自 1944 年美國以自己子弟鮮血,締造美利堅合眾國以來,美國歷經了近一個世紀的霸權地位;但資本主義毫無上綱擴張結果,依然無法解決全球政治歧異與貧富不均問題。中國雖在貿易上正在與美國抗衡,但它仍克遵 WTO 全球化理想與準則。但俄羅斯則想仿照美國,想要讓烏克蘭恢復原狀,維護親俄立場;這卻讓歐美國家冠上侵略他人罪名。普丁在開戰前必然想過,歐盟與美國如何看待與處理它此項行動,而它將會如何應變?一來一往,持續長久之後必然會是盧布與人民幣,美元與歐元將分庭抗禮。

肆、結論:台股最佳買點就現在?美股對 Fed 升息歇斯底里時!

台股自從 2022 年 1 月初,就遭外資大拋棄;對台股殺傷力一直集中在電子半導體類股。這到底是中期回檔?還是長期空頭趨勢已經成形?台股自 2016 年初至今,多頭市場有 6 年,目前利空一個比一個嚴肅;大多數個股股價也不低,形成中期空。但由外貿出超檢視,推升台股長期多頭動能資金仍然旺盛。截至目前為止,台股大盤至少已跌掉 15% 以上,其中以電子股災情最為慘重,IC 設計類股價跌價達 33% 者大有人在。但在 4 月 22 日美股大跌近千點催化下,台股加權指數於 2022 年 4 月 25 日,一開盤不久便大跌 400 多點。

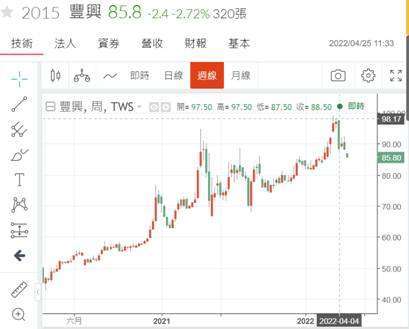

其實由道瓊工業指數檢視,自 2021 年底接近 37,000 點,下跌至 2022 年 4 月 22 日已經跌掉接近 4,000 多點。就連原本被看好的內資股票,在鋼鐵類股也出現破口。以廢鋼為生產材料的豐興鋼鐵,由於廢鋼的報價繼續下跌,因此第二季鋼筋的廠盤價每噸下跌 400 元。這是高價往下的第一次反轉;豐興的股價更有效率,在 4 月初就從高價近 100 元 / 股下跌。當實體產品的報價出來當下,股價已跌到 85.5 元 / 股,印證效率市場的強式效率。當市場呈現清清楚楚地空頭格局時,其實空頭趨勢已經接近結束了。

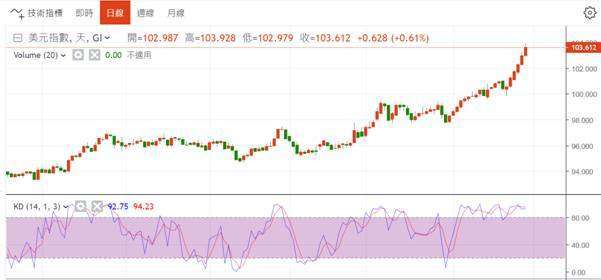

本文認為,在這段時間中的一切演變,台股受到道瓊與標普及 NASDAQ、費城半導體指數影響顯著,在將走入「逆全球化」時代,台股與美股的相關性會被稀釋掉。由此次美元指數,在如此嚴肅的 Fed 緊縮貨幣政策下,卻只出現緩緩上揚趨勢,而非呈現強勁格局,甚至還升不到 110 點,這是值得懷疑的!換言之,就是以後除非美股極端表現,否則投資台股選股遠重於美股表現,此一色彩將越來越嚴重;而且台股最佳買點,應該就落在美股對 Fed 升息歇斯底里的現在展開了。

(聲明:本文為財務理論與個人獨立研究、實務操作經驗分享,非投資建議書;不為任何引用本文之參考者投資損益背書,讀者應注意本文冒險主觀判斷。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 美告知G7:俄油制裁豁免僅為因應伊朗戰爭的「暫時」措施

- 川普說伊朗戰爭「基本上已結束」 與普丁今年首度通話談止戰方案

- 美國新反無人機系統將進駐中東!經烏克蘭驗證、專獵殺伊朗沙赫德無人機

- 美國求援烏克蘭對抗伊朗無人機 澤倫斯基派專家支援

- 講座

- 公告

上一篇

下一篇