美股是否出現過熱?巴菲特指標告訴你!

鉅亨網編譯許光吟 綜合外電

《CNBC》報導,美股 S&P 500 自 2009 年三月觸底 666 點起漲之後,至本週一 (28 日) S&P 500 已來到 2201.72 點,漲幅高達驚人的 230%,毋庸置疑地,美股這段逾 7 年半的大牛市行情,確實是又長又強。

雖然一些市場指標顯示,目前美股的估值已經偏高,如 S&P 500 未來 12 個月本益比估為 17.3 倍,即遠高於過去 10 年的平均水平 14.7 倍,顯示美股確實是價格不斐。

但是亦有許多市場人士爭論,在川普 (Donald Trump) 當選美國第 45 屆總統之後,隨後的「川普新政」將可望大力擴展美國的基礎建設、刺激美國實體經濟再擴張;再加上美國聯準會 (Fed) 準備於十二月份再度重拾升息循環,川普也打算放寬對華爾街的監管法規,估計美股金融股將會接手成為下一波美股牛市的領頭羊。

而與其他資產相比,主張美股多頭的市場人士認為,當前全球資產恐怕沒有比美股更穩健的投資標的,顯示多頭認為美股更優,空方則認為美股過於昂貴,投資人在面對這樣的「牛熊激辯」,又該擬定出什麼樣的投資策略呢?

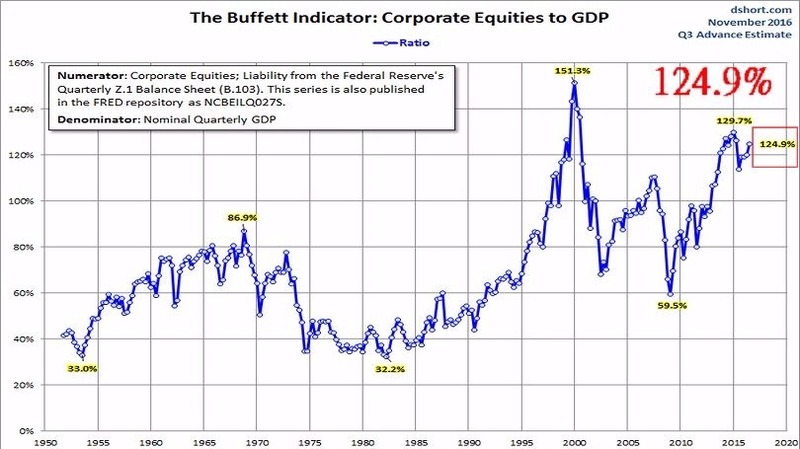

或許「巴菲特指標」,可以再給投資人作為另一參考例證。

註:巴菲特指標是巴菲特於 2001 年所提出。

巴菲特指標係採用美國股市總市值和國民生產毛額 (GNP) 的比值,作為衡量股市是否高估或是低估的衡量標準。

巴菲特認為,股市總市值與國民生產毛額 (GNP) 的比值如落在 75% 至 90%,是為合理區間,如超過 120%,則該國股市即已出現過熱現象。

本文撰文者資產管理公司 Validea Capital Management 創辦人 John Reese 表示,如果單純以 GNP 作為分母,藉以測算美股是否過熱,這樣的標準或許真的可能失真,難以讓人信服。

巴菲特本人亦曾經承認,以 GNP 作為衡量基準,確實有其謬誤,如公司的海外業績,就可能對市值和 GNP 造成影響。

Validea Capital Management 創辦人 John Reese 認為,用 GNP 作為分母確實難以讓人信服,如採用 GDP 作為替代的衡量指標,將更能體現出一經濟體的「體質」強健與否。

註:國民生產毛額 (GNP) 的定義為:一個經濟體的全體人民,在一段期間內所生產之最終商品與勞務的市場總值。

國內生產毛額 (GDP) 的定義為:一個經濟體內不論本國或是外國人民,在一定時期內所生產之最終商品與勞務的市場總值,而總收入將會等於總支出。

乍看之下,GNP 與 GDP 的差異並不太大,但事實上,2 項指標的內涵卻是不盡相同,前者 GNP 的統計方式為「屬人主義」,後者 GDP 的統計方式則是「屬地主義」。

與 GNP 相比,一般認為 GDP 的統計方式,是較為實際反映一國的經濟發展情況,因為在一個經濟體的「境內」,無論是本國或是外國投資,GDP 都會一同計算納入,藉此體現出一經濟體之勞動力市場、投資環境、生產要素配置、產業組成等結構性變化。

John Reese 指出,並且對於一般人而言,GDP 數據比起 GNP 來說,其實更容易取得數據,同時 GDP 與 GNP 之間的差距,事實上並不是太大,只是本質涵義不盡相同。

如置頂圖所示,John Reese 在以 GDP 替換 GNP 之後,目前美股巴菲特指標已高達了 124.9%,以該指標超過 120% 即為過熱的定義標準來看,不可否認地,美股確實已經出現高估。

John Reese 警告,如果你是巴菲特「價值投資」教條的信奉者,那麼請記住巴菲特說過的一句話,如果巴菲特指標嚴重過熱,「那你就是在玩火」。

- 中東戰火重塑市場格局!避險貨幣面臨考驗

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 〈鉅亨主筆室〉美股債市「推背圖」?

- Fed暫難降息?美2月核心CPI續降溫 但油價飆升恐添變數

- 小摩點名川普抗油價「四大」工具!警告:「一關鍵」沒處理釋放戰略儲備恐也無效

- 美防長稱最猛攻勢將至 逾150名美軍傷亡 伊朗揚言「以牙還牙」報復

- 講座

- 公告

上一篇

下一篇