美股「巴菲特指標」約200% 占全球市值近50% 均增加股市脆弱性

鉅亨網新聞中心

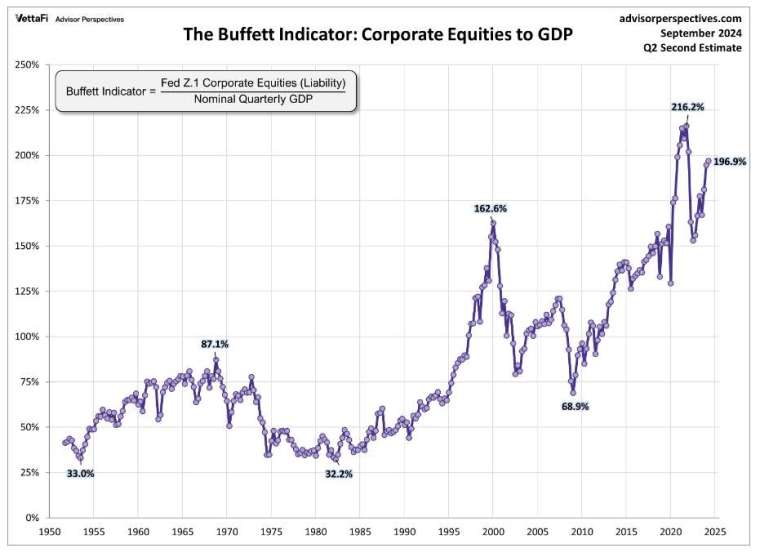

巴菲特指標,也稱為市值與 GDP 比率,是近年來在巴菲特的推動下流行起來的股票長期估值指標。早在 2001 年,他就在接受《財富》雜誌採訪時表示,「這可能是衡量特定時刻估值水準的最佳單一指標。」它是衡量一個國家所有公開交易股票的總市值除以該國 GDP 的指標,可以用來評估該國股票市場是否被低估、公允價值或高估。

值得注意的是,由於 GDP 滯後公布,如果以美股 9 月收盤數據比較第二季的 GDP,將會發現,巴菲特指標目前讀數為 196.9%,高於上一季的 194.9%,市場許多人因此質疑美股存在泡沫的可能性。

單從市值來看,目前美股市值已經來到創紀錄的 57.4 兆美元,光是科技七巨頭就高達 16 兆美元,相當於中日兩國股票市場的總和。

僅僅蘋果 (AAPL-US) 一檔股票,目前本益比漲到 38 倍,市值甚至比世界第六大經濟體英國 GDP(3.3 兆美元) 還高。整體而言,美股占全球總市值的比重已接近 50%,是 08 年金融危機後的 2 倍,而美國 GDP 僅為全球的 26%,差距接近兩倍。

相較之下,目前,中國 GDP 為美國的 66%,但股市總市值不到美國的 20%,差了 46 個百分點。同樣,歐盟 GDP 占美國的 67%,但股市總市值僅為美國的 10%,

全球第四大經濟體日本,GDP 為美國的 15%,股市總市值約 6.67 兆美元,占美國的 12%,是世界主要經濟體中除美國外,股市 / GDP 超過 100% 的國家,達到 162%。和美日兩國相比,比較巴菲特指標,歐盟為 32%,中國為 65%。

在高估值下,僅管美股如常運作,但一些分析師擔心,但目前的情況讓投資人幾乎沒有犯錯的餘地。紐約人壽投資公司 (New York Life Investments) 經濟學家兼首席市場策略師 Lauren Goodwin 認為,高價只是導致市場環境特別複雜的因素之一,如果有其他問題,過高的估值會增加市場的脆弱性。

她在談到大型科技公司的盈利時指出,在這麼高的估值下,科技七巨頭任何一家表現令人失望,都會對估值構成風險。「糟糕的通膨數據——比如通膨走高是危險的,因為它會讓這個削減周期面臨風險。當然,任何與經濟成長有關的事情都會對估值造成危險。」

- 中東戰火重塑市場格局!避險貨幣面臨考驗

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 日本熊本部署1,000公里射程長程飛彈 涵蓋中國沿海

- 卓榮泰訪日看WBC惹中國不滿批「分裂挑釁」 日本政府回應了

- 台股三萬點邁向新常態,新一代主動式高息ETF強勢出擊! 00999A野村投信獨門高息3D策略,掌握台股「零時差」

- 美伊戰火衝擊全球震盪 資金急尋股市平安燈 00961年化配息率逾14% 勇奪3月高股息ETF冠軍

- 講座

- 公告

上一篇

下一篇