【邱志昌專欄】暫訂CPI年增率目標+4%,先讓經濟喘息免於衰退、再談徹底解決通膨!

首席經濟學家 邱志昌 博士

壹、前言

近期因巴菲特申報賣出台積電 ADR,摧毀台積電被巴菲特先生、當長期投資標的理想;也結束台股加權股價指數波段攻勢。接著沒幾天、有關美國通貨膨脹依然嚴肅訊息接踵而至,先是 2023 年 1 月份消費者物價指數、CPI 年增率仍還是高達 6.4%、再者 1 月份批發物價指數、PPI 年增率為 6%、比市場預期的 5.4% 還高;因此又有 Fed 理監事成員放話,3 月份的 FOMC 會議要升息兩碼才行,美股與台股反彈攻勢戛然而止。

貳、十年之病、難求三年之艾?退一步海闊天空、暫時接受 4%CPI 年增率!

先讓經濟喘息一年、是否更有時間解決通貨膨脹?又能避免經濟衰退?打通膨不必急於一、兩年。近期傳出 2022 年第四季,全球手機銷售量、比 2021 年第四季衰退 15.4%。而 Apple 手機出貨量 7,400 萬隻,比 2022 年同期衰退 13.3% 後,Apple 的手機有多少庫存、就存在一個問號?2023 年 2 月 16 日,再傳 Apple 開始裁員,其股價在 152 美元 / 股、盤整 10 個交易日後,終於束手就縛、開始回檔。

其實就 Apple 股價檢視,其歷史高價、2021 年 1 月的 182.49 美元 / 股,或是 2022 年 3 月的 169 美元 / 股,距離目前的 152 美元 / 股、套牢程度並不深;美國消費市場仍信心十足。這也闡述,為何 2023 年 1 月美國「零售銷售」的金額成長幅度,是為兩年來最大幅度 3% 年增率、遠優於預期。這就令人納悶、消費商品變貴是原因之一?但難道消費者,對 Fed 緊縮貨幣政策無感?還是在升息效應下,卻沒有影響到購買力?這在面對 FOMC 已升息 18 碼,將利率升高到 4.5% 至 4.75% 之間、美國經濟的確「韌性十足」。難怪 Fed 在 2022 年 3 月 15 日,提及升息之承受能耐時說;依據當時美經濟韌性,實體經濟可承受 6 次、每次三碼升息;也就是現在 4.5% 至 4.75% 利率水準,2023 年的現在的確是真如其當初所料。

但目前問題是需要壓抑通貨膨脹,不是奢言經濟韌性時候;如果山不轉的話、路轉也可以。也就是 Fed 也可以在 2023 年 3 月 FOMC 會議上,提出暫時將 CPI 年增率目標、暫時從 2% 升高到 4%;或就如同 IMF 預估的、2023 年能將 CPI 年增率降到 6% 至 6.5% 水準,並希望在 2023 下半年可讓物價就此穩定下滑。在這種方略之下,Fed 鴿派成員放話、2023 年每次升息 1 碼,這預言將會在未來數月中一一兌現。如果 2023 年整年升息 3 至 5 次,則 FOMC 利率水準將達 5.5% 至 5.75% 之間;這已是股票投資論「必需報酬率」(Requirement Return Rate) 水準了。

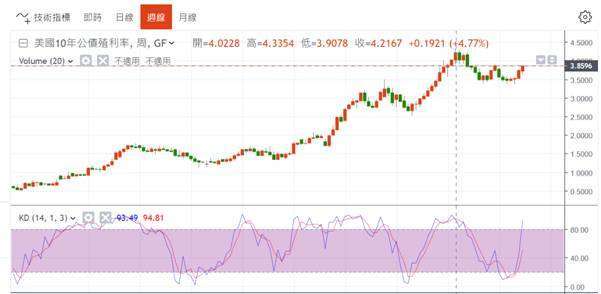

若是如此,則美 10 年期公債殖利率、真正突破三年來最高 4.3354% 之機率還是不高;它極有可能還是在 4.3354% 至 3.4993% 之間游走。但 Fed 必然會想到,上述這些方略若成為市場預期後,市場要兌現未來物價下跌的機率就又不大了;因為 Fed 不希望事實變化、事先就被預期到。那在此情況下,它又該如何作為?這就再視 2023 年 2 月過後、未來幾個月 CPI 及 PCE 的發展。如 2023 上半年 CPI 與 PCE 兩指數年增率走勢,是開高走低;則表示通膨式微、2024 年初可停止升息、甚至可以突發降息。但如果 2023 下半年 CPI 與 PCE 仍然繼續頑強,則升息加碼、繼續緊縮。

叁、維持在 4% 的 CPI 年增率?可以是 Fed 緊縮政策暫時的目標區!

在上面這些推演下、有趣的問題是,CPI 年增率降到 5% 以下後、可不可能在利率一直保持 4.5% 至 4.75%,經濟還是會繼續成長?而不會步入衰退?在經濟史上有沒有任何學派、或事實為此背書過。但 2023 年 2 月 17 日,美國股市結構就是這樣詮釋:一、道瓊工業股價指數上揚了 129.84 點、而 NASDAQ 指數則下跌 68.56 點、費城半導體指數下跌 49.37 點、S & P 500 指數則下跌 11.32 點;當天股市各類指數收盤的架構顯示,以道瓊股價指數離歷史最高點最近。2022 年 1 月道瓊工業股價指數,歷史最高點為 35,131.86 點。而 2023 年 2 月 18 日已攻至 33,226.96 點,距離最高為 1,904.9 點、只有 5.4% 之遙。二、這樣的指數變遷組合實質意義是,消費者對一般的生活必需品、需求仍然殷切;但是對科技產品,如智慧型手機、電動車、及筆記型電腦、高速傳輸網路的提升、熱度降低。

三、雖然物價上揚、但是生活仍要過的現實下,柴、米、鹽、油、醬、醋、茶仍是生活不可或缺商品,再怎麼貴還是得買;這在「個體經濟學」上,稱之為「普通品」。而非必要的生活必需品,則可少買一點、或是延遲購買。以 1970 年亞瑟.澳肯的「痛苦指數」(Misery Index) 再檢視,這個指數的公式為:痛苦指數 = CPI 年增率 + 失業率。2023 年 1 月美國「痛苦指數」為:6.4%+3.4%=9.7%。美國在二戰之後,痛苦指數最高紀錄為 1980 年的 20.6%,當時是失業率與 CPI 年增率同時飆高。四、如果從 2021 年 3 月至今,美國多處於充分就業狀態,其失業率多維持在 3.5%、或 3.4%。則 2022 年下半年應該是「痛苦指數」最高歲月。2022 年 6 月 CPI 年增率為 9.1%,即使到 8 月也有 8.3%、而 9 月為 8.1%;整個 2022 年下半年痛苦指數,多維持在約 12% 以上。Fed 在 2023 年,僅可能升息 3 到 5 碼目主要目的,絕對是想以緩緩「軟著陸」(Soft Landing) 方式處理通膨;因此在 2022 年升息 17 碼、再加上 2023 年 1 月加息 1 碼之後,其作用力可能在 2023 年下半年發酵。

肆、結論:CPI 與 PCE 的降溫關鍵在於房屋租金!

美國勞動部兩年一次,修正 CPI 組成的「時間序列」(Time Series) 時,就將房屋租金、所占指數結構權重調高。根據中國網路傳媒報導,從 2009 到 2019 年,美國租屋家庭大幅增加 900 多萬,有 34% 的家庭租屋。利率的升高有益於房價的下降,但是否也利於租金下降?如果說工資有向下「僵固性」,那房屋租金的「僵固性」更為嚴重。因為租屋隨著工作遷徙,大都會地區工作機會多,租屋市場需求大、移動不易,屋主對於租金常隨勢調漲;當產業發展走下波沒落後,需求下降、租金才會下跌。台灣從 1986 年來,租金隨著總體經濟循環波動,1990 年到 2003 年偏向空方市場,而 2003 到 2007 年又是一段復甦繁榮期。2008 到 2016 年沉寂幾年;2017 年之後又蠢動,雖然 2020 年遇上 COVID-19 疫情而受阻,但當年 3 月 Fed 無限量 QE 撒錢後,房地產與租屋價格節節攀升;至 2023 年 3 月啟動升息一年後,才隱約見到緩和跡象。金融投資者皆知,要送走通貨膨脹、非一兩年可成事;QE 請它來容易、要用緊縮政策送它走、卻很困難。

(補充:本文肯定 Fed 解決通膨積極態度,但物價的穩定需要有時間,讓供需雙方進行清庫存與產能、及購買力調整,不必急於一時、才可黃河水清。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

鉅亨贏指標

了解更多延伸閱讀

- 紐約Fed調查:通膨預期持穩 就業市場信心分歧

- 台股三萬點邁向新常態,新一代主動式高息ETF強勢出擊! 00999A野村投信獨門高息3D策略,掌握台股「零時差」

- 美伊戰火衝擊全球震盪 資金急尋股市平安燈 00961年化配息率逾14% 勇奪3月高股息ETF冠軍

- 伊朗戰爭衝擊有限?Fed官員:不會推升長期通膨

- 講座

- 公告

上一篇

下一篇