【邱志昌專欄】CPI與PCE降、PMI跌;GDP減速、Fed升息;美10年期公債殖利率變化、是股市波段操作較佳依據!

首席經濟學家 邱志昌 博士

壹、前言

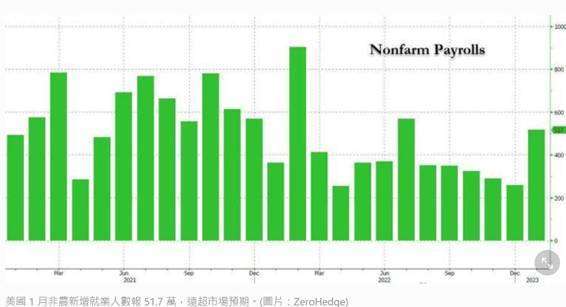

2023 年 2 月 1 日,美國勞動部公布 1 月非農業就業,新增就業人數為 51.7 萬人,遠超過市場預期的 18.5 萬人;而非農就業失業率,由 3.6% 降為 3.4%,創下 53 年以來新低,也讓人感到相當意外。這凸顯美國勞動市場,在面對科技業巨擘陸續裁員下,就業卻絲毫不受影響。但這樣的好消息,卻讓「美國聯準會」(Federal Reserve Board,簡稱:Fed) 不得不再升息;因為在壓抑與消滅通膨過程,真正有效的事是:「緊縮政策必使失業率提高」。這種「實體經濟」(即為 GDP 方程式中的 C 與 I) 成長利多,卻是「通膨經濟」下的利空;這顯示通膨是沒有被壓抑,且未有所進展,「通膨尚未落地,Fed 仍要升息」。Fed 緊縮政策理想目標是,要將失業率拉高到 4.5% 以上,讓火熱的經濟冷卻、徹底擊垮通貨膨脹、尤其是撲滅金融市場的「預期心理」;這不是一蹴可成,但滴水日久可穿石、愚公能移山;只要功夫深、鐵杵可以磨成繡花針。

貳、Fed 的緊縮功夫已經夠深了嗎?

自 2023 年 Fed 將利率升高到 4.5% 至 4.75% 後,在 Fed 計量經濟學事先推斷下,理論上已可壓抑通膨;但是否也可以將通膨進一步徹底消滅;就是讓市場所有預期消散於無形?Fed 在執行緊縮政策前,自己也估算過、美總體經濟可忍受:「6 次每次三碼的升息」。2023 年 Fed 再升息 1 碼後,FOMC 利率水準已升息 18 碼;一碼 0.25%、三碼為 0.75%、6 個 0.75% 就是目前的 4.5% 至 4.75%、這是原來的計畫。但依據計量經濟學,對統計「假設檢定」的「原始假說」(Original Hypothesis) 驗證程序;在政策多已執行後,是否將會達成其目標?最後的一個程序,即進行「強度檢驗」或是「精準度驗證」(Robustness Test);就是在原來假設條件改變下,這個假說是否仍然可以成立?目前在此情況下,未來 Fed 至少將以 2023 年第一季、3 個月的時間,觀察美國經濟與金融運轉狀況:一、以未來一季的股市 (總體經濟領先指標)。二、失業率 (通膨消失的落後指標)。三、CPI 與 PCE(通膨興衰的同時指標)。三、ISM 或 PMI 指標 (GDP 的領先指標)。四、債市 10 年期公債 (市場對貨幣鬆或緊之預期) 等、去配對檢驗緊縮貨幣政策,理想目標是否已達成。

以 2023 年 1 月 CPI 與 PCE 指標數據,IMF 認為兩者多已降到 6.6% 以下;IMF 表示美國通膨已降溫。但近期股市,對 Fed 將在 2023 年底,必定降息的期待寫在臉上、底部大反彈,因此這只是通膨降溫、但通膨肯定還沒有被徹底殲滅;市場依然對「寬鬆」、這等同對物價上揚的「同義詞」,仍有所期待;因此此時此刻,即使公告通膨已泯滅,那會被多數投資者主觀與武斷:這是股市夾帶降息預期的炒作。

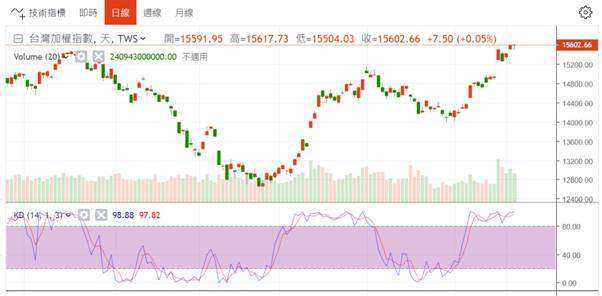

在通膨未完全消失,預期心理依然存在的股市;此時反彈只是邁向多頭前的整理格局,不會是長期底部已完成、多頭大格局已形成樣態。不管是美股道瓊股價指數、或是 NASDAQ、或是費城半導體股價指數;以美股各大股市月 K 線圖檢視,是最理性驗證;這只是個「底部反彈」,尚談不上、直接再創新高。就以台灣投資者沾沾自喜的半導體產業,美國費城半導體股價指數為例;2021 年 11 月最高指數為 4,054.993 點。自 2022 年 11 月「股神」華倫. 愛德華. 巴菲特 (Warren Edward Buffett),在台積電台灣股價下跌到 450 元 / 股後,一度積極向下買進,針對台灣半導體台積電「美國存託憑證」( American Deposited Receipt,簡稱:ADR) 沿著下跌價格買入;但費城半導體股價指數在 2023 年 2 月 2 日,上揚到收盤 3,082.1 點,距離歷史最高點 4,054.993 點,仍然距離近千點、9,72.893 點。

叁、NADAQ 消費性電子產品,由 2022 年第四季顯著開啟衰退歷程。

費城半導體指數與台灣台積電普通股,自 2023 年 1 月起、夾帶巴菲特買入該公司 ADR 利多、一路緩步上揚。這在半導體低階產能,英特爾決定要退出晶圓代工;中國業者積極突破半導體圍困,被川普與拜登兩任美國總統逼上梁山後,拼命研發製造半導體;全球低階半導體,已面臨庫存、與低階產能過剩問題,對半導體股價、沒有專家敢肯定:這裡就是半導體業股價最後底部區。投資台積電普通股的國際熱錢,需特別當心的是:台積電在台股市場、歷史天價 679 元 / 股、是發生在 2021 年 1 月 17 日,之後江河日下;而費城半導體指數歷史高點,是在 2021 年 11 月才見到,兩者時間點落差大。費城半導體股價指數波動,並非只有台積電 ADR 孤軍可撼動。

費城指數多數成分股,與台積電「公司生命週期」有差異;台積電的 ADR、只是費城指數中一檔成分股;其它組成公司多不是「吳下阿蒙」。據 StockQ.org 之記載,「費城半導體股價指數」(Philadelphia Semiconductor Index) 是費城交易所於 1993 年、以「市值加權」比重加權為指數;2007 年時,費城交易所被 NASDAQ 併購,改由 NASDAQ 交易所管理;指數涵蓋半導體設計、製造、設備與行銷廠商四大類廠商。主要成分股 30 檔、每年 9 月調整一次。眾所周知的美科技股公司,如柯林 (Lam Research)、賽靈思 (Xilinx)、德州儀器 (TI)、歐洲意法半導體 (ST Micro Electronics)、美光 (Micron)、英飛凌 (Infinenon)、超微 (AMD)、台積電 ADR、應材 (Applied Material)、Maxim、博通 (Broadcom)、國家半導體 (National Semiconductor)、英特爾 (Intel)、艾斯摩爾控股公司 (ASML Holding N.V)、格羅方德 (Global Foundries) 等等多是成員。

這些總計 30 檔成分股中,以 2023 年 2 月 3 日的收盤價檢視,股價最低者為英特爾:30.32 美元 / 股;股價最高者為:艾斯摩爾、679.62 美元 / 股。顯見在地緣政治風險 - 矽盾、與生產資源競賽中,放棄晶圓代工的英特爾、其公司價值受負面影響;而幾乎已獨霸全球「曝光機 」(Mask Aligner) ,精密光學設備生產廠、荷蘭艾斯摩爾公司價值最高。而以博通股價,在費城半導體指數賦予權重最高、約為 9.5%;台積電 ADR 佔權重約 4.5% 左右。

由半導體放眼到 NASDAQ 股價指數,2021 年 11 月該指數歷史最高點約為 30,000 點;但 2023 年 2 月、只反彈到 1,6212.299 點。顯示科技類股,在當時 2020 年無限量 QE 下,股價過度高估、泡沫化;需要長期整理,才能再度浴火重生。回頭檢視本文上述所提,幾項經濟指標的檢視,其中最令投資者訝異的是,在微軟、亞馬遜、及金融巨擘高盛集團大幅裁員;2023 年 2 月 6 日,又傳電腦製造大廠、戴爾 (Dell) 宣布裁員 6,650 人。但失業率並沒有上升,是否勞工的「替代工作」很多?或是有「落後延遲效果」?而股價是否可以反其道而行、就這麼快就再直闖天聽?

再根據 2023 年 2 月 6 日,鉅亨網外電報導,全球手機大廠於 2022 年第四季之出貨量,全部大幅下滑;下滑比率呈現雙位數。例如全球市佔率第一的 Apple 公司,整季出貨量為 7,400 萬支,比前年 (2021 年) 同期衰退 13.3%;市佔率第二位的韓國三星,整季出貨量 5,800 萬支,比前年同期驟降 15.4%。中國手機大廠小米、OPPO 與 vivo,同步與前年同期相比,出現 25% 的降幅。顯現這波消費者的需求,已在通膨中出現變化,非必要的生活需求品能省就省。消費性電子產品出貨量下降,顯示消費者對高階手機需求不再、或是無法、無力再憧憬;或受到生活必需品購買力的減弱而收手。

2023 年 2 月 6 日鉅亨網再報導,美國肉類食品最大廠商;「泰森」(Tyson Foods, Inc.,NYSE:TSN)2023 年第一季財報預估不佳;預期這是因為美國消費者,因肉類食品價格大幅上揚而轉向,找尋「同樣效用」的便宜替代品。因此預期 2023 年該公司第一季「營業收入」年增率 4.5%,但每股盈餘 (EPS) 則年減達 - 52.3%。泰森食品位於美國阿肯色州,是一家跨國公司,世界第二大牛肉、豬肉加工與銷售商;每年出口牛肉比例最高,年營業額 400.12 億美元 (2018 年)。這種消費結構改變,出現在食品類只是冰山一角,還有食衣住行等生活必需品,必然也早已被消費者進行類似調整。

肆、公司價值也建立在道德基礎上,利他的上市公司股價會有回報!

例如台灣消費者在春節假期間,因從業人員加班成本,旅遊住宿、餐飲等消費價格、業者順水推舟、消費者已有所感;但業者調高「節日售價」後,就不再回頭、甚至還持續調升價格。這似乎與 2020 年、政府對部分行業紓困的菩薩心打了折扣,讓消費者對「過河拆橋」有所感。消費者會恍然大悟、原來這是無法抵擋、全球性通貨膨脹;不再執迷於政策宣言:「台灣沒有通貨膨脹」。過完年後會進而積極找尋,同等效用的替代品;在飛奔的漲價過程中,即使拋棄老店、也在所不惜。除非該項消費效用永遠無法替代,例如醫療等。降低開銷會成為消費者應付、無上限物價上揚,最卑微、無奈的選擇。這也就是未來這些廠商、營收與盈餘衰退原因;一如美國食品巨擘泰森近期業績退步。

如果消費者在消費支出上、即 PCE 指數;對手機換機需求無限期延長、或乾脆舊機型多用幾年,進而對生活需求品、全面改變購買習慣。則這將是 CPI 與 PCE 指數年增率下降契機,其演變結果會如 IMF 所預估:2023 年通貨膨脹率,將會由 8.8% 降至 6.6%。而在這樣的可能趨勢下,生產者將必定得渡過,需求下降、庫存增加;而不斷以各種藉口漲價的產品,必然會被消費者淘汰、其營收與盈餘將顯現衰退,成長幅度比以往大幅縮減,繼而需清除庫存、減低產能、取消資本支出。如果全部經濟活動者多不得不進入這「圈套」中去輪迴;則美原來的「國家採購經理人協會」(National Association of Purchasing Management,NAPM),即是當今之 ISM(採購經理人指數)、也是一般新興國家「製造業採購經理人指數」(Purchase Manager Index,PMI),是不會迅速重返 50 景氣復甦線之上。

2022 年 11 月之美 ISM 指數為 49,而 12 月往下收縮為 48.4,2023 年 1 月之 ISM 指標繼續下降為 47.4,這是 2020 年 5 月疫情以來新低。ISM 或生產製造業 PMI 指標、是 GDP 領先指標,兩者趨勢向下、隱含未來即季度 GDP 成長速度減緩、或出現衰退負成長,美與所有國家多有經濟同步衰退之虞。預期 GDP 成長趨緩結構,代表實體經濟活動的「投資行為」I(Investment)、與「消費行為」C(Consumption),因受「貨幣流動速度」(Liquidity,簡稱:L) 與「貨幣供給數量」( Supply,簡稱:M) 減緩影響,在 IS-LM 架構下的均衡利率水準已提高,生產與消費成本及代價會同步顯著提升。GDP 持續下降,世界性經濟衰退隱憂會變濃。此種局勢會使各國金融市場之股市表現,出現極大結構性轉變;借重國內自己的資金,會帶進前所未有的選股風向,其特色將異於國際化、全球化時代。外資不會是長期多頭主力,內資、與市場主力才是主導者。

股市是閒置資金投機的去處,即使在久盤之中也不會冷漠,但對可能出現的階段性整理需耐心選股;2023 年起、很多過去大漲的股票,多將因泡沫化、物超所值、沉澱在低檔區、或波段上下盤整。而非常不起眼的「雞蛋水餃股」,如生物科技、鋼鐵、化工、製藥、塑膠、紡織、造紙、航空運輸、資產股、及以存放款利差收益為主的金融類股等會突然竄出一些黑馬,較有表現機會。對國內投資機構與市場主力而言,這可能是一個國際股市陰晴不定時代,但也是各國本土企業股價光明年代。滾滾長江東逝水,浪花掏盡外資英雄夢;熱錢仍會在股市之中翻騰,想投資則要在低檔半信半疑、個股靜悄悄之際買進!

伍、結論:GDP 減速、Fed 還要升息;預期公債殖利率變化、是股市波段操作最佳依據!

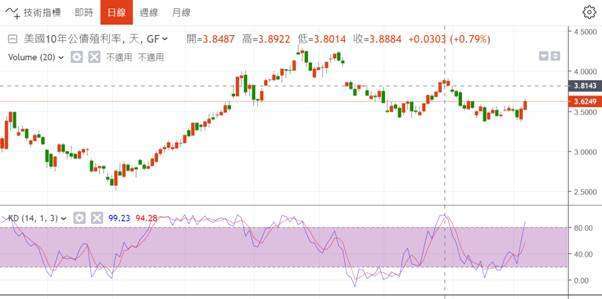

以美國 10 年期公債殖利率趨勢,可預期緩升息是這波股市、多頭奮勇反攻主要訴求。而 2023 年 2 月 2 日 Fed 升息 1 碼,則殖利率反向上揚、意表宣告時刻等同利多出盡。2023 年第一季多會這樣反覆,但殖利率最大波動區間預估在 3.5% 至 4.5% 之間,高利率陰影暫時無法揮去。Fed 無限量 QE 與不斷地升息、皆是「偏鋒路線」,市場需長時間休養生息,才能在利率扳回到正常水準 3% 後、將可繼續見到新高。

(補充:本文贅述未來股市發展,以總體經濟為判斷基礎,預估股市會有一段盤整期;當下股市適合波段操作。本文純粹研究分享,不為投資者損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 非農數據意外強勁 穆迪:經濟衰退陰影未散 好景不常

- 〈美股早盤〉科技股承壓、就業數據疲弱 主要指數開低

- 美國1月裁員人數創2009年以來新高 企業招募意願同步探底

- 美上周初領失業金人數降至兩個月新低 但招聘仍低迷

- 講座

- 公告

上一篇

下一篇