想快樂退休 靠3招累積老本

鉅亨網記者鄭心芸

近期投資市場受到新型冠狀疫情影響,呈現震盪格局。專家認為,有長期理財習慣的人,不要受到短線波動影響,尤其是退休理財策略要維持長期的恆定步調,較能挺過此波動,並建議投資人做好 3 招,以化解老窮危機。

新型冠狀肺炎疫情打亂市場短線行情,影響投資人看多的信心,不過多數法人機構仍對中長線經濟展望與市場修復力維持正面看待,尤其是全球主要央行延續寬鬆立場,後續仍不排除加碼刺激可能性,資金面仍算寬鬆。

富蘭克林華美目標 2047 組合基金經理人胡志豪認為,武漢肺炎疫情導致陸股起伏、連累美股回檔,短線市場情緒將關注於疫情能否控制及對全球經濟成長之影響,估計疫情對中國經濟的影響以及進出減少等狀況對全球其他地區的溢出效應,將可能讓全球第一季經濟成長率下滑,後續觀察下半年是否回升。因此,投資策略建議未來將以因子型及主題型資產作為首選依據。

此外,法人也建議,投資人暫勿受短線波動影響,尤其是退休理財策略屬於長期投資,建議維持恆定步調,較能挺得過這一段波動。並提出 3 招退休金防疫策略,讓投資人能夠站穩腳步,打造屬於自己的鐵飯碗。

首先是以風險控管為優先:富蘭克林華美目標 2037 組合基金經理人邱良弼表示,退休金準備並非取決於投資標的是否具潛在高報酬,更關鍵是注重投資組合的風險管控,建議退休資產投入兼顧成長性且重視風險控管的基金,避開評價高估與波動度較高的市場,專注於布局低波動、具長期增值潛力之標的,愈早投資、愈有機會在退休年齡到達前,藉由適當投資策略幫助接近退休目標。

二是長期投資策略不可少,低檔進場更划算:富蘭克林華美投信表示,目前波動市場下,採取長期持有、定期定額策略仍為上策,舉例來說,同樣以 12 個月為基準,持續以定期定額策略投資多頭市場與波動市場,各自投資累積的單位數、總價值比較下,突顯出運用定期定額策略,無需特別在意進場點或市場波動因子。

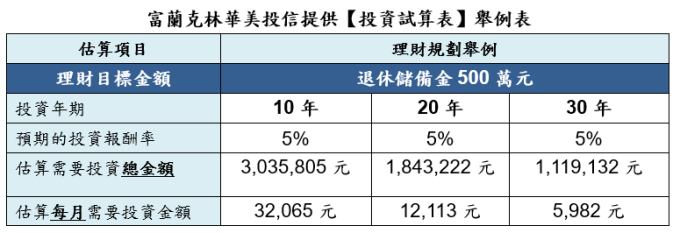

另外,定期定額投資策略須長時間來呈現效果,趁早長期規劃是必要的。以退休理財目標新台幣 500 萬元來說,若預期找產品的投資報酬率 5% 並安排 30 年期做投資,每月所需投資金額近 6000 元,但若太晚開始安排或急於 10 年內達成目標,每月所需投資金額約 3.2 萬元,這還不包含通膨率,突顯兩種情境的差距甚大,因此,建議即使目前市場波動度大,但中長期基本面趨勢仍正面看好時,可趁低檔進場將有助長期趨勢翻轉後的資產價值。

三是標的貼近人生周期概念:當市場波動提高時,投資人除了想減少退休金投資風險,亦期望維持或提高收益機會,不妨趁早採取接近人生周期概念的「目標日期基金」投資策略,目前市面上已有不少基金公司推出此類型基金。以富蘭克林華美退休傘型基金為例,這檔「目標日期基金」的投資組合主要針對退休準備設計,具有類年金機制、動態風險控管、彈性經理費率等投資特色,並規劃不同年期的三檔子基金「目標 2027 組合基金」、「目標 2037 組合基金」、「目標 2047 組合基金」,可配合不同的人生目標、彈性且交叉組合出不同的理財準備計劃。

- 主動式ETF正夯?行家:這幾檔勝率更高!

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇