【邱志昌專欄】美債殖利率會跌破零?

首席經濟學家 邱志昌 博士

壹、前言

美國股市自從 2019 年、第一次降息之後,常常出現某一些交易日、發生偶發性大跌;除了 Fed 因為降息一碼,所帶來利多出盡之外,與未來的經濟、科技研發成就發展速度多有關連。當下的股市價值需要說服投資人,25,000 點以上的道瓊股價指數,仍然還有長期投資價值與遠景;這在經濟與產業上,可能要點燃更具未來性的前景。如同企管顧問公司對企業評價,其邏輯是一致;若要激勵一家公司員工成長,最好是讓員工看得到公司長期願景 Vision,而且從公司願景中規劃到自己的前途。公司的遠景相當於系統因素,自己的前途則是非系統因素,宛如股市中的個股表現。

貳、債券殖利率低迷是系統性現象!

就目前的情況看來,美國股市之所以在 8 月中,會發生間歇性單日或波段跌勢、道瓊指數處在 22,664.91 點與 27,535.67 點之間來回盤旋;主要原因是因為,有一些系統因素彼此協調落差大。因此所引發的風險樣態,是以大盤偶發性大跌方式去調整。當股價指數全面性大跌時,代表當時無論是業績優或劣的個股,多對未來系統因素保守以對。這就如同 PMI 或是 ISM 採購經理人指數,及消費者信心指數相對股價高低。這些指標目前與可預見的未來多是處於,高檔緩緩滑落之後盤底過程,尚未能見到強勁復甦;而道瓊股價指數與房價,多處於不算低的高檔區。實質產業面發展與股價表彰未來價值便宜與高貴,這兩組指標有一段不小落差。這一段落差最好是由所謂「以盤代跌」方式渡過;但是敏感的市場投資者對事件反應程度大,因此多有強勁預期、會有做多或做空的模式中去獲利。因此情勢被任何一方逮到機會,就不會善罷甘休、趨勢就會出現多空。實質產業面採購指數 PMI、或是 ISM 所見到的問題是景氣低迷,存貨的去化逐漸不易、而訂單數量並無明顯大幅增加。可能大部分公司的未來,其產業遠景多已經被預見到了,這些遠景可能涵蓋在 2020 年 5G 開台之前。

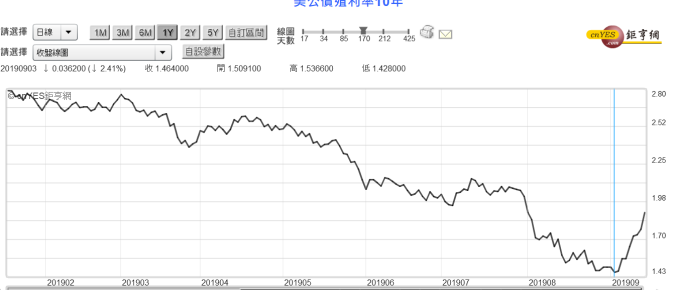

另外一個變數是,投資人與政策面觀點落差,也是大盤不定時炸彈。如同投資銀行認為 2019 年 5 月,債券市場所發生的美國債市,短天期與長天期債券殖利率倒掛的現象,被視為是美國經濟不景氣前兆。這與德國 10 年期公債殖利率出現負值,且其絕對值一直擴大情況,也是德國未來不景氣徵兆的預期一致。但這種觀點被前 Fed 主席所否定,葉倫認為那是結果、不是原因;投資機構倒因為果。依過去多年來,觀察債市的演變,歐元區殖利率通常會與美債的同天期間殖利率,形成一個平行同向趨勢;如果歐元相兌換美元是貶值,資金在歐元匯率底部區會是投資好機會。但是殖利率的大跌、代表債券價格大幅上揚,應是售出時機;至少過去經驗多是如此,但現在卻不然。在德國 10 年期債跌成 - 0.79% 之後,美國國債是否步入後塵跟進,這已成為美國債市投資者,多頭的最大期望與預期。德國債殖利率不斷創新低價後,其中其約兩年的投資報酬率,已經可達 25% 以上;目前美債殖利率,一度跌破 1.623% 歷史低殖利率區域。一旦失守極端的 1%,則其報酬率可能超越股市,拋售股票轉入債市的預期會越高。這種現象一旦出現,配對美債殖利率短長期倒掛,加上 PMI 與 ISM 採購經理人指數低迷,發生長期通貨緊縮機率將會越來越大、企業生產面對通縮的期間也會拉長。

叁、國債殖利率的方向的確是資金移動的結果!

學術上,學者 Irving Fisher 對通貨緊縮 (Deflation) 定義是,消費者物價指數 CPI 出現連續 6 個月、兩季以上不斷衰退;環比年增率持續下降,是為通縮 (Deflation) 信號;就是生產不振、消費無力、投資不旺盛。物價決定廠商的生產意願,躉售物價揚升廠商生產意願提高、整體 PMI 或許上揚;反之則意願低,PMI 可能下降。這項敘述意涵與前者對照,顯然是同樣邏輯;換言之,當美債殖利率也將沉淪為負殖利率、短長債券殖利率倒掛現象成為長期。則美國經濟將步入通貨緊縮,廠商對於短期資金 (2 年期債代表) 沒有需求,對於長期資金需求 (10 年期債代表) 也沒有需求。這是相當嚴肅的推論,因為如果是這樣的發展與演變,則全球類似日本過去 30 年,不景氣的經濟型態將逐步出現,而且有可能成為長期現象。最終將演變為股市緩緩下跌、債市長期負殖利率、消費不振、GDP 成長率低迷不起。

這驗證理性預期學派的哲學觀,自然的市場發展方向、是無法用任何權衡的政策扭轉乾坤的,會改變的該來的還是跑不掉。個案就是 2008 年後早該降溫的不景氣,不會因為幾次強有力的 QE 政策而徹底扭轉改變;QE 畢竟還只是類固醇、治標不治本;而且正面藥效發酵之後,負面的效應漸漸接踵而來。了不起 Fed 可能只是製造一個逃命的機會,讓很多人在 2008 年後由資產泡沫化中遁逃;但景氣終究還是要回到長期淡然衰退軌道中。根據中央銀行的統計報告,自 1955 年至今美國債利率倒掛次數有 10 次,在這種現象出現兩至三年後、發生經濟不景氣的次數為 9 次,機率相當高。這是因為短天期殖利率大跌,顯示短天期資金氾濫,即是對原物料需求低迷;更嚴重的是長天期債券殖利率也大跌,即是對於資本支出的需求也變弱勢。整個短期與中期的遠景多黯淡下來,生產活動自然低迷、PMI 與 ISM 指數也就向下跌;因此國債殖利率的方向是,資金移動的結果。

這也與美國政策意見完全相左,Fed 認為美國經濟目前仍然強勁,物價穩健;並沒有類似債券市場顯示,所謂殖利率倒掛、就是經濟衰退現象。美國總體經濟的數據,只是在表達單一大國問題;但是如果再放大視野綜觀,則在歐洲的瑞典、丹麥、德國或是西班牙、比利時與法國,其債券殖利率多已經步入負數。這種過去全球所少有的經驗。顯示投資機構追買債券,已經到不計較到期收益率為負的地步。這與股市停滯不振有關聯,資金不斷移到債市,尋求較為穩定且無風險報酬。目前全球約有 1/3 的公債殖利率,由正數轉為負數,是極端泡沫化現象。這與 2015 年德國債市,殖利率變成負數情況還嚴重,因為債券價格泡沫化現象已蔓延到全球;而且可能還在擴散中,因為 Fed 的降息預期還存在、收縮資產負債表其實也停止。目前最令投資者密切注意的是,美國 10 年期公債殖利率的發展,它分別有下列的關卡遭到挑戰,5.4%、3%、2%、1.625%、1%、0.5%、0%。以上每個階段殖利率的數據多是關鍵,趨勢可能只有往下探底、長期往上升機率不高。當殖利率由 1.625% 向下跌之際,股債替代性投資機率還尚未顯現;但是如果向下跌破 1%,則股市冷卻的現象浮現。尤其是倒掛情勢持續、ISM 指標還在盤底之際,看淡股市資金增加;固定收益成為低物價增長下投資工具。

肆、結論:股市難以再造似 2017 年中榮景?

以葉倫詮釋,美國債券殖利率倒掛,的確是一種資金轉向結果:但是這種結果也是因為實質產業發展,只有 5G 結構性進步,並無全面性復甦所致。而且是弱勢產業這塊餅大於強勢產業,這是 PMI 或是 ISM 不斷低吟原因。Fed 要以短期的寬鬆貨幣政策,渡過這一段風險期;而且還要在未來回頭升息與緊縮下,發動股市多頭預期效果,這可能是緣木求魚事;而且產業只有局部的強勢,如 IC 設計、半導體、高速電腦、5G、IoT、大數據、AI 等。要以這些科技產業的價值帶動股市向上攻堅,就需要更進一步整合賦予價值遠景,這在未來一年時間中是相當不容易,除非 5G 與 AI 的商用速度更有快速突破」,葉倫觀點的確正確,但景氣不振的情況、部分科技強勢也多是事實;再加上貿易摩擦,就股票投資而言,要再造 2017 年多頭狂潮,長期恐怕有所障礙。

(提醒:本文是為財金專業研究分享,非投資建議書;只為說明用,對任何貨幣與政策、絕無多空立場;不為任何引用本文為行銷或投資損益背書。)

- 從6月延至9月?市場重估聯準會降息節奏

- 掌握全球財經資訊點我下載APP

上一篇

下一篇