鉅亨網 首席經濟學家 邱志昌博士

不少投資者多是在股價上揚之後,才從公開資訊中獲知,這的確是一家好公司。但對於已經上揚股價而言,投資者多會感嘆介入時機已晚。這時候投資者會有幾種選擇:一、投資於該項產業中、其它還未上揚的落後補漲股票。二、不敢三七二十一、勇敢地追價上去。三、靜靜等待它再一次回檔後再買。不管上述三種、或是還有第四、五種策略;投資的現實是,總是以成敗論輸贏。其實這些策略的選擇,多與資金來源與未來用途有關。如果投資者資金是來自於委任代理,例如負責共同基金的操作;則它會選擇第二種追買策略、非贏不可。如果是自有資金,則會選擇第一或第三種策略。根據經驗,除非投資者本身是非常有紀律,否則要眼睜睜等待股價上了之後、回檔再去買,這種紀律很難遵守。因此最後退而求其次地,多數投資會採取第一種策略。若此也未必是壞事,因為產業趨勢短期一旦形成,就很難快速改變,有群聚效應。但要注意的是低價與小型股是不同的,低價未必就是小股本;這在財務理論研究上,不是相同議題。例如圖一美國生物科技股票 NBI 指數,在這一族群的美國生物科技上市公司,大多是小型股、但未必是低價股。小型股是指公司股本小,低價股是指股價低於該產業多數股票平均水準;兩者是非常不同。

假說 I:所謂低價股是指該上市公司,在一個景氣循環期約 3 到 5 年期間,其每季或每年 EPS 為負數,且股價貼近淨值或票面金額。

本文以 Contrarian Investment, Extrapolation , and Risk(Lakonishok, Shleifer,Vishny,JOF 1994)) 為主軸,探討低價股的投資策略。在此文獻期刊中,三位共同作者先提及,過去多年以來學者與投資兩者多有辯論,對個股價值投資策略最後所獲得,報酬績效會優於大盤;這個策略就是說股票投資者,他所買的股票是相對於盈餘、股利、帳面資產、及其它基本面價值是低價的。Shleifer 認為,這並不是因為他們冒了風險;而是認為這種低價投資策略,是典型的投資者的次要最適投資方法,所謂典型投資策略就是買績優股;次要最適投資則是退而求其次,買那些不適很顯眼獲利的股票。文獻上共同基金的投資策略,只有兩種投資方法,一種是為順向、一種則為逆向投資策略。買進暫時不會動的低價股,被視為是逆向投資策略。其實這種觀念是不對的,因為順或逆向投資策略,是買漲的股票、且賣掉跌的股票,是追強且殺弱、與低價與否關係不大;逆向投資策略是買弱賣強。這篇文獻係用至少近三十年,長期美國股市月資料,做為計量經濟學方法驗證

該期刊文獻也說,其實這項議題在 1934 年就開始討論,他們是延續此一討論。1977 年 Basu 與 1989 年 Westfield 及 1991 年 Loknishock、1992 年 Fama French 及 1985 年 De Bond 與 Tailor 多有繼續論述與驗證。該文獻先是將前人研究成果做為基礎,然後再運用長達 30 多年月資料驗證,去驗證這種投資方法、是否有較為優異的報酬?該文指出,這問題基本上是有爭議的。因為這基本上是與自然的 Native 買強勢股票是不一樣的。所謂 Native 的投資方法,是找出一些盈餘與獲利多不錯的股票,這是很自然的一種本能與反應。在財務學者思維中認為,這是一種自然 Native 策略。這就如買股票就跟買日用品一樣,我們會去挑選 CP 值比較高標的。但是如果因為這一類型股票,它們的價位比較高了;我們就會去選擇次要的,就是盈餘與股利並不是十分好,但其它方面的表現是可圈可點的。

這種邏輯也可用在目前台灣社會,熱門的低薪問題詮釋與討論上、甚至還可由此思索出解決方法。目前最大社會問題之一是:你比較喜歡高薪但物價高?還是偏愛低薪且低物價社會?本文會直接回應,答案應該是前者。因為所有的、或大部份的人薪水只有一份;沒有其它選擇、不爽就只能把現在唯一老闆換掉,再換的還使只有一位老闆。但是消費商品的選擇有好幾種,每天坐計程車、或是搭地鐵、坐公車、騎腳踏車等等,任何一種交通工具、只要你高興花大錢也未必不行。吃早餐也可以從 50 元起跳、吃到上千元一客的多可;就與買股票也有點近似。薪水沒有第二個老闆,但物價消費可以換老闆。因此高薪優先、物價其次;不要以低物價自豪。買股票也一樣,資金不會有兩套;會漲的、公司治理好的上市公司才是好股票。低物價作用比加薪還小,因為消費者、選擇是多彩多姿的。

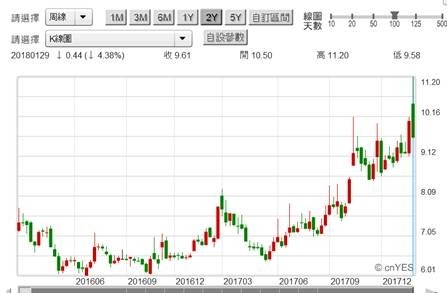

該篇文獻認為,從事自然投資策略是認為,目前上市公司在經營上的表現優勢會延伸到未來,因為股價會有它一貫短與長期趨勢;而且延伸到未來,也還可能常有過度反應機會。同樣這些價值型的低價股票,也是因為對於壞的消息反應過度、超跌了,因此可以買進等待獲利機遇。Fama French 將這一類投資者稱之為「基本面的冒險者」。因為所謂的較弱的股票,在財務驗證上必需根據科學數據,這些數據包含盈餘、現金流量及現金股利等等。學者在驗證這些指標時候,也是運用自由現金流量對股價比率、或是股價本益比為指標。學者認為,這種價值型投資策略之所以成功,是因為這些公司對於系統風險承受較大,因此暫時被押到透不過氣來;而一旦掙脫束縛後,就如脫韁野馬。第二種解釋是,因為這種股票被自然投資者誤會了;就跟之前台灣集中市場有一度非常畸形,電子股股價才會上揚一樣。一般低價的公司是獲利尚未轉佳,例如矽統半導體公司,根據公開網站資料,該公司每股淨值為 13.69 元 / 股,2016 年第四季至 2017 年第三季多是虧損,2017 年第四季轉虧為盈。一般投資者所謂的低價股,應該就是典型的低價股。

假說 II:雖然上市公司已顯著獲利,但可能存在某些財務與經營資訊不對稱,因此出現無效率的低價狀況。

但是低價且經營績效不錯的上市公司,股價難道就非漲不可?這也未必。就如同台灣面板雙虎,近期有關 2017 年經營績效的訊息不少。2017 年每股 EPS 多有 3 元以上,但是本益比竟然不到 5 倍,這也是非常違背學術文獻理論。這樣的情況是否隱含資訊不對稱問題?因為 Talent 與專業投資者,是否有專業信息不看好該產業?是因為韓國三星、日本夏普、大陸廠商群雄割據?或是內部人還在奮戰中,根本不認為這獲利會持續?由三方或多方公司委任代理的觀點,問題出在股東對於股價的信心上,是否是因為現金股利無法滿足?自由現金流量無法兼顧投資與融資?這必需要由財報解析才能獲得答案?但是無論如何,類似這種股票是不符合 MM 定理的。MM 定理本文多次細說過,簡易言之就是;不管資本結構如何,獲利相同的公司,其總市值應該趨於一致,不管公司是用負債或自有資金經營。這也是類似大陸經濟改革先師鄧小平所言,黑貓白貓、會抓老鼠的多是貓。不管資金從哪裡來,會賺錢的公司、總市值多應該相近。或許這樣的上市公司,也會有它未來的一片天空,但從此可見理論與事實差異,理論可以告訴我們的道理,可能終究多會發生;但是何時會?或是 Always 是個例外個案?實際是無法預先完全獲知!

是財務理論領先市場實務,還是市場實務成就理論?或是互相同步?這在本文實戰與文獻閱讀中,常會有雞生蛋、蛋生雞困擾。對於上市公司的股價與未來的漲跌,必需要分開來處理。股價的高低與該項產業平均毛利率有關;而該公司股價的本益比與該公司經營效率、公司治理績效、盈餘品質與獲利連續性程度有關。但股價漲跌是與該公司獲利成長與否有關;盈餘與公司股本規模成長速度、與幅度越快的公司,其股價上漲幅度越顯著。而 EPS 衰退越大公司,股價跌幅也會越快。當然在這些漲跌過程中多會有過度反應 Over Reaction,因為投資者存在資訊對稱性問題。而且因為股價的高低涉及資金成本大小,高股價的委任代理投資者較多,因此追漲殺跌的投資者眾。低價位的委任代理比率較低;因此投資者存在等待與保守心態,靜候佳音者多。在公司治理與股東報酬率方面,低股價的效率可能要弱於高股價公司。

(提醒:本文為財金專業研究分享,運用財務理論透視分析,無任何多空立場;說明與判斷之個股皆無多空判斷建議,只為研究舉例用,不為任何引用本文行銷或投資背書。)

上一篇

下一篇