〈鉅亨觀點〉升息循環下 「存股族」的風險有多大?

鉅亨網許光吟

全球利率走升的大緊縮時代來臨,恐怕將令傳統的「定存概念股」,在未來出現較大壓力。

台北時間週四 (2 日) 凌晨二時許,美國聯準會 (Fed) 結束十一月份的利率會議,決議維持基準利率:聯邦基金利率 (FFR) 在 1.00% - 1.25% 的利率走廊不變,但暗示十二月將再度升息一碼。

Fed 會後聲明指出,近月的美國經濟數據暗示,美國勞動力市場仍是十分強勁,雖然下半年美國經濟遭受到了颶風的侵襲,但實體經濟仍是相當堅固。市場主流意見對此解讀,Fed 是在對十二月升息一事「大開綠燈」。

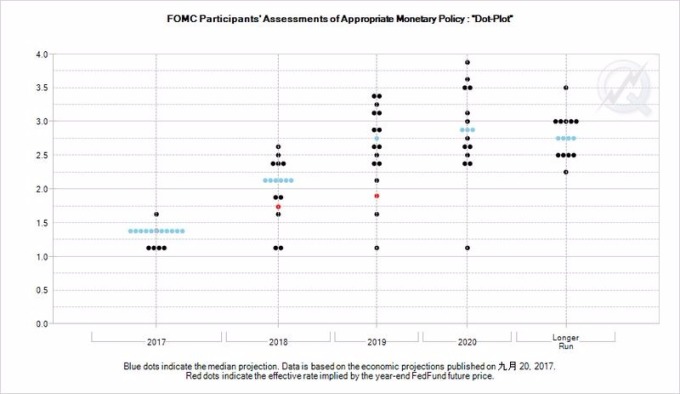

如下圖所示,以 Fed 目前的升息預期路徑來看,估計 Fed 將在 2018 年底,將利率走廊進一步上調至 2.00% - 2.25% 之間,而目前十年期美債殖利率在 2.40% 附近游走,若按照 Fed 的升息、縮表步調估算,至 2018 年底十年期美債殖利率即相當可能突破 2.60% 的近年新高水準。

考量到市場無風險利率的持續走高,故過去傳統上投資人喜愛的「定存概念股」,也正受到較大挑戰。

原因無他,若一檔股票股價是每股 100 元,每年發放 3 元現金股利,那麼該檔股票的現金股利殖利率就是 3%,但是持有股票除了享受股利之外,還需要額外承擔資本利得減損 (股價下跌) 之風險,故市場熱錢即會樂意朝向利率走升的美債「無風險利率」移動。

如以現金股利殖利率 3% 計算,若美債殖利率上升 1 個百分點,那麼在「存股」領股利的前提概念之下,現金股利殖利率也應該期待自 3% 上升至 4%,市場才有著持股理由。

值得警惕的是,一些「市場飽和」的類股族群,由於未來成長空間狹小,事實上是更易遭到無風險利率走高所衝擊,如台股的電信類股即為一例。

傳統上許多投資人持有電信類股,是看好電信股背後的「存股」概念,而考量到現今國內電信市場幾乎已達完全飽和之狀態,電信股未來獲利的想像空間也就相對較窄,故台股電信類股在過往低利率時代所享有的「高股利殖利率」優勢,在全球無風險利率走高的前景之下,優勢正在逐漸消失。

目前全球經濟普遍向好,台灣景氣對策信號燈最新九月份也已大升至 30 分的綠燈邊緣,僅差 2 分即可觸碰到象徵景氣活絡的黃紅燈,國泰投信此前即估計,隨著 2018 年歐、美等國的貨幣政策將更為緊俏,預期台灣央行「最快」可能在 2018 年跟進啟動升息循環,並採取漸進式的升息步調。

- 中東戰火重塑市場格局!避險貨幣面臨考驗

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 美銀:市場恐誤判Fed反應 油價飆升未必帶來鷹派政策

- LINE Pay去年每股賺7.46元 擬配現金股利1.5元+股票0.5元

- 從1973年贖罪日戰爭說起 當前市場只認「兩件事」最重要

- 伊爾艾朗:高油價將使美國今年通膨衝破3% 聯準會陷兩難

- 講座

- 公告

上一篇

下一篇