【林嘉焜專欄】房產節稅攻略2》租金收入豐 法人持有更節稅

林嘉焜

過去,社會大眾普遍認為以公司名義持有房產及股票,可以節稅。其實,節稅效果要視情況而定。優先可以思考的方向,是這筆房產的獲利來源,主要是房租?或是賣出後的價差?如果資產本身有高額孳息 (房租),可以考慮利用公司持有。若資產買賣有鉅額價差,則可以考慮個人名義持有,才不會遭課較高稅賦。

王先生看屋後,談妥以 8000 萬元成交,此時,王先生要以個人名義購買,還是以公司名義購買,才是最理想的規劃呢?

租金收入豐富的房地可考慮法人持有

王先生若要購買商業大樓或店面,而且預估每年房租收入高達 400-500 萬元以上,則可以考慮以公司名義購買,以達到節稅的效果。驗算個人與公司持有的稅賦差異如下:

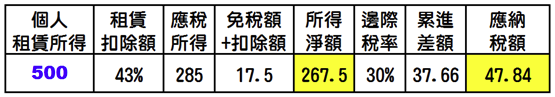

上表中,假設個人的每年租金收入為 500 萬元,依據所得稅法規定,房屋租賃所得可採列舉合理必要損耗費用,包括折舊、修理費、地價稅、房屋稅及其附加捐、產物保險費及向金融機構借款購屋而出租之利息支出等。若無法逐項舉證列報上述損耗費用,可以租金收入的 43%為必要費用。因此,租金收入 500 萬元扣除 43% 之後,以 285 萬元計入當年度所得。

假設王先生為單身一人申報綜所稅,且無其他收入,則驗算 106 年度的綜所稅的應納稅額為 47.84 萬元,再加計二代健保補充保費 2%,合計約 57.84 萬元。由於稅賦不高,建議王先生以個人名義持有即可。因為,利用公司名義持有房產,必須負擔公司成立相關費用、每年記帳費用,實際節省效果不大。

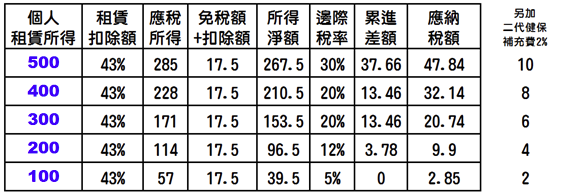

再以租賃所得 500 萬元、400 萬元… 100 萬元驗算如下表,可見租金收入未達 500 萬元的所得稅賦並不重。

[提醒 1] 若個人持有土地,並無建物,則此人土地租賃所得的計算,是把全年租金收入減除這塊土地當年度繳納的地價稅後的餘額當作所得額,申報綜合所得稅,不能扣除 43%。

[提醒 2] 出租土地、房屋,如果有收押金或任何款項類似押金的話,都應該把這筆款項按郵政儲金一年期定期儲金固定利率,計算租賃收入。105 年度利率以年息 1.20% 計算。(所得稅法第 14 條第 1 項第 5 類)(所得稅法施行細則第 15 條)(財政部 74 年 10 月 19 日台財稅第 23739 號函)(財產租賃必要損耗及費用標準)

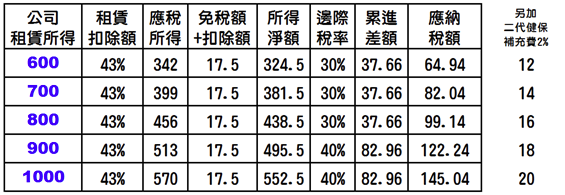

若出租人的每年租金收入高達 500 萬元以上,個人稅賦驗算如下:

此時,王先生則可考慮以公司名義持有房地產。若透過公司持有房地產,當公司出租土地或房屋,屬在中華民國境內銷售勞務,屬營業稅課稅範圍,應就銷售總額繳納 5% 營業稅,而該公司年度淨所得須課徵營所稅 17%,但可藉由申報公司之相關費用而降低租賃所得。

●通常公司持有不動產的可能優點包括:

- 利用公司費用與支出,降低租金收入之相關稅賦。

- 公司名義持有房地產,非屬個人名下資產增加,具有隱密性。

- 股東過世,子女繼承股權,而不動產的產權仍屬公司,不至於形成產權分散而不易出售。

●但是公司持有不動產的可能缺點包括:

- 個人持有土地而過世,土增稅可以歸零、重新計算。但是,公司為土地持有人時,無此節稅利益。

- 個人出售房地獲利,只需課徵一次綜所稅 (舊制) 或房地合一稅 (新制)。但是,公司出售房地獲利,若適用房地合一稅 (新制),則公司繳交相關稅賦後,將盈餘分配給股東,則股東還要申報個人綜所稅,可能多繳一次稅。盈餘愈高,個人綜所稅愈重 (5-45%)。

自行營業使用房地產可考慮個人持有

王先生若購買商用辦公室或工廠,作為自己公司營業使用,建議以個人名義購買後,再出租給自己的公司。假設王先生每年從自己的公司取得之租金為 1000 萬元,雖必須申報個人綜所稅之租賃所得,但是享有高額的扣除額。

依據所得稅法規定,房屋租賃所得可採列舉合理必要損耗費用,包括折舊、修理費、地價稅、房屋稅及其附加捐、產物保險費及向金融機構借款購屋而出租之利息支出等。若無法逐項舉證列報上述損耗費用,可以租金收入的 43%為必要費用。

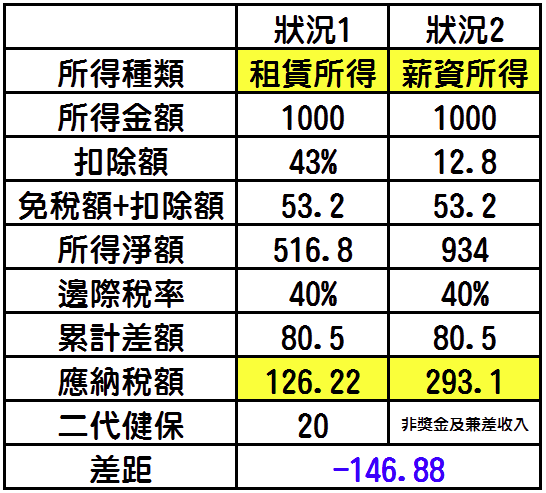

假設王先生的一家四口的 106 年度綜所稅申報,僅有單一筆 1000 萬元所得,驗算如下:

上表中,狀況 1 顯示公司給王先生之 1000 萬元租金,假設王先生於 106 年度,僅有此一所得,則主張扣除 43% 為租賃之成本與費用,驗算綜所稅應納稅額為 126.22 萬元,再加上房東需負擔二代健保補充保費 2%,合計費稅為 146.22 萬元。

如果,王先生以公司名義購屋,則必須先將 8000 萬元購屋價款增資到公司,再由公司出面購屋。當王先生經營事業有成,公司撥付王先生之薪資與董事酬勞,皆計入薪資所得課稅,而 106 年度之薪資所得特別扣除額僅 12.8 萬元,預估王先生之綜所稅應納稅額為 293.1 萬元,較狀況 1 多出 146.88 萬元負擔。

雖然公司持有房屋,可以列舉房屋折舊費用及房屋稅 (地價稅),可降低公司營所稅額,但畢竟杯水車薪。而且,狀況 1 還讓公司增加租金支出 1000 萬元,這比房屋折舊費用更具節稅效果。另外,萬一公司經營不善而倒閉,房地產非屬公司資產,無須抵債。

綜上所述,個人買房地產,再出租給自己的公司營業使用,於公於私,都有極佳節稅效果。

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

林嘉焜

稅務名師

專精個人資產之稅務規劃、企業股權安排。曾任職於台灣及香港之壽險、銀行及證券商。目前十餘本著作主題涵蓋理財、信託、稅務、保險,應邀演講場數近2千場,連續十年獲得台灣金融研訓院菁英講座殊榮。

延伸閱讀

- 【林嘉焜專欄】長輩過世,名下的保單需要申報遺產稅嗎?

- 【林嘉焜專欄】房產節稅攻略1》自住或價差大 就由個人持有

- 〈房產〉北市租賃豪宅排行出爐 10大租賃豪宅有四名在信義區

- 〈房產〉全台購屋面積越買越小 11年來交易少了11坪約一間套房大小

- 講座

- 公告

下一篇