【林嘉焜專欄】房產節稅攻略1》自住或價差大 就由個人持有

林嘉焜

過去,社會大眾普遍認為以公司名義持有房產及股票,可以節稅。其實,節稅效果要視情況而定。優先可以思考的方向,是這筆房產的獲利來源,主要是房租?或是賣出後的價差?如果資產本身有高額孳息 (房租),可以考慮利用公司持有。若資產買賣有鉅額價差,則可以考慮個人名義持有,才不會遭課較高稅賦。

王先生看屋後,談妥以 8000 萬元成交,此時,王先生要以個人名義購買,還是以公司名義購買,才是最理想的規劃呢?

購屋自住 可考慮個人持有

建議自住者以個人名義購屋,而且遷入本人或配偶或未成年子女其中一人的戶籍,連續設籍滿六年,再加上居住事實,當中若有遷離戶籍,就要重新累計。假設王先生將來以 1 億元出售,則房地合一稅驗算如下:

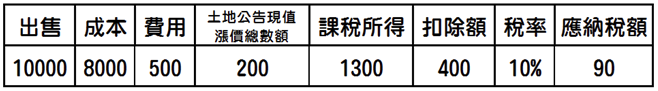

上表的計算流程:出售價格 10000─(成本 8000 + 費用假設 500 + 土地公告現值漲價總數額假設 200)= 課稅所得 1300

若此房地適用自用住宅條件,則可以扣除 400 萬元,後續計算如下:

(課稅所得 1300─扣除額 400)✕10%=90

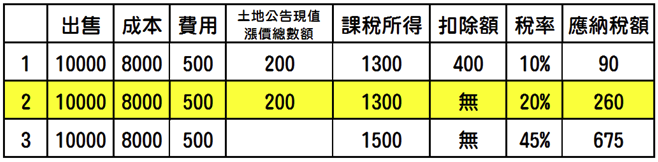

如果以公司名義持有該房地產,則可能無法適用房地合一稅的自用住宅資格,稅額立即升高,驗算如下:

上表中,狀況 2 表示不適用自用住宅的稅賦高達 260 萬元,比狀況 1「自用住宅」稅賦多繳 170 萬元。房地合一稅制對非自住及短期買賣非常不友善,上表中,狀況 3 表示一年內出售獲利價差 2000 萬元的話,稅賦可能飆高到 675 萬元。

在房地合一稅制度的影響下,將來台灣民眾應該會養成持有房產 2 年後,才會出售房產的習慣。房地合一稅制果然有抑制短期買賣炒房的效果,但是,房仲業的業務量會變少,部分地區的房仲分店有經營壓力。

以自用住宅名義持有房產,也可享有較低房屋稅及地價稅的效果。

預期長期上漲的房地產 可考慮個人持有

個人與公司出售房產時,有 2 種稅賦,討論如下:

1. 土地增值稅

(1) 若房地產屬營業用途,當個人與公司持有之房地產,則出售時之土地增值稅相同,依照土地公告現值漲價倍數,其適用稅率分別為 20%、30%、40%。

(2) 自用住宅用稅率則分為「一生一次」及「一生一屋」2 種,稅率都是 10%,比上述一般用地之稅率 20%~40% 省了不少稅額。因此,就土地增值稅而言,如果房地作為自住使用,建議個人持有較佳!(註:自用住宅條件規定繁雜,本文略過)

2. 處分房地所得:

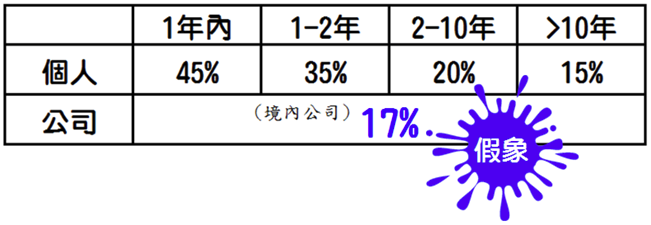

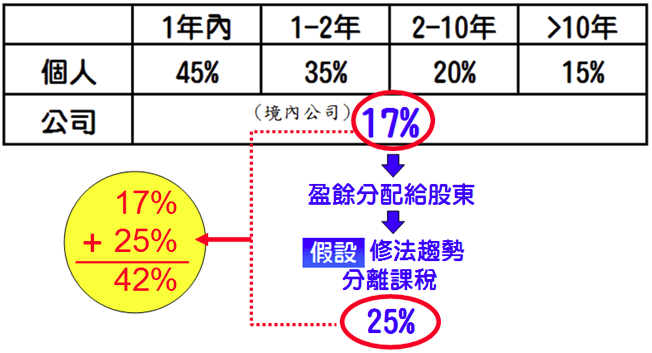

個人與公司的房地合一稅率,比較如下表:

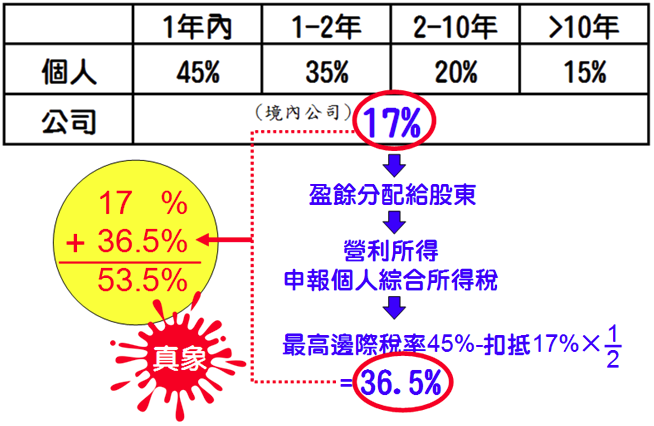

雖然從上表看來,公司 (企業法人) 的房地合一稅率較低,但是,當公司繳完稅後,把盈餘分配給股東,股東必須將此營利所得申報個人綜合所得稅,合計前後稅賦最高可達 53.5%(=17%+[45%-(17%✕50%)]。

根據上圖說明,目前個人獲配公司盈餘時,公司已繳營所稅之抵稅權,只能減半使用。因此,最告邊際稅率 45% 只能享有 17% 一半的抵稅額。當公司出售房屋部分,還有營業稅尚未計入以上的計算中。因此,預期出售房地產有極高獲利的情形下,建議由個人持有。

目前 2017 年,財政部正在研擬台灣股利所得之稅改方案,或許會將股利所得獨立於綜所稅之外,單獨課稅。財政部委外研究「股利所得課稅及兩稅合一制度檢討」,共提出 11 種方案,假設將來採用「定額免稅 5 萬元」或「單一稅率 25%分開計稅」二擇一。則上述公司出售房地產後的分配盈餘的總稅賦,試算如下:

由上驗算結果來看,若加入未來台灣的稅改考量,除非一年內出售,否則,仍建議以個人名義持有房地產,將來出售獲利之稅賦較低。

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

林嘉焜

稅務名師

專精個人資產之稅務規劃、企業股權安排。曾任職於台灣及香港之壽險、銀行及證券商。目前十餘本著作主題涵蓋理財、信託、稅務、保險,應邀演講場數近2千場,連續十年獲得台灣金融研訓院菁英講座殊榮。

延伸閱讀

- 講座

- 公告

下一篇