Nasdaq賣權成交量創2008年新高!「買進賣權」避險正夯?

鉅亨網編譯許光吟 綜合外電

《Zerohedge》報導,受到美股科技股集結地那斯達克指數上週五 (9 日) 大跌 1.80%、週一 (12 日) 再跌 0.52% 正式跌破月線的拖累,似乎正刺激市場交易員、對沖基金經理人瘋狂地透過「賣權」避險。

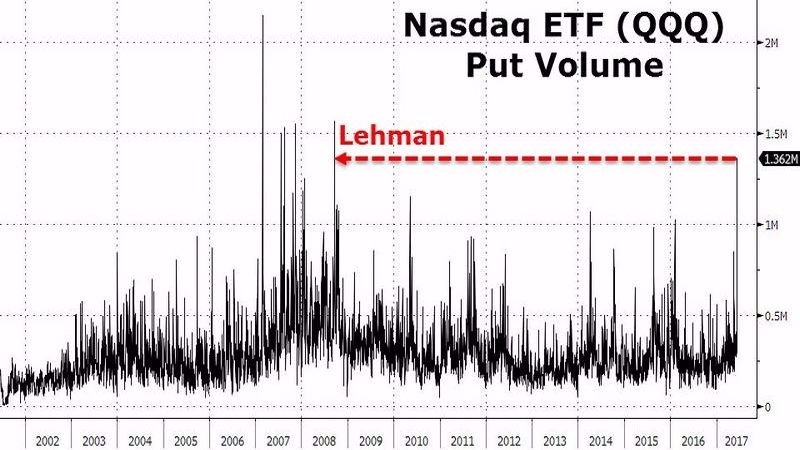

如置頂圖所示,當前市場投資人正積極交易那斯達克 ETF (代號: QQQ) 賣權,該 ETF 的賣權成交量已創下自 2008 年金融海嘯以來的新高水平。

基本選擇權交易策略有四,一為買進買權、二為買進賣權、三為賣出買權、四為賣出賣權,而這四項基本選擇權交易策略的背後交易邏輯則分別為:

一. 買進買權 (Buy Call):看大漲,並且上漲幅度至少超過損益兩平點,此一策略主要是針對期、現貨空頭部位避險,或是真實預期後市會大漲的看漲套利。

二. 買進賣權 (Buy Put):看大跌,並且下跌幅度至少超過損益兩平點,此一策略主要是針對期、現貨多頭部位避險,或是真實預期後市會大跌的看跌套利。

三. 賣出買權 (Sell Call):看小跌或盤整。

四. 賣出賣權:看小漲或盤整。

市場人士分析,在近日美股科技股重挫的壓力之下,那斯達克 ETF (代號: QQQ) 賣權成交量激增,應當不會是市場在執行「賣出賣權」看小漲之策略,造成成交量熱絡,而更有可能的是,市場交易員和基金經理人或正在積極執行「買進賣權」策略,為手上滿倉的期、現貨部位進行避險。

科技跌幅沉重,其中蘋果 (AAPL-US) 亦受傷慘重,週一 (12 日) 蘋果接續前一交易日大跌 3.88% 再下跌 2.39% 以每股 145.42 美元作收,應聲跌破季線水平。

花旗銀行 (Citi) 週一 (12 日) 也發表研究報告,下調蘋果 i8 推出當月的 iPhone 預期銷量,由此前預期的 4700 萬部降至 4000 萬部,並且花旗亦下調蘋果 2017 會計年度的每股盈餘 (EPS) 估值,自此前預期的每股 9.00 美元下調至每股 8.55 美元,目標 EPS 下修幅度達 5.26%。

- 免費體驗模擬交易 投資全球熱門資產

- 掌握全球財經資訊點我下載APP

延伸閱讀

上一篇

下一篇