買買買!炒完房市 港民抱現金衝向債市 券商銀行樂番了!

鉅亨網新聞中心

香港樓市屢創新高,不少港民拋樓套現,加上政府推出帶頭鼓勵業界發展債市,令債券投資門檻大降,低至 10000 萬元 (港元,下同) 就可進場,甚至有券商提供 7 成的融資,幫助投資者以小博大,衝高報酬率,讓手持大量現金的港民趨之若騖。

樓價屢創新高,港民紛紛止賺套現大筆現金,並尋求其他穩定回報的投資產品。香港《文匯報》引述新鴻基金融財富管理策略師溫傑表示,近日的確有不少市民趁樓市高位,賣出手上單位,換來了大量現金,查詢債券投資的市民增加。他建議,對資金不太多的市民來說,房託基金及高息股仍是首選。若資金有 100 萬元至 200 萬元左右,則建議投資債券基金,分散投資的風險。

他分析,雖然大部分的債券入場門檻,大約 10 萬至 20 萬美元,但如果只用百多萬元買債券,做不到分散風險的效果,所以買債券基金仍然較好。但當閒資超過 500 萬元,能選擇的債券就更靈活。

溫傑指出,以往港民較少買債券,主要是門檻太高,現在則因為樓市為他們累積了財富,且高息保本產品也較過往更受大眾歡迎,加上「債券通」消息熱炒,令香港的債市近日獲得了更多市民的注意。

美國 6 月升息的機會非常大,預計下半年還會多升息一次,由於市場已反映有關情況,因此現在買美國國債難以大賺,債券利率也不算特別高,故投資者可考慮投資高息債,不過,債券違約的風險較大。

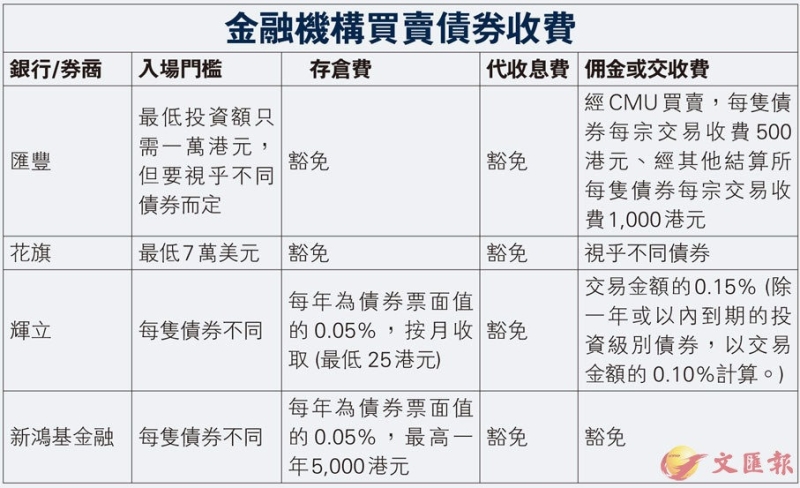

香港很多券商也有代客買賣債券的服務,海通國際 (0665-HK) 只接受資產達到 100 萬美元的專業投資者買賣債券。而新鴻基金融及輝立,基本沒有設進場門檻,只視乎債券的最低交易金額而定,不過輝立沒有美國國債供買賣。

輝立銷售部員工表示,美國國債的交投不算活躍,故在多年前已取消,其他逾百檔債券包括有多間內房股的債券、本地銀行的債券,甚至斯里蘭卡、委內瑞拉的政府國債供選擇,甚受本地投資者歡迎,交投不少。

溫傑指出,香港市場對高息債有一定需求,投資者也可選擇以槓桿投資,當中有部分債券,新鴻基金融可為客戶提供 7 成融資,客戶只需出 30 萬元,便可買入 100 萬元的債券,如果有關債券有 5% 利息,即客戶可以 30 萬元本金,賺取 5 萬元的年息,但當然要向該行支付一定的融資利息。

投資者可以藉由這種方式以小博大,但溫傑認為,投資者需選擇 5% 以上回報率的債券,否則減去融資利息的支出,便所賺無幾。

若不想透過券商融資,普羅市民一般都會透過銀行買債券,除了付款和收息較券商方便外,收費也比券商便宜。

匯豐及花旗同樣豁免存倉費及代收利息費,客戶的主要支出在佣金或買賣差價上,例如匯豐的二手買賣收費已反映在買賣差價上,若涉及轉倉,經 CMU 買賣的每檔債券每宗交易收費 500 元、經其他結算所每隻債券每宗交易,收費為 1000 元。

花旗方面則會按成交金額收取佣金,而花旗銀行職員表示,不同債券的佣金水平並不一樣,客戶宜到其分行查詢。

此外,具較高投資評級的債券,能夠作為重要的抵押產品,例如投資者需要現金周轉,但持有的債券售出價未如理想,匯豐就可向客戶提供特別貸款,貸款額高達債券總值的 70%。

產品方面,匯豐提供多種投資級別或同級債券,包括人民幣點心債、政府債券及企業債券,並備有多種主要貨幣供選擇,年期由 1 年至 30 年不等,投資金額低至 1 萬港元。

據金發局報告,香港債券市場規模超過 4000 億美元,產品包括政府和企業債券、浮息票據、長期延息抵押擔保票據 (corridor notes)、與指數掛鈎的債券、貸款股及外匯基金債券 (EFN) ,並且對本地及境外發行者和投資者開放。

同時,香港發債條件簡便,一般而言 ,面向散戶的公開發售需要一本較為詳盡的招股書,而私人配售則只需要簡單的發售章程或合約單張。

而據香港投資基金公會調查顯示,截在去年首 11 個月,香港債券基金吸納了 118 億美元的淨流入,較 2015 年同期所錄得 30 億美元淨流出大幅改善。總銷售額增長 172% 至 329 億美元,佔行業總額約 53%。

在去年首 11 個月,「環球債券基金」以強勁的 59 億美元淨流入領先其他債券基金類別,跟隨其後的是「亞洲債券基金」(37 億美元) 及「高收益債券基金」(14 億美元)。

在 11 月,除了「高收益債券基金」以外其他類別均出現淨流出,亦是 2016 年內債券基金首次出現整體淨流出,這主要反映市場當時對美國大選及聯準會 (Fed) 會議的影響。

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 資金湧入新興市場債市 尋找這二種投資機會

- 跌宕起伏的一周!美股5天近百億美元流入債市

- 高油價衝擊 全球債市劇烈動盪 停滯性通膨陰影籠罩

- 美伊戰火衝擊全球震盪 資金急尋股市平安燈 00961年化配息率逾14% 勇奪3月高股息ETF冠軍

- 講座

- 公告

上一篇

下一篇