〈鉅亨主筆室〉斬掉「匯損」!躍過「萬點」!

鉅亨網 總主筆 邱志昌

壹、前言

提到「避險」一定得回顧,台灣過去旺極一時的人民幣 TRF 商品;2005 年 8.13 人民幣兌換 1 美元時,銀行、專家學者,多很少說人民幣匯長期升值;等到 2013 年升值到 6.3 兌換 1 美元時,才對人民幣升值「敲鑼打鼓」。就像台股現在這樣,就等上萬點後再去看長多格局?一定得等台股加權股價指數、斬斷萬點鐵絲網後,才會浮現台股將續創新高。想做避險匯率投資者,多得靠自己面對變化莫測的現實與情勢演變;本文與任何人這方面對話最後多只紙上論劍,自己實力與判斷最為重要。跟專家對話只會口沫橫飛,自身實戰經驗才是無價之寶。

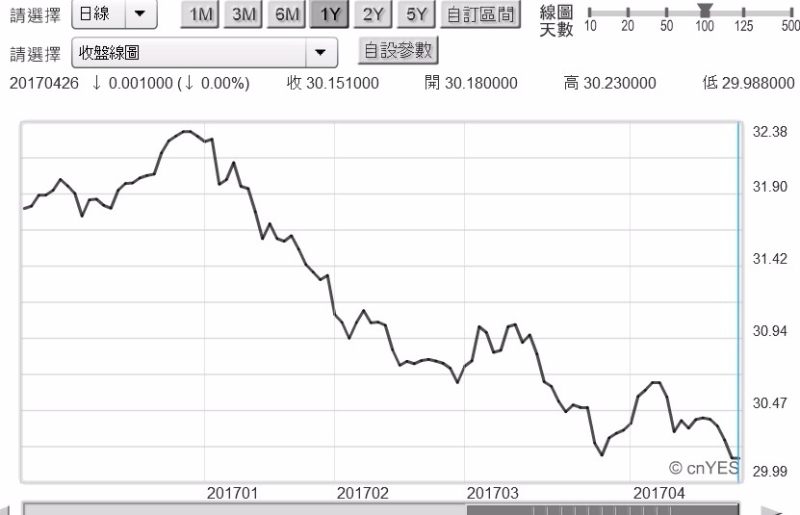

2017 年 4 月 26 日 (周二),台灣外匯市場譁然;新台幣兌換美元匯價在當天盤中,大爆衝突破 30 兌換 1 美元;但最後收盤匯價仍為 30.15 兌換 1 美元。新台幣匯價之所以如此之強,外資對台灣熱情洋溢、讓一向看衰台灣內部人昏頭傻眼;為何台幣匯價竟然如此?Fama and Eugene(1993) 說效率市場「今天的價格」,當然就是在敘述「明天要發生的故事」。台灣未來有什麼故事、可值外部資金如此瘋狂垂涎欲滴?自家人棄股票與經濟如敝屣,外部人卻視之如千金萬縷?

原因是:一、台灣上市公司按照慣例,將於 2017 年第二季中至第三季末、配發 2016 年賺取的盈餘;就是發放股票現金股利、除權息。以過去經驗,台積電、大立光與鴻海等電子與金融類股息,多是外資青睞對象;甚至是已經大量長期持有了。如台積電外資股東約佔 79%、鴻海約持有 59% 以上。近期台股成交量由冷回溫,外資匯入資金進行交易仍佔相當比重。二、在經過國際資本市場多年洗禮後,台灣上市公司變得很聰明了,對股東權益體恤厚愛,手法突破那些窒息、落後、一副要趕走散戶、損人不利己的官僚稅制框架。對國際企業併購、合資、及為股東股利稅賦打抱不平的減資行為等通通浮上檯面。三、你叫我要往南走,企業卻發現往北與往西才是路;買日本的公司,到美國投資重工業;台灣不想要的重工業?美國愛得很?把環境汙染丟給川普?

貳、走馬燈式的民主政治 V.S. 穩定壓倒一切的極權?

在全球貨幣匯率變化發展中、弱勢美元使得部份非美貨幣匯率展現強勢;如歐元與新台幣兌換美元匯率。歐元匯價上揚是因,歐洲各國國會選舉政治風險逐步淡化。希臘去年財政出現結算盈餘,債務風險指標希臘 10 年期公債殖利率,由高檔降至近期 6.4%;歐元兌換美元匯率近期緩緩由谷底爬升。國家執政團隊的人事穩定,會使政策延續性機會。如果常常出現回馬槍,只聽到一點閒言閒語,就先搞慘自家人、把自己人捅下台。部長換、院長也換、換到宛如「走馬燈」那肯定又是做白工。習近平剛上台時曾強調「穩定壓倒一切」,齊家與治國多一樣。耳朵輕的、腦筋不靈、意識形態僵固的人最好不要當領導,政策反覆、公僕難為;如果意識形態、搞黨內人際關係、聽名嘴比經濟專業還重要,那這國家根本沒救。國家發展硬道理只有兩個字,經濟、經濟、經濟;台灣話就叫賺錢、賺錢、賺錢!

如圖美元指數轉弱趨勢逐漸清晰明顯,自 2017 年 1 月 3 日高檔 103.2 點後,指數就呈現後一波、跟著前一波下跌。2017 年 4 月 25 日已跌破 100 點,創下 2017 年新低 98.69 點。這一波美元指數走弱,並非因黃金價格走強造成。若將全球「貨幣本位」也考慮進來,則貨幣可區分為 SDR(準備貨幣) 及非 SDR 貨幣及黃金三種;前倆與黃金就是全球所有貨幣。而這三種貨幣互動應是互相逆向:一、這三種「貨幣」最基本互動關係是 SDR 組成貨幣跌,則大多數非 SDR 組成貨幣價位會上揚;這是在全球貨幣市場是常見的。二、另外最常見現象是,SDR 貨幣跌、黃金價格上揚。但非 SDR 貨幣上揚,通常是來自 SDR 貨幣下跌;像這一波新台幣匯率上揚,是源自於美元指數趨弱。三、SDR 組成的五種貨幣中,彼此也多是逆向關係;如日圓與美元、歐元與美元,多是「宿敵」。四、美元是全球最大準備貨幣,當然多是與其它所有國家「對立」。整體而言,SDR 與非 SDR 貨幣、黃金價格形成三角關係,當中的核心是 SDR 貨幣、並不是黃金;因為只有 SDR 貨幣、尤其是美元匯率變動、才能牽動非 SDR 與黃金價格。

全部 SDR 貨幣多是泥菩薩過江了?自身還能自保?如果長期黃金價格上揚,不是因 SDR 貨幣弱勢所致,而且這種型態成為長期趨勢、那就麻煩了。這種情況在 1967 年,美元信用蕩然時出現過;美元與黃金官定價格可兌換關係接近瓦解。再換個角度,如果黃金價格上揚,不是來自於 SDR 組成貨幣,尤其是美元強勢;則必然是因非 SDR 貨幣弱勢所致。全球貨幣制度其實是建立在美元與黃金賽局中,1967 年美元之所以差點信用破產,是因黃金價格固定不動;當時金價位處現在看來荒唐的 35 美元 / 盎司價位。美元供給數量大增後,黃金價格卻不動如山;這最後當然是美元崩盤,因為黃金是美元的準備、等同是所有貨幣的最後準備。在這種情況下,調整貨幣制度方法是,讓金價兌換美元開始浮動;金價浮動後使美元信用問題解套。但這種貨幣制度危機,可能不會只出現在那一次。未來如果金價再衝上歷史天價 1,912.12 美元 / 盎司,那就連 SDR 五種貨幣也會出問題;因為 1 單位的 SDR 與黃金,還是有存在與黃金固定兌換關係。這種情況就如同 1967 年美元翻版,如果這五種 SDR 組成貨幣供給與流通量太多,「特里芬難題」沒出現、大家不收藏美元與人民幣了;則這些 SDR 貨幣也會像當時美元一樣,五種貨幣組成 SDR 信用會開始不穩。1,912.12 美元 / 盎司金價,是美元 QE 啟動後三年;美元 QE 最熱時所締造天價。Fed 如果不縮表,在「特里芬難題」、價格儲存機能也無用武之地時;則就表示貨幣市場中,供給面自動調整機能,或是其獨有特徵多失靈了。這會使 SDR 五大央行心裡發毛的,SDR 貨幣也是會浮現信用危機。雖然目前與未來 SDR 央行多已經、或是將停止 QE 政策;但美元等 SDR 貨幣供給量還是會依循 Rule Policy,在「特里芬存難題」下只會越印越多。未來 SDR 貨幣信用危機肇因,不只是美元 QE,還有要命的日圓、歐元、人民幣;這五大央行是 QE 始作俑者。因此如果金價突破 1,912.12 美元 / 盎司,那便表示美元等 SDR 貨幣,與黃金的固定兌換關係又快掛了,又要來一次全球貨幣信用風險掃蕩。

近期在非 SDR 貨幣中,新台幣匯價最為強勢;被台灣金融界人士稱為目前「地表上最強勢貨幣」。如此唐突演變原因,除前言所提原外還有供給面政策徵兆。台灣央行在 2017 年 4 月 25 日決定,加發定存單約 100 億新台幣,從貨幣市場吸收游資。從當天開始此後每個月標售一次的定存單,若每月金額增加 100 億新台幣;累積一年將會增加 1,200 億新台幣。這種規模看似是不顯著,但卻被金融界詮釋為台灣央行將跟進,美國 Fed 與歐洲央行已將啟動升息甚至是緊縮政策;至少被想成是要結束台灣長期低利率,更被推測台灣央行可能在 2017 年底會升息。而就從當天 4 月 25 日起到目前 4 月底,台灣外匯市場每天多活在,匯率隨時可能升破 30 兌換美元陰影中;這種陰影隨著每天外資買超台股陰影持續籠罩。

叁、避險成為廠商最想做的事?難道沒能力提高產品附加價值?

台灣是以國際貿易進出口、推進經濟成長的經濟體,產品在國際市場廝殺競爭劇烈;2017 年第一季底,上市公司營收與盈餘結算,多少已受到新台幣匯率升值影響,盈餘與營收多出現匯損。製造業者非常擔心這樣再繼續升值下去,對未來營收與盈餘會有非常負面影響。這也是股市在外資大買超、美股也大漲下;4 月 26 日這絕佳的時間點下,台股加權指數竟然只上揚 14.74 點。股票投資人擔心上市公司未來匯損。新台幣匯率不斷升值,不僅已讓財金專家如雲的金控業者眉頭深鎖,更令電子公司再憂心未來匯損,也讓機械業啞口難言;如果情勢是這樣再演變下去,如何避開敏感匯率問題,不去避險那莫非等著去撞牆不成?

其實實務經驗是,台商打贏新台幣匯率升值策略是:提升產品技術水準與品質、拉高產品售價。2017 年 4 月 15 日,美國商務部公佈與美國貿易往來國家匯率調查報告前夕;台灣獲利成長能力最強兩家電子上市公司,大立光與台積電適巧也公告,2017 年第一季營收與盈餘。大立光因受匯率升值影響,在損益表純益項目中,光是匯損金額就高達 11 億元新台幣。該公司股本只有 13.41 億元,這筆匯損規模竟接近 1 個股本。但在這種難處下,該公司毛利率卻續創紀錄 70.94%,稅前盈餘為 57.22 億元,稅後 EPS 為 36.41 元 / 股。仔細探究其中主要原因是因,大立光所生產光學鏡頭畫素已大幅提高;由原先的 800 萬畫素,提升到 1,000 萬畫素;而其 2017 年第一季產品出貨量中,技術層次最高的 1,000 萬畫素,就佔產品總量的八成以上。產品技術提升會增加附加價值,這是打贏匯率升值的核心手段。

打贏匯率升值第二個可行策略是:運用新台幣轉強局勢,展開國際資產與股權收購。近三年多以來,鴻海集團從 2016 年起產業版圖不斷擴張,對 TFT LCD 等顯示器面板產業,積極進行計畫新創、整合與購併。2016 年鴻海買下 TFTLCD,全球面板技術原創、日本夏普公司 (SHARP) 股權。鴻海所委任國際投資銀行團隊,在 2016 年 4 月 30 日,以每股日圓 88 元 / 股、總價 3,888 億日圓,買下日本夏普公司 45% 股權。這些股權再加上郭台銘已持有夏普 8.4%,鴻準持有的 13%;泛廣鴻海集團持有 SHARP 股權達 66%;完全掌控該公司董事會。以目前新台幣匯率強勢,日本資產價格相對便宜;不僅對房地產投資有所誘惑,台商企業的國際股權併購也洋溢商機。在買進夏普股權後,為因應川普邊境與企業稅,郭台銘於 4 月 27 日進入美國總統府白宮,洽談美國設立面板廠投資;及蒐購半導體日本東芝 (Toshiba) 公司股權案。日本東芝於十年前涉入具有,核子發電能力設備的美國西屋電器;但日本發生福島核災事變後,西屋核電在日本英雄無用武之地。西屋與東芝命運共同體的頹勢,持續拖延至 2017 年初、西屋提出財務破產申請。東芝因為此項轉投資,需提列 1 兆多日圓業外投資損失。2016 年初因西屋核電破產,東芝股價在日本股市重挫;由 465 日圓 / 股重跌到 155 日圓 / 股。低股價股權成為鴻海,想擁有半導體技術的嘴邊肉;但購買東芝等於涉入西屋核電,需要美國政府同意。

肆、結論:切莫過度信任理論?市場就是現實叢林戰、敗者為寇!

財務理論、尤其是驗證衍生性商品學術文獻,大多會舉雙手雙腳贊成企業「正確避險」行為。文獻認為,此舉絕對會增添公司價值;但是這行為關鍵是「正確避險」?這會是台幣匯率在 32.8 兌換 1 美元時就去避,還是現在快破 30 時候才去避?提到「避險」還是得回顧本文前言,台灣旺極一時的人民幣 TRF;8.13 人民幣兌換 1 美元時,銀行經理多很少說人民幣長期升值,等到升值到 6.3 兌換 1 美元時,那些人才對人民幣升值「敲鑼打鼓」。非常諷刺的是,有價證券定價最經典選擇權定價模型發明,獲得諾貝爾經濟學獎學者,卻慘賠在俄羅斯公債,選擇權套利與投機操作中。沒實務經驗自命高人一等的專家學者,通常是成事不足;最後還得動用 Fed 資金救援。做避險廠商與匯率投機者,多得面對多變現實與情勢演變;本文與任何人在這方面的話多是鳥話,自己的實力與判斷最為重要,跟專家對話是紙上用兵,自身實戰才是無價。

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

文章標籤

鉅亨贏指標

了解更多- 講座

- 公告

上一篇

下一篇