Fed宣布升息...泰國、印尼、菲律賓、越南失血

鉅亨網記者宋宜芳 台北

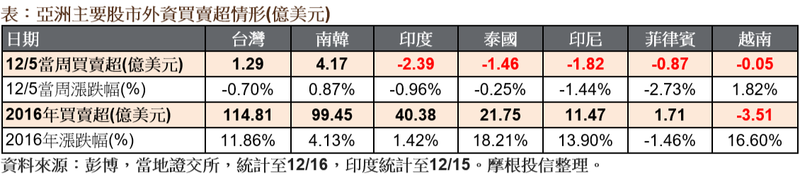

雖然對聯準會升息的預期成真,但實際上,聯準會在上周宣布升息一碼,不僅對亞股資金流向造成衝擊,也影響亞幣表現。外資上周對印度和泰國由買轉賣,對印尼、菲律賓和越南則是持續賣超毫不手軟。此外,JPMorgan 亞洲貨幣指數上周也下跌 0.81%,均反映資金回流美國相關資產。所幸,今年迄今,整體而言,外資對亞股仍是買多於賣,台股和南韓仍分別有 114 億美元和 99 億美元買超,印度亦有 40 億美元買超青睞。

上週亞股資金流向鮮明,外資對南韓買超最給力,隨國會通過對朴槿惠彈劾案,外資已經連續第 4 周買超,上周再買超金額達 4.17 億美元,著眼南韓紛擾多時的政治風險稍有緩解,南韓股市上周上漲 0.87%,漲幅僅次於越南。單周買超第 2 名為台股,單周獲外資買超 1.29 億美元,雖然單周買超金額相較前周下滑,但仍為連續第 2 周買超。反觀其他亞股,隨聯準會確認升息 1 碼,外資從印度和東協抽身,單周賣超金額約 1~2 億美元。

台股仍高居亞股 2016 年外資買超之冠,摩根台灣金磚基金經理人葉鴻儒指出,台股在上周聯準會宣布升息後,僅微幅下跌 0.01%,在亞股中表現相對持穩。雖然聯準會對於明年升息 3 次的步伐較為鷹派,但也反應出美國景氣確實回暖,加上歐洲央行日前宣布延長 QE 購債時間至明年 9 月,日本也維持寬鬆政策,全球市場資金依舊寬鬆,讓國際資金沒有從台股退場的理由。

葉鴻儒說,台灣匯市相對穩定對外資也是一項吸引力,上週美國宣布升息後,台幣走勢相較其它亞幣更為穩定,增加台股對外資的投資吸引力,更何況台股企業明年的獲利展望佳,市場預期能繳出雙位數成長,且台灣經濟主要以出口為導向,在美國景氣回溫帶動下,台股能首先參與美國復甦行情。

摩根亞太入息基金經理人羅傑瑞 (Jeffrey Roskell) 指出,12 月對亞股而言,國際變化正逐步明朗,首先,南韓國會通過彈劾案,南韓政治僵局出現新的發展;其次,醞釀多時的聯準會,終於在 12 月宣布今年第一次升息,讓升息預期成真。再者,美股頻創新高,對亞股也有激勵效果,這些都有助於推升投資亞股的樂觀氣氛。

不過,羅傑瑞 (Jeffrey Roskell) 也指出,美國新任總統川普即將在 1 月就任,加上聯準會對升息步調說法較原先更為鷹派,潛在的貿易障礙和升息步調,可能吸引原先駐足亞洲的資金回流美國相關資產,後續資金動向仍值得密切注意。

因此,對亞洲有興趣的投資人,羅傑瑞 (Jeffrey Roskell) 建議,最好採取亞洲高息股票和亞洲債券同步布局的作法。目前,亞洲高股息企業平均股息率明顯較全球更具優勢,相對成熟市場,亞洲仍處於實質正利率環境,加上企業體質良好,持有現金比重較高,趨向提高配息,以亞洲高息股目前本益比僅約 10 倍且低於長期平均,相當具吸引力。

至於亞洲債券,羅傑瑞 (Jeffrey Roskell) 分析,就風險報酬角度,亞洲美元債券過去 10 年的年化波動度,包括高收益債 (10.1%) 與投資等級債 (6.4%) 均較美股 (14.8%) 為低,但同期年化報酬不僅可媲美,甚至較股市報酬更為出色。對照成熟國家公債均已接近歷史低點,現階段亞債在收益率與基本面都可說是上選。

展望 2017 年,羅傑瑞 (Jeffrey Roskell) 認為,中國經濟企穩跡象明確,印度與東協內需同步好轉,有利明年亞洲經濟增長與企業獲利動能向上。儘管川普勝選所帶來的貿易政策不確定性上揚,短線美債殖利率彈升與美元走強增添亞洲資金外流壓力,然而,亞洲國家現階段財政體質已較 2013 年量化寬鬆時更佳,因此,預期目前亞洲資產波動當屬短線,布局則以亞洲股債並進為上。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 講座

- 公告

上一篇

下一篇