鉅亨網記者宋宜芳 台北

美國供應管理協會 (ISM)11 月公布美國 10 月 ISM 製造業指數為 51.9,不但優於市場預期,更是 2015 年 6 月以來的逾 1 年新高,顯示美國經濟持續轉強。受惠於經濟穩健復甦,美國企業獲利也開始回到成長正軌。

根據湯森路透的調查,截至 10 月底已公布財報的標普 500 企業中,有近 8 成的公司獲利優於分析師預期,預估所有上市公司第 3 季淨利可望由原先的下滑轉為成長 3.1%,一舉扭轉前 4 季獲利萎縮的窘境。

原先華爾街分析師預期,標普 500 企業第 3 季獲利將年減 1%,但隨著越來越多公司發表亮眼的財報後,企業獲利展望也跟著上修,預估第 4 季標普 500 企業 EPS 將成長 6%,2017 年第 1 季更將大增 14.7%。

柏瑞投信表示,在景氣回升的帶動下,不包括原物料在內的美國高收益企業,今年的營收及 EBITDA 年增率可望轉正,而隨著能源及原物料企業的違約率高峰期已過,加上明年企業再融資的壓力不大,美國高收益企業違約的情況亦將持續改善。

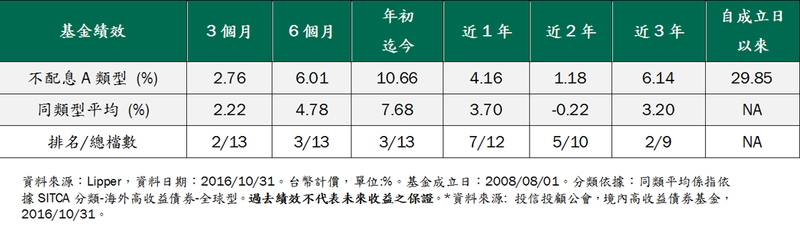

儘管美銀美林美國高收益債券指數今年來截至 10 月底已大漲 15%,引發市場對於高收益債市是否漲多的疑慮,不過,柏瑞全球策略高收益債券基金 (本基金主要係投資於非投資等級之高風險債券且配息來源可能為本金) 經理人李育昇表示,美國高收益債發債量在 2012 年到 2014 年達到高峰後已開始逐年下滑,而在全球低利率的環境下,投資人尋找相對較高收益資產的需求依然強勁,吸引資金持續流入高收益債市,因此從技術面來看,高收益債後市仍有良好支撐。

再進一步觀察,高收益債市近年來主要受到 3 大議題所影響,分別是「Fed 貨幣政策的變化」、「全球經濟發展的前景」以及「國際原物料價格的波動」,但隨著全球和中國的經濟趨穩,原油供需基本面趨於樂觀,都對高收益債市都帶來正面發展。儘管 Fed 年底升息的機率越來越高,但是高收益債在高利差的保護下,亦較能緩衝美國公債殖利率上升的衝擊,因此現階段仍是適合布局高收益債市的時機。

柏瑞全球策略高收益債券基金 (本基金主要係投資於非投資等級之高風險債券且配息來源可能為本金) 經理人李育昇指出,對於想要尋求較高收益又能承受較高風險的投資人,可以考慮把高收益債納入資產配置之一,並透過手續費後收型、零分銷費,且擁有台幣、人民幣、南非幣等多重計價幣別的 N 級別來介入。不過,投資人仍須評估己身投資屬性,並留意未來高收益債市仍有波動風險。

上一篇

下一篇