【百達投顧】日本企業改革的時機已經成熟

百達投顧 2023-06-16 14:31

日本企業改革的時機已經成熟

日本企業的治理整頓即將進入新的階段,日本股票的長期吸引力變得更誘人。

在日本首相岸田文雄承諾實現「新型資本主義」約 18 個月後,他的振興計劃的輪廓終於變得清晰起來。他的旗艦計劃目標是促進經濟成長和應對社會挑戰,而這個計畫似乎是建立在一個簡單的策略上:說服日本公民購買國內股票。岸田鼓勵日本那些傳統上規避風險、有充裕現金的投資者們,去積極地管理和投資他們的資產。

日本政府正在推出一項新的投資免稅計劃,該計劃與其他民營部門措施相結合,目的是加快資金從儲蓄轉向投資的速度、提高日本企業的長期價值、並重新分配財富。這些獎勵措施得到了日本民眾的響應。隨著通膨創下 41 年來的新高、對退休支出的擔憂日益增加,越來越多日本人採取行動來保障他們未來的財富。如果這個趨勢持續下去,日本股市可能會出現革命性的變化,國內儲蓄金額約達 2,000 兆日元(15 兆美元)。但同樣重要的是,這些努力也可以增加日本對海外股票投資者的吸引力,把以前營運保守的企業轉變為充滿活力、精煉、對股東友好的企業,成為全球投資組合的主要投資對象。

日本個人儲蓄賬戶 (NISA)

日本一般投資人傳統上會把將近一半的財產配置在現金和銀行存款。只有 15% 的資產配置在股票和基金,而美國和歐洲的這一比例約為 30%。[1] 在前幾屆的政府多次嘗試失敗後,岸田正努力解開這一個巨額的現金儲備。為了提高股票比重,他正在全面改革投資免稅計劃,也稱為日本個人儲蓄賬戶 (NISA)。NISA 最初於 2014 年推出,以英國個人儲蓄賬戶 (ISA) 為藍本,為投資人減免最長五年、每年 120 萬日元的資本利得和股息稅務 20%。從 2024 年 1 月起,年度投資免稅限額將翻倍,且更重要的是,將成為永久性的減免。投資人第一次可以出售一項投資但保留其稅收優惠,消除了舊結構的主要痛點。

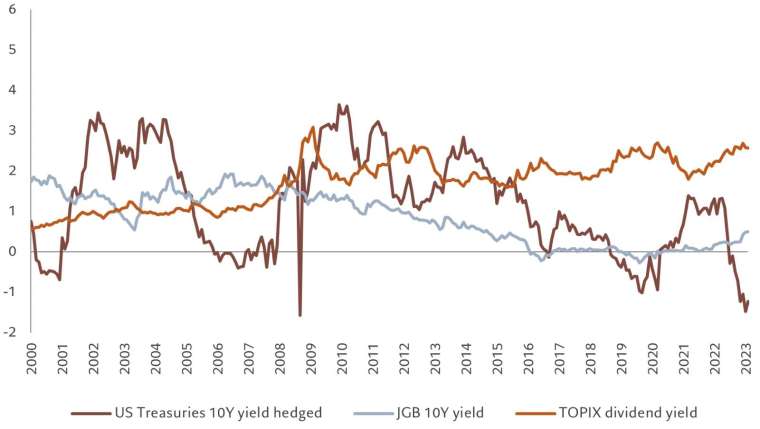

日本市場是世界第二大的股票市場,而日本投資人有可能成為該股票市場的重要新需求來源。日本投資人近年來在海外尋求更高的報酬,但外國資產的吸引力正在削減。日本投資人(無論是機構投資者還是零售投資者)始終關注的其中一個風險是匯率波動。基本上,日本投資人樂於接受更高的海外收益率,但總是規避匯率風險。 然而,現在的避險成本已飆升至超過正收益差異的水準。例如,美元兌日元的三個月避險成本為 5.2%,而 10 年期美國國債和 10 年期日本公債之間的殖利率差為 3.4%。這意味著美國國債 3.5% 的殖利率在避險後變成 -1.8%,與提供 2.6% 股票收益的日本股票相比不利。 [2]

逐漸消退的吸引力

海外資產在扣除外匯避險成本後,不再具有吸引力

US Treasuries 10Y yield hedged : 美國 10 年期公債殖利率(避險)

JGB 10Y yield : 日本 10 年期公債殖利率

TOPIX dividend yield : TOPIX 股利率

資料來源:彭博,資料期間為 2020 年 1 月 1 日至 2023 年 2 月 28 日

將焦點從利益關係人轉向股東

如果日本成為股票投資為大宗的國家,對外國投資者來說也是個好兆頭,尤其因為有龐大的國內股東壓力,會加速日本企業對提升公司治理標準的付出。傳統上來說,日本企業必須滿足廣大的利益關係人的需求,包括員工、客戶和商業團體。股東權益一直不是企業關注的焦點,導致資本使用效率低下。在東京證券交易所上市的公司中,有一半公司的股價淨值比一直低於 1 且股東權益報酬率低於 8%,與標準普爾 500 指數的股東權益報酬率 19.4% 相比很差 -- 儘管其股價淨值比為 3.9。不過現在可以預期,岸田在日本各地推動股票文化,將為東京證券交易所自身改善公司治理和股東報酬增添更大的動力。

東京證交所對這些龍頭公司「毫不擔心違反努力提升中長期企業價值的上市標準」感到沮喪,東京證交所已要求屢犯者揭露其管理政策和改善計劃,以改善其資產負債表及其獲利能力,否則可能會面臨下市。隨著岸田的改革,日本上市公司改善治理和股東報酬的意圖比以往任何時候都更加強烈。這應該是全球投資者重新考慮投資日本股票的一個理由。

然而,從基本面的狀況而做出這個決策也是令人信服的。根據我們的計算,在公司現金充裕和家庭增加投資和支出的推動下,該國經濟今年有望成長 1.5%,是成熟國家中成長速度最快的。[3]

展望未來,我們預計日本股票在未來五年內的年化報酬率將超過 10%,表現將優於美國股票,幾乎與新興市場股票的美元報酬相當,但波動性要低得多。如果改革如期達成效果,報酬率可能會再更高。這意味著日本股票應該成為全球投資組合的重點之一。在過去二十年大部分的時間裡,海外投資者減碼了日本。目前海外股票投資組合對日本的配置處於 2012 年以來的最低水準。然而,隨著日本企業的重心發生變化,日本投資人開始重回國內市場,提高配置的動機正在增強。日本股票應該在每個投資人的投資組合中佔據更大的配置比重。

[1] Bank of Japan flow of funds and FRBSF

[2] 請參考瑞士百達 2022 年長期展望

[3] 彭博,資料截至 2023 年 3 月 24 日

以上為百達投顧提供之新聞稿,若有將新聞稿再編製需求者,謹請以百達投顧所公開資料為主,勿為誇大不實之報導。

本資料所述之資料及數據不得視為百達投顧對任何證券、金融商品或服務之買賣邀約。本資料所述之資料、建議或預測係百達投顧合理認定為可靠之消息來源,然百達投顧不保證其準確及完整性。以上意見、預估或預測可能隨時改變而不會事先通知。未經其事先授權,不得部分或全部複製或分發。投資人申購百達基金前應先詳閱公開說明書。本資料引用的任何指數數據為數據供應商的財產。數據供應商免責聲明可在本公司網站 (www.assetmanagement.pictet) 下方的「資源」專區取得。

稅收待遇依每位投資人個別情況而不同,並可能在未來發生變化。過去績效不是未來績效之指標。投資價值及其收益可升可跌,且不受保證。投資人可能無法取回最初投資的金額。

新興市場投資除包含一般投資組合跌價與匯率風險外,還須承受較高之政治與金融管理風險,以及流動性風險,投資人投資前應詳閱基金公開說明書及審慎評估。

除任何瑞士百達集團的商標使用權外,百達投顧並無獲授權可以複製本資料內任何商標、標誌或影像。僅為舉例說明之用。

- 掌握全球財經資訊點我下載APP

延伸閱讀

上一篇

下一篇