資金瘋狂湧入貨幣市場 法人、民眾各有盤算

永誠資產管理處

關於貨幣市場

在貨幣市場中所交易的證券、票券期限在 1 年以內,包含國庫券、Repo(附買回)、商業本票 (無擔保公司短債)、承兌匯票、可轉讓定期存單… 基本上,報酬率約與 1 年期定存接近,且樣態相同,就是原則上不會有虧損機會,一虧損就是金融市場翻天覆地之時,ex: 銀行倒閉、2008 雷曼破產後,大型貨幣市場基金也因此隨後踩雷虧損,相比存款具備的優勢是資金胃納量大、流動性高,可以說是替代競爭關係

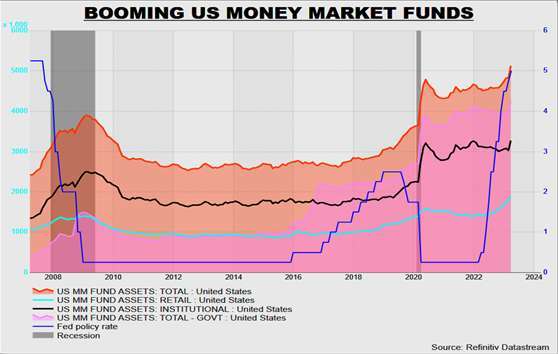

先來看看 15 年來的趨勢規模變化

拉長來看趨勢,從金融海嘯前開始至今,美國貨幣市場基金 (美元) 的總規模,目前已經突破 5 兆美元

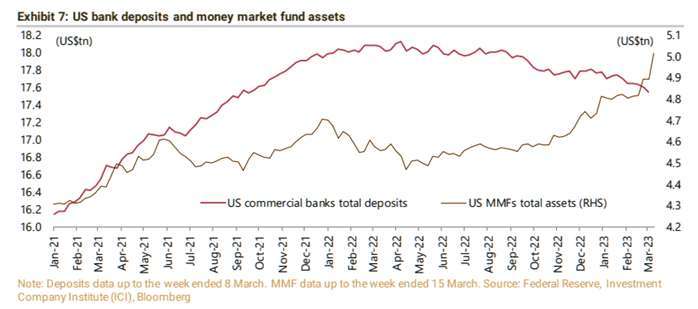

存戶總是後知後覺,升息循環存款流出至貨幣基金會逐漸加速

當升息循環開啟,貸款利率一定升好升滿,但存款利率則不一定,此時貨幣市場的報酬相對就有一定吸引力,不過一般民眾對金融變化的敏感度很低,因此存款流出是必然產生,但會遞延才逐漸感覺不對勁進而加速,這就對應到了先前地區銀行股的危機,擠兌是恐慌後的現象,但真正的在錢的原因是缺資金或追求更高報酬,因此存款大量流出 (如下圖)

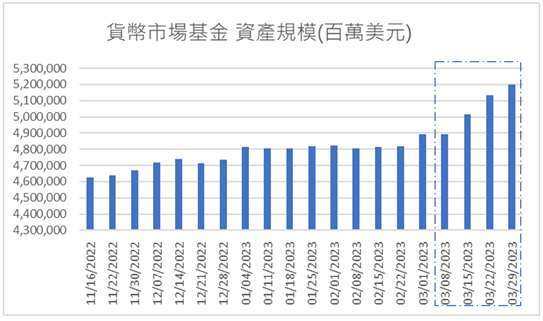

地區銀行股的事件爆發,到目前市場消化接納為短期、個別風險事件 (如同幾週前已經分析) 的氛圍,因此以下數據以公開的週數據進行統計,期間就 4 個月左右觀察近期的變化。地區銀行股事件發生後,確實湧入了大量的資金

而進一步依投資者將規模分拆兩類,零售指的是基金公司面向大眾的基金銷售,以此作為一般民眾的指標 (相對於機構法人)[下圖規模的單位: 百萬美元;機構法人遠大於零售]

這張圖中顯示出不同關鍵資訊,零售 (Retail MMF) 的規模持續穩定的增加,這跟我們上述提到的升息循環,民眾提領並轉移追求較吸引人的報酬,貨幣基金是其一。

然而機構法人 (Institutional MMF) 的規模則恰巧跟地區銀行股的爆發,有著明顯分水嶺,這反映了 1. 恐慌前醞釀至新聞爆發,法人資金流往安定、保守資產進行避險、2. 隨後 FED 提供流動性變相 QE,則增加了市場游資,部分也流入貨幣市場(就像 2020 貨幣市場基金規模也有短線暴增那樣)。

結論與補充

那事件緩和過後,原避險資金是否也可能回流呢? 永誠資產管理處投研分析師指出基本不會,因為銀行存款外流的後續趨勢展望,完全沒有停止跡象,畢竟升息還沒到頂、多數民眾又有後知後覺的遞延效應。

對於金融機構而言,全面性的避險與資金部位分配調整,仍有其必要性,尤其美國政府還在爭論著是否加強監管中小銀行,但事實上影子銀行的槓桿、缺乏監管、信用保證等特性。不管是商業不動產與其相關抵押證券 (CMBS)、私募基金與新創在後續的缺資金影響等等,整個影子銀行體系反而會是相對於常規金融銀行體系,真正發生系統性風險的地方,因此這個數據也是值得大家持續關注,作為機構法人的避險心理,與去槓桿動作前哨指標其中一個重要參考。

※關於貨幣市場基金,還有很多有趣觀點可以於後續分享,ex: 規模拆解,也可以從投資資產角度進行分類,與先前監管改革的方向,去延伸討論中小企業違約與否與貨幣市場基金,甚至整個影子銀行體系的影響性。

(撰文者:永誠資產管理處分析師 范振峰)

60 秒心理測驗,測出你的退休模式▶點擊測驗

「永誠資產管理處」是全台合法擁有金管字號的證券投資顧問公司中「唯一首創資產管理的部門」,20 年深耕專營台灣各大科技園區,以認真、誠信思維提供客戶服務,讓努力累積財富的你,也可貼身感受理財管家的 VIP 價值。

沒有代理金融商品,不以商品銷售出發,減少你的財務漏洞!從資產配置出發,透過「專案客製化」、「服務精緻化」、「獲利系統化」,你不需犧牲時間體力,就能感受到資產提升!

「卓越投資研究團隊」加「頂尖財務顧問團隊」共同與客戶締造里程碑

▶進一步了解資產管理處 https://www.ycam.com.tw/

▶閱讀更多精彩文章 https://www.facebook.com/yongchengasset

本公司所分析個別有價證券僅供參考,投資人應獨立判斷,審慎評估並自負投資風險。

- 美債、黃金、日元全倒 美元何以獨自挺立?

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 貸款的該與不該:借來的錢,決定未來的人生

- 鉅亨雙週報》戰爭、關稅籠罩下的「篩選體質」壓力測試

- 市場快訊》別被台股2千點跌幅嚇傻! 3個支持「不退場」的強大底氣

- 鉅亨投資雷達》美股高點頻繁震盪該進場還是退場?三大訊號給答案

- 講座

- 公告

上一篇

下一篇