基礎建設三利多 資產配置「基」不可失

鉅亨網新聞中心

今年市場走勢幾乎與聯準會「心心相印」,市場一嗅到聯準會可能放緩升息步調,7 月美股就迎來一波樂觀反彈;但全球央行年會聯準會主席鮑威爾姿態轉鷹,8 月美股立刻跌至近 7 年表現最差的月份。

通膨與升息可能使經濟走衰的預期,引發市場劇烈動盪,美林牛熊指標顯示投資人情緒仍維持悲觀,所有人都想知道是否有任何資產可逃過這場浩劫,而當我們擺脫情緒,冷靜回頭檢視生活變動的蛛絲馬跡,或許會意識到答案正在燈火闌珊處。

基礎建設「無所不在」

對景氣的憂慮或多或少讓我們束緊荷包,但有些基本生活剛需卻是無可取代的,小至水電瓦斯,大至收費道路、網路電信等基礎建設,無一不是景氣衰退時,難以捨棄的必需品;而我們對基礎建設的依賴程度,正好說明了,基礎建設具備的投資潛力。

首源投資的投資經理 Trent Koch 認為,目前的總經情勢使基建資產在投資組合中扮演的角色更加吃重,從包括收費公路、機場、 鐵路、公用事業及可再生能源、中游能源、無線電發射塔及數據中心等。這類投資擁有較高的進入門檻、結構性增長及強大的定價能力,有望在任何總體經濟環境中抵禦通膨及賺取穩定的獲利。(註 1)

具穩定現金流 風險報酬比相對優於全球股市

基礎建設股票具備產業特性、市場需求、政策面三大利多,有望助投資者度過近期市場難關。

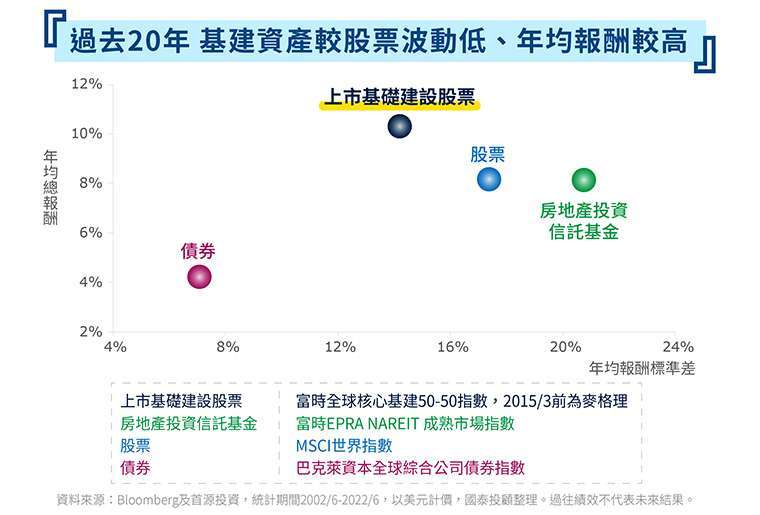

首先,就產業特性來說,基礎建設具備穩定現金流,景氣走衰時仍營運相對穩定,而當經濟轉好時,收費道路、機場等相關基礎建設營收將連帶回升,賦予基礎建設追漲抗跌的特性。根據彭博及首源投資統計,過去 20 年,富時全球核心基建 50-50 指數年均總報酬率高於 MSCI 世界指數,並享有較低的年均報酬標準差,意味基礎建設股票有機會以較小的波動獲取更高的報酬率。

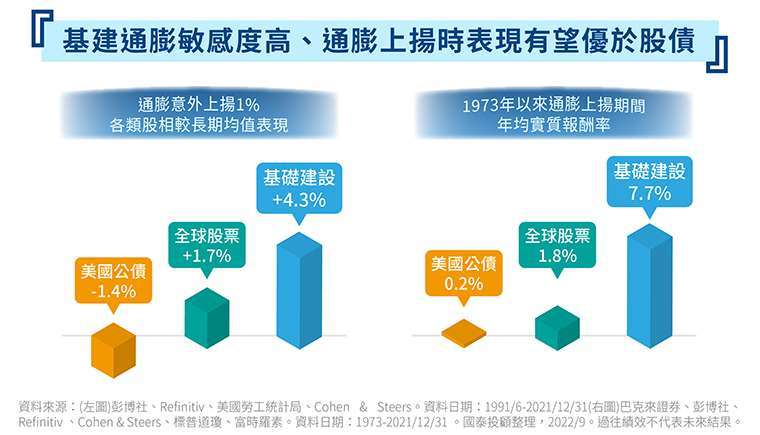

其次,基礎建設股票於通膨時期的表現相對高於全球股票與美國公債。根據彭博統計自 1991/6/1 至去年底,每當通膨年增率意外上揚 1%,基礎建設股價表現相較長期均值達 4.3%,且自 1973 年以來基礎建設於通膨上揚期間的年均實質報酬率高達 7.7%,相對優於股債。

寡佔優勢 有著轉嫁通膨影響

基礎建設能繳出好表現,主因在於基建資產為壟斷性的產業,企業能夠以訂立合約的方式,明確規定收費與通膨率掛鉤,將通膨影響轉嫁給終端用戶。舉例而言,澳洲上市企業 Transurban 為收費道路公司,在經歷近兩年封城後,澳洲交通量反彈帶動公司營收回溫,且該企業旗下多數公路都簽有特許權條款,使公司可以按照通膨率上調收費。(註 1)

另一方面,即使基礎建設合約中未列明與通膨率掛鈎,由於基建設施的營運需要大量資金,其進入門檻較高,使其成為價格的制定者,而非價格接受者。根據首源投資分析,上市基建企業其超過 70% 的資產能夠有效地將通膨影響轉嫁給客戶,使股東受惠。(註 1)

《降低通膨法案》通過 電網基建需求急起直追

最後,政策面的利多可望為基礎建設帶來長線商機。今年 8 月美國通過史上最大氣候支出的《降低通膨法案》,將提供補貼給購買電動車,相關電動車的基礎建設類股可望受到加持。

電動車發展料會先帶來電動車充電站及電網連接設施的投資機遇,繼而提高整體電力需求,支持公用事業股更上一層樓。以美國中西部電力公用事業公司 Xcel Energy 為例, 該企業為電氣化運輸最活躍的成員之一。該公司計劃在 2030 年前投資約 20 億美元興建如充電站及升級電網等基礎設施,預計將為 150 萬輛電動車提供電力服務。(註 1)

以上三大利多的推波助瀾下,全球基礎建設有望提供投資者一個相對安穩的避風港。首源全球基建基金 (本基金之配息來源可能為本金) 為少數境外全球型基礎建設基金,國家配置多元化,以成熟市場為主,新興市場為輔,目前聚焦「公用事業」以及「電力公用事業」,預期隨著電動車發展日益普及,著墨的電動車充電站和電網連接相關的基礎建設投資機會可望日益顯現。本基金特有的基礎建設趨勢布局下,曾獲得 2021《指標》香港年度基金大獎之最佳表現基金大獎,2020 理柏台灣基金獎 - 主題基金 - 基礎設施 10 年期、2018 Smart 智富台灣基金獎之公用事業和基礎建設股票型基金獎等殊榮。(註 2)

雖然全球市場變幻莫測,但與生活息息相關的基建剛性需求仍然存在,顯示波動劇烈的時代也是充滿機會。基礎建設在產業特性、政策面的優勢有望成為投資人抵禦通膨的利器,建議可以定期定額方式提升長線勝率。

<延伸閱讀>

註1:首源投資,2022/5 註2:理柏、Smart 智富、指標雜誌,2022/05,首源全球基建基金 (本基金之配息來源可能為本金) 曾榮獲 2021《指標》香港年度基金大獎 - 最佳表現基金大獎 - 傑出表現 產業股票–基礎建設;2020 理柏台灣基金獎 - 主題基金 - 基礎設施 10 年期、2018 Smart 智富台灣基金獎之公用事業和基礎建設股票型基金獎;完整得獎紀錄請見國泰投顧 https://www.cathayconsult.com.tw/award。

【國泰投顧獨立經營管理】由本公司代理之境外基金係經金管會核准或申報生效在國內募集及銷售,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益;有關基金應負擔之費用 (含分銷費用),投資風險等已揭露於基金公開說明書及投資人須知 (可至國泰投顧網站 www.cathayconsult.com.tw 或基金資訊觀測站 www.fundclear.com.tw 進行查閱),投資人申購前應詳閱基金公開說明書。本文提及之經濟走勢預測不必然代表相關基金之績效,各基金投資風險請詳閱基金公開說明書。本報告僅為本公司提供客戶之一般參考資料,並非針對客戶之特定需求所作的投資建議,且在本報告撰寫過程中,並未考量讀者個別的財務狀況與需求,故本報告所提供的資訊無法適用於所有客戶或投資人,讀者應審慎考量本身之投資風險,並就投資結果自行負責。基金投資涉及新興市場,因其波動性與風險程度可能較高,且其政經情勢及匯率走勢亦可能使資產價值受不同程度影響。基金若投資於大陸地區證券市場以掛牌上市有價證券及銀行間債券市場為限,且投資總金額不得超過本基金淨資產價值 20%。投資人應注意債券型基金投資之風險包括利率風險、債券交易市場流動性不足之風險及投資無擔保公司債之風險;債券型基金或有因利率變動、債券交易市場流動性不足及定期存單提前解約而影響基金淨值下跌之風險,同時或有受益人大量贖回時,致延遲給付贖回價款之可能;基金配息率不代表基金報酬率,且過去配息率不代表未來配息率,基金淨值可能因市場因素而上下波動;基金配息前未先扣除應負擔之相關費用,基金之配息可能由基金的收益或本金中支付,任何涉及由本金支出的部份,可能導致原始投資金額減損。基金每半年配息金額之決定是由境外基金機構根據已取得之資本利得及股息收益狀況,並考量基金經理人對於未來市場看法,評估預定之目標配息金額是否需調整,若本基金因為市場因素造成資本利得及股息收益狀況不佳,將可能調降目標配息金額。基金配息組成項目表已揭露於國泰投顧網站,投資人可至網站上查詢。本文提及個股僅為說明之用,不代表本基金之必然持股,亦不代表任何金融商品之推介或建議。投資人申購本基金係持有基金受益憑證,而非本文提及之投資資產或標的。投資人應留意衍生性工具/證券相關商品等槓桿投資策略所可能產生之投資風險 (詳見公開說明書或投資人須知)。定時定額投資人因不同時間扣款,將有不同投資績效,過去之績效亦不代表未來績效之保證。

【國泰投顧 廣告文宣】110 年金管投顧新字第 011 號 地址:台北市信義路 5 段 108 號 6 樓 客服專線 02-7710-9696

延伸閱讀

- 【台股操盤人筆記】地緣噪音不改AI革命,鎖定台股黃金兩年

- 野村投信:美國關稅政策轉向,台股護城河依舊、台灣AI躍主力

- 市場快訊》伊朗封鎖荷姆茲海峽,現在是危機還是買點?

- 鉅亨投資雷達》關稅捷徑被擋,川普改走他法,台股為何不用怕?

- 講座

- 公告

上一篇

下一篇