【普徠仕觀點】不,我們不會回到1970年代的通貨膨脹

Nikolaj Schmidt(普徠仕首席國際經濟學家)

人們喜歡貼標籤,在全球金融危機 (GFC) 之後的十幾年間,非常低的物價上漲被適當地稱為「低通膨」:換句話說,通膨過去雖沒達到央行目標,但通膨率為正,因此並不是通貨緊縮,現在,在當前通膨飆升的情況下,我們是否進入了「高通膨」時代:即相對於央行的通膨要求,當前通膨太高了,但以惡性通膨條件來說,目前通膨仍太低?

實際上,讓我們用標籤來冷卻它,當前的通膨飆升取決於一些移動的因素,但主要是週期性的:央行既有能力也有意願解決手上問題,與一些報導相反,我們並沒有在回到 1970 年代通膨地獄的反轉點上,且讓我解釋一下原因:

要了解後疫情時代通膨飆升,我們需要了解先前全球金融危機後的低通膨時期,對於全球金融危機後不慍不火的復甦,普遍可接受的解釋是經濟長期停滯,但在我看來,真正的原因是去槓桿化,隨著美國金融體系陷入深淵,金融部門和家庭部門頓悟了:我們的債務太多了;在嚴格監管政策推出之下,銀行收緊了貸款標準,家庭在隨後的十年裡還清了債務。

這一過程不僅限於美國,在歐洲,歐元區的生存危機、以及縮減購債的恐慌,引發了公家機關和民間企業優先償還債務的動力,而大多數新興市場也陷入了去槓桿化,因此,全球金融危機後的世界是一個需求不足和資源閒置的世界:一個完全沒有通貨膨脹的世界。

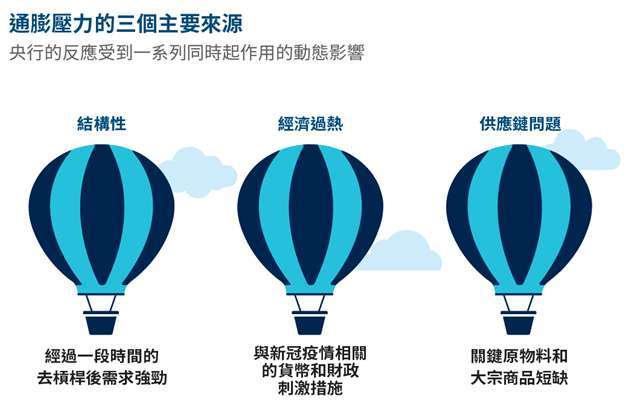

通膨捲土重來的三個原因

我認為通膨回升背後有三個主要因素,首先是結構性的,在 2019 年新冠病毒爆發之前,我認為已開發國家的去槓桿過程已經結束,我們即將進入結構性需求強勁的時期,我仍然相信這是正確的模式,它為通膨更高的世界提供了結構性支撐,但這並不表示著我們正在進入一個通膨失控的世界,相反的,這意味著各國央行需要提高利率以使需求與供給保持一致,以央行用語來說:使供給與需求完全一致的實質中性利率 (r*),已經上升。

通膨回升背後的第二個因素是單純經濟過熱,問題的癥結在於新冠疫情引發經濟衰退期間,所實施的財政和貨幣政策應對措施規模太大:簡而言之,刺激措施大到全球經濟無法吸收,光從勞動力緊縮這一事實便說明了一切,幸運的是,週期性需求管理是央行做好充分準備的另一件事:收緊貨幣政策和降低需求。

第三,一些供應鏈問題縱然無法透過明智的貨幣政策來解決,但其中大部分問題是眾所周知的,例如半導體晶片短缺和俄烏戰爭,分別導致汽車和大宗商品價格飆升,儘管各國央行沒有能力解決供應鏈的問題,但我們不應該對此過於悲觀,首先,問題是暫時的,供應鏈最終會正常化;其次,各國央行知道他們不該使用貨幣政策來解決暫時的供應鏈問題,想像一下,在正常需求為 1,700 萬輛的情況下,若聯準會收緊貨幣政策,將汽車需求拉到目前供應受限的 1,300 萬輛的產量!它可能會使經濟陷入非常嚴重的衰退。

獨立的中央銀行意味著我們在一個不同的世界

撇開這些供應鏈的問題不談,好消息是各國央行擁有能控制大部分通膨的工具,問題是他們是否願意使用這些工具,我的回答是肯定的:現代的央行與 1970 年代的央行幾乎沒有相似之處,通膨是一種社會選擇,透過清晰的通膨目標和責任制來選擇獨立央行,我們做出了控制通膨的選擇,任何懷疑像聯準會這樣的中央銀行是否會成為政治壓力犧牲品的人,都應重新審視 2018 年升息週期的經歷,當時的美國總統川普威脅要解僱聯準會主席鮑爾,以回應他認為不受歡迎的收緊貨幣政策,結果呢?鮑爾保住了工作,利率上升,聯準會保持獨立。

對於金融市場的參與者來說,壞消息是,為了控制通膨,央行必須收緊貨幣政策,使其成長放緩至潛在水準,基於我們的初始條件,它可能略低於潛在水準,而當成長急劇放緩,特別是伴隨著利率上升時,金融市場波動通常會隨之而來。

這個問題恐怕無法解決,這是我們為了避免過去的通膨地獄而付出的代價,不過坦白說,從長遠來看,這是一個很小的代價。

【萬寶投顧獨立經營管理】本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。有關基金投資風險及基金應負擔之費用(含分銷費用)已揭露於基金公開說明書或投資人須知,投資人可至萬寶基金投資網(www.efund.com.tw)或境外基金資訊觀測站(www.fundclear.com.tw)查詢。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。「T. ROWE PRICE」、「大角羊」圖樣以及「普徠仕」三字均為普徠仕集團之商標。此廣告由萬寶證券投資顧問股份有限公司發佈。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 【台股操盤人筆記】地緣噪音不改AI革命,鎖定台股黃金兩年

- 野村投信:美國關稅政策轉向,台股護城河依舊、台灣AI躍主力

- 樂觀情緒持續升溫,新興股市配置比例攀升至五年新高

- 台股金馬年馬力夯! 00961這天「最後買進日」趕搭高息成長列車

- 講座

- 公告

上一篇

下一篇