如何買到如莫德納的生技鑽石股?專家曝秘訣

鉅亨網新聞中心

網際網路、行動通訊時代以來,開啟了科技產業盛世,科技類股表現強強滾,不少人荷包也賺得滿滿!然而,根據歷史資料顯示,生技股比科技股更有爆發力,近 20 年來,NBI 生技指數累計漲幅高達 831%,優於那斯達克指數漲幅 774%。展望未來,生技業前景依然暢旺,專家建議,可趁生技股回檔之際,逢低布局生技基金,也能挖掘到猶如莫德納般的生技鑽石股。

生技醫療商機正旺 4 大趨勢最看好

生技醫療錢景有多大?看看疫苗股就知道!光是新冠肺炎肆虐全球,各國均拚打 2 劑、3 劑疫苗,甚至以後可能每年都要接種,可想而知,商機之龐大。而這只是生技產業的一小部分,隨著心血管、糖尿病、癌症、老年痴呆症等疾病逐年攀升,以及生物技術的廣泛運用,未來醫療支出只會多不會少,也因此,生技醫療商機將持續暢旺。

這其中,生物藥、細胞治療、mRNA 療法、基因療法等四大領域,由於關鍵技術的突破,改變了遊戲規則,發展潛力更為可期。因為每一次關鍵技術創新,就會帶動一波生技行情,以眾所皆知的新冠肺炎疫苗為例,莫德納、BNT 等藥廠透過 mRNA(信使核糖核酸) 技術研發新冠疫苗,讓 mRNA 療法一炮而紅,許多專家甚至認為,它將會改寫醫療歷史。

但 mRNA 作用不僅於此,除了預防各類傳染病之外,也能對抗諸如糖尿病、愛滋病、癌症、心血管,甚至是罕見遺傳疾病。美國 FDA 更加速通過了 mRNA 技術,開啟 mRNA 商用契機,預期 mRNA 技術將進入爆發期,引領下波生技行情。

又如位居美國、台灣前 10 大死因的癌症,隨著生物技術的進步,使得罹癌不再是一件令人恐懼的事情,可以提高治癒率,也能降低療程的痛楚,除了 mRNA 療法之外,結合基因治療與細胞治療的 CAR-T 免疫細胞治療法,堪稱是抗癌劃時代突破,可以精準打擊癌細胞,為癌症患者帶來新的治療選擇。

除了關鍵技術突破,生技醫療產業永遠不缺乏題材,亦是驅動生技股價的推手,同樣以新冠肺炎為例,美國生技公司諾瓦瓦克斯 (Novavax) 疫苗第三期臨床試驗開獎成功,股價便一飛衝天,2021/1/29 單日股價飆漲了 65%;莫德納更不用說了,受惠於全球搶打 mRNA 新冠疫苗,股價才一年多時間 (2020/03~2021/05) 就狂漲 600%。所以,生技題材從不會少,事件驅動股價效益更驚人。

生技列車開飆車 三大原因值得現在就敲進

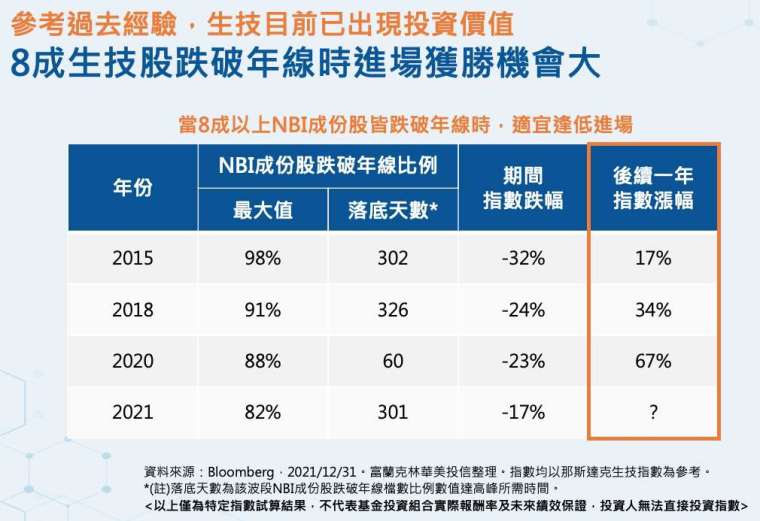

為何生技股布局正逢時?原因有三,首先是逢低進場勝率高:彭博資料顯示,8 成以上的 NBI 成分股跌破年線,便逢低進場布局,後一年 NBI 生技指數漲幅至少 1 成以上,甚至可逾 6 成。而 NBI 指數去 (2021) 年有 82% 成分股跌破年線,目前生技股已出現投資價值,預期今年指數反彈可期。尤其是機構法人逢低買回意願強烈,跟著他們腳步走,出錯機率也較低!

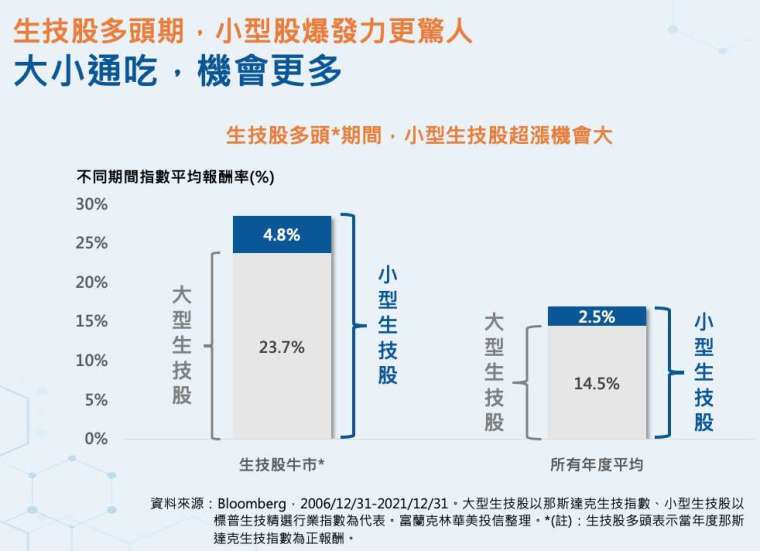

二是波段題材年年有:如同前述所言,生技醫療產業永遠都有新的事件與題材,帶動生技股股價上揚,舉例來說,歷史經驗顯示,每年 Q2~Q3 生技股表現機會大,原因就在於醫學年會效應加持,翹動生技行情。又如近年來生技業併購頻傳,可望再造小型生技股行情,例如全球製藥大廠輝瑞(Pfizer)去年 8 月 23 日宣布併購加拿大癌症藥物生技公司 Trillium Therapeutics,消息一出,Trillium 同日盤前股價便爆漲了近 2 倍。諸多此類案例,因此,生技業併購案,可說是提供了不少撿到小型生技鑽石股的機會。尤其是生技股多頭期,小型股爆發力更驚人,潛在獲利可期。

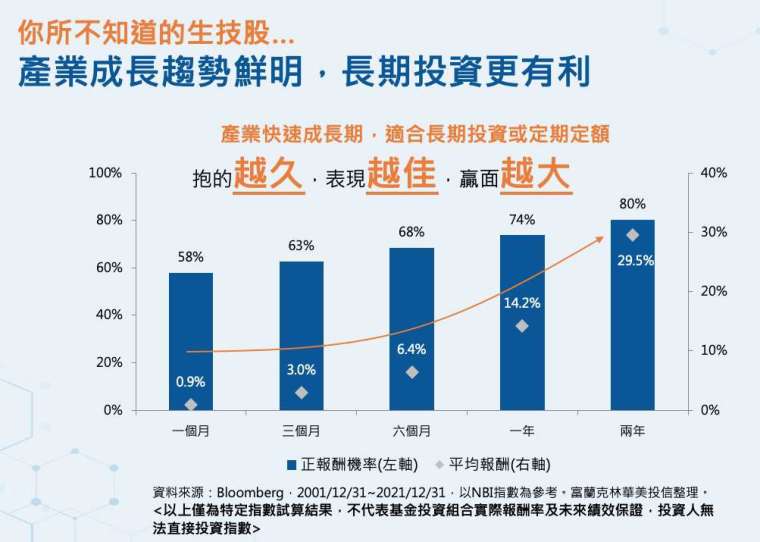

三是長線投資不吃虧:近年來隨著創新科技的湧現,科技類股績效亮麗,彭博資料顯示,近 20 年來,那斯達克、羅素 3000、標普 500 等三大指數累計漲幅分別為 774%、317%、307%,然而,生技股卻比它們更有看頭,NBI 生技指數漲幅高達 831%。顯示生技股比科技股還更有爆發力。而且抱得越久,贏面越大、績效也越好,以 NBI 指數為例,三個月的正報酬機率及平均報酬率為 63%、3%,拉長投資時間來看,兩年的正報酬機率及平均報酬率分別提升至 80%、29.5%,這是因為生技產業成長趨勢鮮明,長期投資更有利。

商機看得到、也賺得到 布局生技基金最簡單

不過,生技產業範疇廣泛,且涉及複雜的技術層面,加上股價變動大,對於一般投資人而言,選擇優質且具潛力的生技股並不容易,甚至有可能選錯股,而變成壁紙,該怎麼辦呢?最好是透過專業團隊操盤的生技基金來參與生技醫療產業的投資契機,可以降低風險,還能挖到寶!

以富蘭克林華美生技基金為例,委由具有 20 年生技領域操盤經驗的富蘭克林坦伯頓研究團隊擔任投資顧問,其投資戰果豐碩,舉例來說,生技製藥巨頭 Jazz Pharma 宣布收購 GW 製藥之後,當日 GW 股價飆漲 45%,而由該團隊操盤的富蘭克林坦伯頓生技領航基金,早於併購案之前,便已布局 GW 股票,因而能完整參與到該併購案所帶來的巨大漲幅。

此外,富蘭克林坦伯頓總部位於舊金山灣,此地亦是美國的生技重地,知名醫療企業都在這裡,例如美國醫藥批發大老 MCK-McKesson、大型生物製藥公司 Gilead,更能全面掌握生技醫療最新發展 。

再者,該檔基金採用大小型股通吃、彈性配置的策略,大型股著重穩定營收獲利及有新藥上市公司,小型股著重題材性及成長性,可以同時把握基本面與題材面。投資領域涵蓋生技製藥、細胞治療、基因治療、技術平台、疫苗、生技服務等,皆是時下最夯、最具潛力的生技產業,尤其是偏好技術門檻高、醫療需求尚未獲得滿足的領域,佈局癌症免疫療法、精準腫瘤、基因療法及孤兒藥等領域的投資機會。

展望未來,隨著疫苗接種率提升,臨床開發及商業銷售逐漸恢復。加上併購活動仍將持續,後續併購動能可望回溫並驅動生技股表現,法人依然看好生技產業的成長前景,尤其是生技產業的大量創新,包括基因療法和基因編輯、免疫腫瘤和精準腫瘤領域,有助於解決醫療需求未被滿足的疾病,例如阿茲海默症、自體免疫疾病。專家建議,不妨趁生技股回檔,投資價值浮現之際,逢低布局生技基金,以趕搭生技醫療產業未來大商機。

立即申購: https://bit.ly/376BcD6

- 講座

- 公告

上一篇

下一篇