通膨上揚 是否會持續下去?

景順亞太區環球市場策略師趙耀庭

投資人在這時序邁向年底之際,可能會緊張、甚至焦慮,原因並不難理解:能源價格攀升、供應鏈情勢、勞動力短缺及央行先發制人縮緊貨幣政策等疑慮,皆引發市場出現波動。

今年年初時,許多市場參與者認同聯準會主席鮑爾 (Jay Powell) 高通膨只是暫時的想法。這個主張已有所改變,因為經濟重啟的需求面加上供應鏈瓶頸與缺貨使通膨居高不下。

通膨前景

展望未來,我預期通膨將維持偏高水準,2022 年中才會開始緩和。雖然高物價可能會反映在下一季的整體通膨,但我不認為此影響是永久的,因為創新會提高生產力且全球人口結構緩慢改變,這類現象可望抑制通膨的長期走勢。

此外,未來數季財政赤字減少與貨幣政策緊縮,也都有助於抵銷通膨。財政支撐措施規模在 2022 年會較 2021 年大幅縮小,而且主要央行應該會在明年中停止購債,屆時也是聯準會調升政策利率的最早時機。

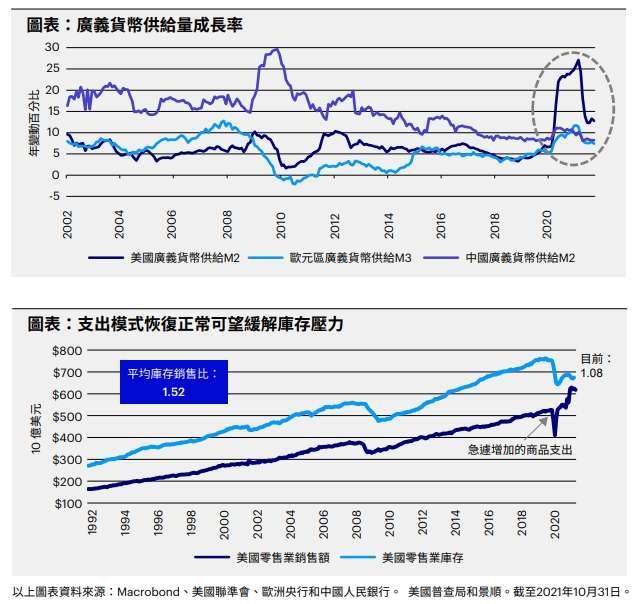

美國、歐洲和中國廣義貨幣供給量成長率已達高點,我預期已開發市場家庭支出模式未來數季將恢復正常,可望緩解許多企業的庫存壓力。

自 1992 年以來,美國庫存銷售比平均為 1.52,目前是 1.08,顯示美國消費者商品支出急遽增加 (註 1)。簡而言之,COVID-19 使得消費集中在耐久財,而供應鏈緊張也造成物價壓力上升,且解決速度似乎相當緩慢。

上週出現數項正面發展:中國政府擴大干預力道,因此煤炭價格近期已從高點回落;半導體製造商前置時間縮短;港口堵塞情勢似乎正在緩解,貨運運價也從高點回落。

投資影響

市場將逐漸消化成長減速、通膨攀升的變化,而且貨幣政策漸進緊縮,因此市場波動未來幾季可能會增加。

隨著主要經濟體實質成長率朝正常趨勢發展,美國與新興市場大型股和不動產等另類資產在此新常態中,有機會創造良好表現。

(註 1) 資料來源:Macrobond,截至 2021 年 10 月 31 日。

投資附帶風險,投資標的及投資地區可能之風險如市場(政治、經濟、社會變動、匯率、利率、股價、指數或其他標的資產之價格波動)風險、流動性風險、信用風險、產業景氣循環變動、證券相關商品交易、法令、貨幣、流動性不足等風險。且基金交易係以長期投資為目的,不宜期待於短期內獲取高收益,投資人宜明辨風險,謹慎投資。詳情請參閱基金公開說

明書或投資人須知。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。Inv21-0453

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇