【郭恭克專欄】台股資金面有利股市多頭循環 仍須高度警戒全球通膨環境

郭恭克

由於美國總體經濟及就業市場持續復甦,加上全球大宗商品原物料期貨 CRB 指數持續創年初以來最高點,推高生產者物價指數,亦造成消費者物價指數快速飆高,美國聯準會可能於 11 月開始縮減每月 1200 億美元的購債規模,牽動美元指數走揚,引發台股資金面是否將因此面臨退潮危機疑慮,就此問題提出幾點觀察供讀者參考。

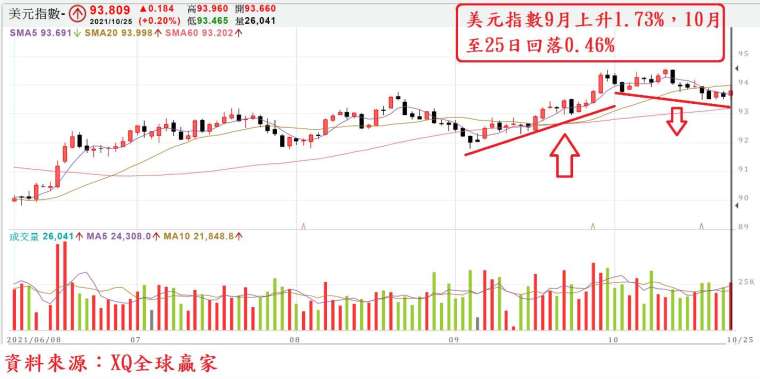

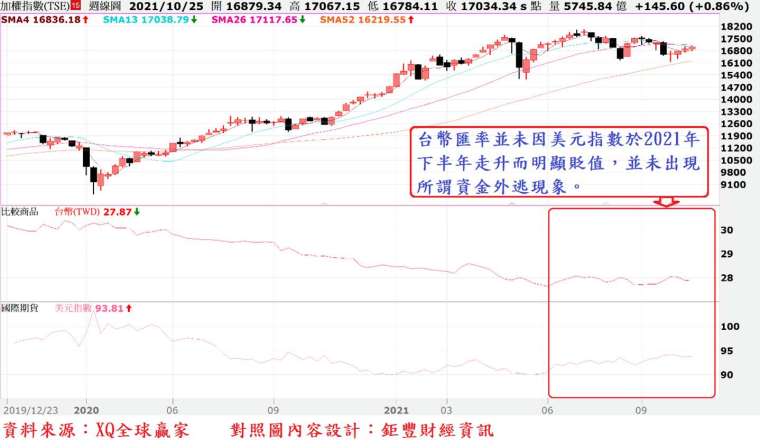

美元指數 9 月上升 1.73%,10 月至 25 日回落 0.46%,從 9 月以來共計上升 1.26%。相對而言,台幣匯率 9 月微幅貶值 0.34%,10 月至 25 日台幣匯率微幅貶值 0.07%,從 9 月以來共計貶值 0.41%。從台幣匯率最近兩個月走勢觀察,9 月下旬至 10 月上旬台幣雖出現短期貶值走勢,匯率上升至 28.157 元,但自 10 月中旬以後,台幣匯率再度轉向走升,匯率最低回到 27.81 元。綜合近兩個月的美元指數、台幣匯率走勢觀察,並未出現所謂美元指數走升,台幣匯率走貶,國內資金外逃的現象。

外資 2020 年賣超台股 5359 億,2021 年至 10 月 25 日止,賣超台股 5529 億,兩年合計賣超台股 1.09 兆台幣。外資 2020 年淨匯出 49.11 億美元。2021 年 9 月外資淨匯入 29.1 億美元,前 9 月淨匯入 103.59 億美元,外資兩年合計淨匯入 54.48 億美元,顯示外資近兩年大量賣超台股,除了 6 月、7 月外資賣超台股共 1731 億、兩個月淨匯出 54.29 億美元外,未將資金大量匯出。

由上圖可以清楚看到,美元指數在 2021 年下半年確實從 90 左右緩步走升,但台幣匯率縱使出現來回波動,但整體尚屬穩定,並未出現所謂的資金外逃現象。

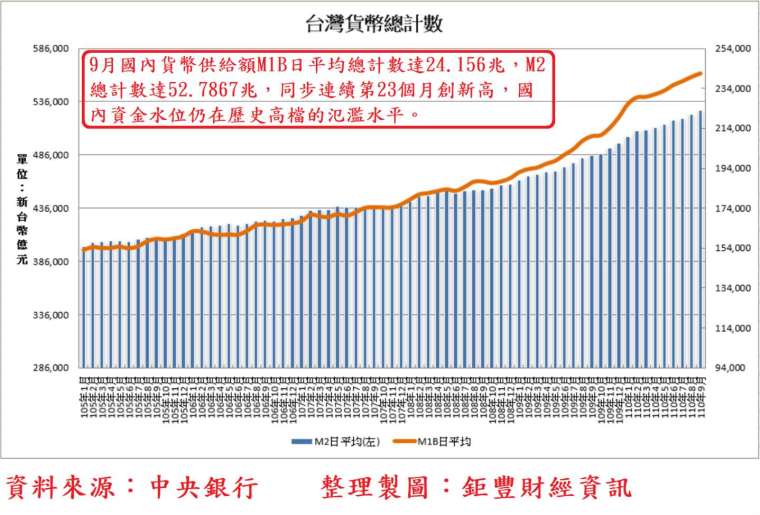

9 月國內貨幣供給額 M1B 日平均總計數達 24.156 兆,M2 總計數達 52.7867 兆,同步連續第 23 個月創新高,顯示國內資金水位仍在歷史高檔的氾濫水平。

據央行資料,9 月證券劃撥存款餘額續提高至 3.1648 兆台幣,連續 12 個月上升,第 11 個月續創歷史新高,較 8 月續增值 395 億,顯示 5 月以來台股雖因國際股市震盪,加上國內疫情急速升溫,導致台股下探波段回檔最低點 15,345 點,但國內一般個人投資者並未對市場完全失去信心,反而將部分售股資金繼續停泊在證券存款交易帳戶,導致證券劃撥存款餘額連續突破 3 兆大關,並連續創新高。

9 月 MIB、M2 期底年增率 15.22%、8.89%,較 8 月的 15.19%、8.59% 微幅上升,資金年成長率仍在高成長區域,且 M1B 年增率遠高於 M2 年增率,顯示資金結構仍往高流動性資金移動。而無論 M2、M1B 總計數均同步創新高,更顯示國內資金水位仍在歷史高點的氾濫狀態。

9 月定期存款、活期存款總計數分別為 28.56 兆、21.54 兆,活期存款連續第 23 個月創新高,定期存款 6 月微幅下降、7、8、9 月連續三個月再創歷史新高。9 月活期存款年增率 15.57%(8 月 15.53%),遠高於定期存款年增 4.1%,顯見整體貨幣供給額結構持續流向與股市動能高度相關的活期性存款態勢仍不變。

無論從貨幣供給額總計數、年增率,或是從證券劃撥存款餘額,乃至存款總計數、年增率、結構,均尚看不到所謂資金退潮的趨勢。姑先不論國際大宗商品原物料持續上漲,全球生產及運輸供應鏈因疫情干擾出現斷鏈威脅,純就我國經濟基本面展望及資金面現況,仍有利股市多頭循環的延續。投資者對全球日益升高的通膨環境應高度警戒無可厚非,但過度或過早看空台灣經濟或台股趨勢,可能犯下投資決策的錯誤。

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 【郭恭克專欄】全球物價持續上升階段 嚴控持股比例、寧缺勿濫

- 【郭恭克專欄】美經濟基本面支撐股市多頭 通膨夢魘如影隨形慎選投資標的

- 惡性通膨將至?女股神列3大通縮力量 駁斥推特CEO觀點

- 葛林斯潘:美國將持續出現遠高於Fed 2%目標的通膨

- 講座

- 公告

上一篇

下一篇