〈鉅亨主筆室〉片名:黑天鵝?主角:美元與油價!

鉅亨網 首席經濟學家 邱志昌博士

壹、前言

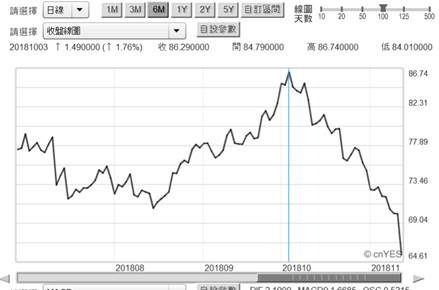

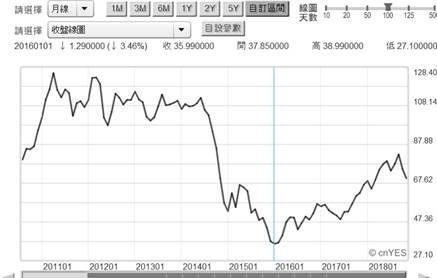

觀察近期油價發展,北海布侖特油價,由 2018 年 10 月 3 日起跳水下跌;從 86.74 美元 / 桶跳水跌破 70 美元 / 桶。這種空頭美妙的姿勢,刺痛了多頭的心;同樣的往事實不堪回首。多頭會回憶起,當年 2014 年 6 月時的北海油價;也是由高檔 112.36 美元 / 桶跳水,一路跌到 2016 年 1 月中的 27.1 美元 / 桶。這一波由 87.74 美元 / 桶跳水後,又不知要跌到何處?何年?何月?何日?以簡單的統計量化算法是可以見到價位,或許也可以運用費波蘭西級數,精確計算出落底時間;這樣的最上限、與最下限所勾勒出的樣本,其實已經可以衍生出很多可用的信息了。從 2016 年的觸底多頭趨勢至今,以 2016 年 1 月的最低價 27.1 美元 / 桶,到 2018 年 10 月 3 日的 86.74 美元 / 桶;這兩個價格是全部樣本的極高與極低的數值。而這兩個極端數值的中位數,就是為 56.92 美元 / 桶。上述這三個價為與在股市資本市場多極具意義。短期應不復見到 112.36 美元 / 桶這個價位,也就是代表 2014 年是長期、或是傳統產業,對於有效需求最高點衰退的開始。而 2016 年的 27.1 美元 / 桶,是需求不足最嚴肅、也是資本資產對應實際資產過度反應時刻,長期的修正回檔呈現至今持續「均數復歸」,這一個復歸的現象到 2018 年第二季,在美國 GDP 成長率為 4.1%,達到最高峰。

貳、弱勢歐元與極弱人民幣會將美元指數捧上天!

但是 2018 年 1 月 29 日時資本資產價格,就已經出現警訊;這個警訊影響最大新興市場,Fed 升息與收縮資產負債表,使得美元指數埋下上揚的未來;而當時即將反撲的中美貿易戰爭,讓首當其衝的中國企業價值受到影響。而在美國 GDP 成長率高峰出現後,10 月 3 日資本資產再度發出預警;這次的預警比 1 月 29 日還要清楚,股價下跌、或是驟然下跌後、呈現波段跌幅;S & P 500 股價指數罕見地畫出一條長黑月線。這不僅是美股 S & P 500 股價指數,由 1,940.24 點、攻擊到 2,940.91 點;突破 2,000 點的起跑點,也是所有新興國家股市這一波大多頭的起跑點。2016 年 1 月台股加權股價指數為 7,203.07 點;由此起攻擊到 2018 年 6 月 4 日 11,164.88 點,長波段上揚幅度為 3,961.51 點、幅度約為 4,000 點;這與全球新興市場股市的走勢相似,還算是回跌中的強勢。在 2016 年多篇文章中,本文已經闡述油價與股市的正相關性,並且以財金量化指標詮釋,凱因斯有效需求理論。油價是實體經濟消費需求的榮枯確實指標,股市與油價呈現正面、但領先於油價的正相關。前者是實體經濟 IS 的濃縮,而後者是金融市場 LM 的萃取;兩者合為人類目前每天所有生活的介面。油價是從 2018 年 10 月 3 日跟著股市驟跌,2018 年 11 月 10 日收盤價為 69.13 美元 / 桶;這種走勢使得股市投資者竟覺到,未來產業需求出現不振,又回到有效需求不振境界中。川普果真言行合一,他告訴沙烏地阿拉伯,這個在石油組織最重要分量的產油國,美國為該國所做的軍事保護,應該獲取 OPEC 油價下跌的回饋;川普的政治語言不幸符合市場的變動。10 月 3 日就從 86.74 美元 / 桶直線下跌,如果以上述樣本中位數為 56.92 美元 / 桶,則目前的 69.13 美元 / 桶,似乎還是在下跌的中繼站。

叁、對商品與金融資產價格預測,需要多元化整合為向量方向!

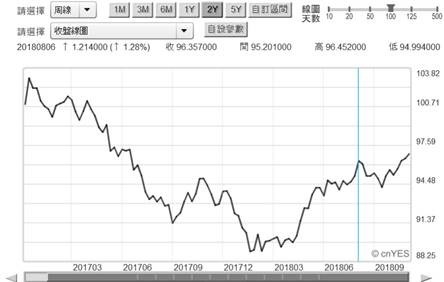

很顯然的,驅動油價的力量,並不完全來自於 IS 實體經濟;與資本資產價格的變動也有關。其中它與美元指數逆向、與黃金價格同一方向。在 Fed 升息與收縮的壓制下,美元指數回跌的時間與力量小,上揚的機率較大;而黃金價格被美元指數所壓抑,緩跌的機率大於上揚。如果來自於 LM 資本資產市場,則黃金價格會領先油價。如果是來自於實體經濟 IS,則油價會較為敏感。就金融市場的波動而言,多頭很怕鮑爾在 12 月中又升息一次;架高美元指數、打下黃金價格、等於向油價潑冷水。難怪川普對鮑爾非常「感冒」,12 月的升息如果勢在必行,則它的預期效果將使美元強勢,對與其逆向的金價、油價一定沒好臉色看。鮑爾如果確實升息,那在策略意義上應歸屬於預防性;對過熱的景氣 GDP 成長率防範通貨膨脹。但如果是突然放手不升息一次,那是對金融市場放電,原來下跌的股市會受到非預期利多激勵轉為上揚。對於亞洲新興國家,最令人擔心的是,年底一到,以前不開口、沒意見的國際投資機構,面對大客戶不能沒有意見了;嚴肅的問題衍生是,它們多把 2018 年人民銀行降準策略,視為是人民幣初步 QE、是一系列寬鬆的「首部曲」。如果預測 2019 年人民銀行會繼續進行人民幣 QE,而鮑爾主席還是沒聽進川普總統的規勸,照表操課、繼續收縮資產負債表、升息宣告照做不誤,那人民幣不貶破 7 美元是很難的事了。2019 年美元指數會出現急速上揚的能量,不是來自於與它權值比重最密切的歐元,而是最大新興經濟體貨幣人民幣。

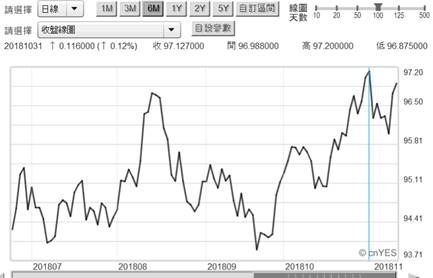

2019 年將是 Fed 收縮資產負債表,規模最大的一個年度;Fed 大概很渴望將過去撒出去的寬鬆貨幣,能夠及時收回、達成任務後撤退。但這一種緊縮政策的預期效果,將會使 10 年期公債殖利率站上 3.0%。而在人行大寬鬆與 Fed 大緊縮對峙下,美元大漲與人民幣又貶值場景顯而易見。11 月中旬美元指數,再度從短期盤整格局上揚到 96 點以上,11 月 9 日美元指數為 96.9 點;很顯然地美元指數較不容易受 ECB,將會在 2019 年 6 月 14 日,退出歐元 QE 的牽制;而反而是受人民幣大寬鬆預期激勵。所有各種類型指數多是以 100 點為基礎,美元指數在 95 點與 105 點之間浮動,這才是長期動態正常的指數變動行為。但由於美元指數是全球各國經常帳強弱,金融帳穩定與動盪的核心指標;因此金融市場可容許的變動範圍為 3%,經常帳可接受的變動範圍為 5%。脫離此一範圍會傷害新興市場,先是最脆弱的那些國家;接下來會傷害全部新興市場金融資產價格,如果繼續緊縮則引發全球系統風險機率增高。

肆、結論:明知山有虎?偏向虎山行!

藉由美元指數的日曲線圖檢視與判斷,在 10 月 31 日當天美元指數就已衝高到 97.2 點。此時此刻對準美國 3.1% 的第三季 GDP 成長率,預期 CPI 增加率達到 2% 以上,則 2018 年 12 月中旬的升息、Fed 似乎已經篤定;則美元指數上揚到 97.2 點以上,或許已經可以預見。而在人民幣的持續弱勢,或說人民銀行 2019 年繼續寬鬆預期下,人民幣貶值預期,將在 12 月初推升美元指數衝高到 2016 年 12 月中,川普台當總統前後的 103.65 點。如果全球外匯市場,不幸是這樣的演變,那將引發 2018 年底資本資產的 Herding 恐慌。在這同時油價也將會被美元指數,與預期 2019 年新興市場 GDP 成長率趨緩所影響;目前已經浮現國際投資對 2019 年,中國 GDP 成長率從 2018 年 6.5% 降為 5.5%;眾所皆知,12 月是一個結算、也是預期 2019 年趨勢變化的季節日,投資機構的內化思維會有領先效應,表現在市場趨勢之上。就油價、美元指數、人民幣的相關供給面政策預期,股市的中期整理之後再上的機率高。但短期如果人民銀行新向寬鬆,Fed 堅守升息縮表路線,兩者多是一心一意;則發生短期恐慌的機率似也將會增高。

(提醒:本文是為財金專業研究分享,非投資建議書;只為說明用,對任何貨幣與地產、絕無多空立場;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇