【郭恭克專欄】美股趨勢未來兩個月轉空危機加重 全球股市轉多機會低

郭恭克

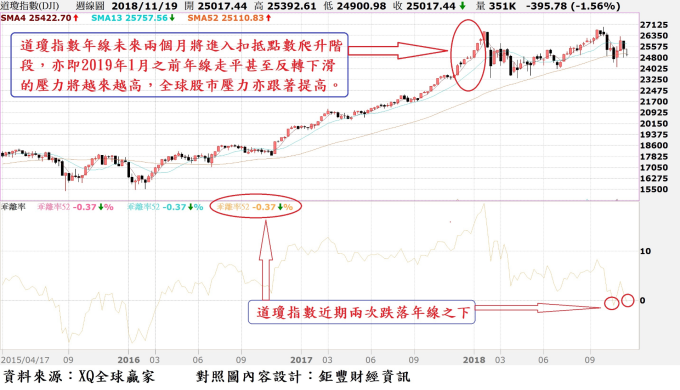

代表美國出席 APEC 領袖會議的美國副總統彭斯於會議期間不假辭色嚴厲抨擊中國,讓市場一度對月底 G20 高峰會中川、習會可能達成貿易協議抱以厚望的氛圍瞬間冷凍,美國股市憂心美、中關係將演變成「新冷戰」狀態,道瓊指數繼上周五 (11/16) 重挫 2.22% 後,周一持續挫跌 1.56%,繼 10 月首度跌破年線之後,收盤指數再度跌落年線之下,美股是否能保持多頭循環,攸關大部分趨勢已轉空的全球其他股市能否扭轉空頭制壓趨勢,台股自 10 月轉為空頭走勢的年線能否轉升亦決定於美股的多空趨勢。

國際原油期貨價格 10 月及 11 月連續兩個月明顯下跌,布蘭特原油期貨每桶價格自 10 月高點 86.74 美元下跌至 11 月 19 日的 66.79 美元,除因美、俄、沙烏地阿拉伯等國增產、伊朗持續出口原油造成供給提高外,全球原油需求成長跟不上供給增加速度是根本原因,隱含的事實極可能是全球塑化產業上游需求轉弱,而造成總額需求不足的主因則來自下游終端消費需求的轉弱,亦是全球總體經濟可能已開始弱化的重要徵兆。未來幾個月若國際原油價格持續走低,則全球經濟景氣擴張期轉向的可能性將進一步提高。

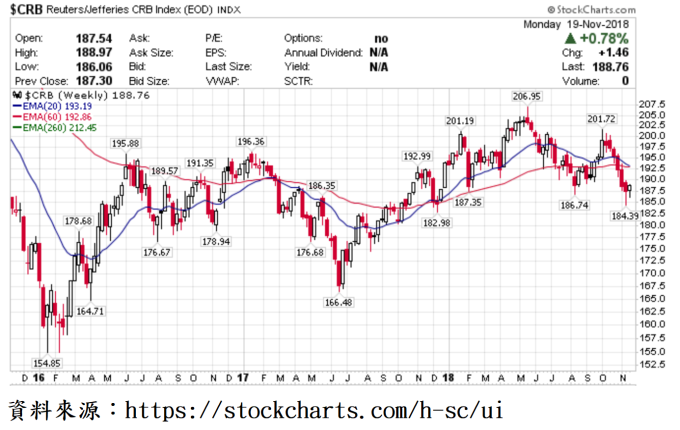

代表 19 種大宗商品及原物料價格期貨價格的 CRB 指數,自 10 月高點 201.72 點下跌至 11 月最低點 184.39 點,跌破前波低點 2018 年 8 月的 186.74 點,創 2017 年 12 月以來最低,顯示全球工業生產最上游的原物料需求力量自 2018 年 5 月以來已形成轉弱危機,未來 CRB 指數若持續創回檔新低點,將更確認全球總體經濟轉弱的趨勢已形成。

美、中貿易戰引起全球經濟恐將陷入擴張趨緩甚至轉弱危機,導致全球股市震盪下跌,加上過去兩個月以來的國際大宗商品及能源價格的回挫,美國 10 年期公債殖利率近期亦出現下降現象,自 11 月上旬高點 3.24% 下降至 11 月 19 日的 3.06%,創 10 月 2 日以來最低收盤殖利率,美國聯準會高層甚至釋放出 12 月可能暫緩升息的訊息。大宗商品及國際原油價格明顯回跌,加上長年期債券殖利率下降導致殖利率曲線斜率走平,均是總體經濟出現轉弱危機的重要警訊,若美國聯準從原本計畫升息的時程轉為觀望,將是更嚴重的警報,投資者務必更保守看待全球股市後市。

美股道瓊指數近兩個月雖二度跌破年線,但年線仍維持上揚趨勢,亦即美股多頭循環周期尚未結束,從諸多重要經濟指標亦得出支撐美股維持多頭循環的基本面條件尚未改變。道瓊指數年線目前位置約在 25110 點,本周扣抵位置為 2017 年 11 月 24 日當周收盤指數為 23557 點,與 11 月 19 日收盤指數差距為 1460 點,幅度約為 5.8%,而未來九周年線扣抵區域將進入 2017 年 12 月至 2018 年 1 月的快速上漲波段,道瓊指數未來兩個月若無法續創新高,則年線於 2019 年 1 月之前走平甚至反轉下滑的壓力將越來越高,勢必對全球股市造成進一步的衝擊。

全球第二大經濟體中國之總體經濟景氣自 2010 年起即已趨緩,支撐全球經濟主要賴以美國為首的工業大國實施的貨幣寬鬆政策,然美國聯準會自 2015 年底啟動升息循環,自 2017 年第四季進入收縮資產負債表的加速貨幣回收政策,推高工業大國利率水平。2018 年開始以來,美國房市、車市明顯感受利率上升的壓力,股市則動輒受美、中貿易戰消息面打擊而重挫,恐將造成美國總體經濟反轉進入成長趨緩期,果若此,則美股在 2019 年開始進入另一次空頭循環的可能性將大為提高。

台灣總體經濟同受美、中兩國主導,台股則與美股走勢高度相關,倘若美股年線跟進全球其他股市走空,則年線早在 10 月上旬即轉下滑的台股將更難回升,投資者除應高度關注美股近期走勢,仍應在台股出現反彈波段時趁機減碼或持續退場觀望。

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇