【郭恭克專欄】從美國物價情勢看聯準會貨幣政策及美股多空 兼論台股投資風險

郭恭克

美元指數 8 月 15 日盤中最高點至 96.865 點,創 2017 年 6 月以來最高點,近日最低回檔至 94.96 點,至 8 月 22 日約為 95.13 點,歐元、英鎊紛紛止貶回升,6 月開始出現急貶的人民幣匯率亦止跌回升。新興市場股市亦因此出現反彈機會,包括台股在內。

國際匯市因美、中貿易戰暫時降溫,讓因美元強勢上漲引發的資金回流美元資產壓力得到緩和,加上川普多次對聯準會的維持升息政策,多次表達反對意見,讓近期美元指數處於回檔走勢。美國 10 年期公債殖利率自 8 月以來未曾再度觸及 3.0% 的關卡,10 年期與 2 年期公債殖利率利差縮小至僅剩約 0.21%,逼近過去景氣反轉臨界點 0%,是否代表美國聯準會貨幣緊縮態度有可能在不久的將來轉變,或是美國總體經濟景氣擴張循環已出現反轉的高度危機?

台北時間 23 日晚間,美國聯準會公布 8 月會議紀要,Fed 的貨幣政策立場明顯偏向「鷹派」,堅持現行的升息路徑,甚至憂心升息的幅度無法提供未來可能需要的降息空間;多位官員表示經濟如現況運作,Fed 將「很快」就可能繼續採取升息行動,預示 9 月底將再升息至少 1 碼。

美國聯準會持續升息是否將造成美國經濟衰退?股市重挫?本文提供前次聯準會升息前後的相關市場實證觀察供讀者參考。

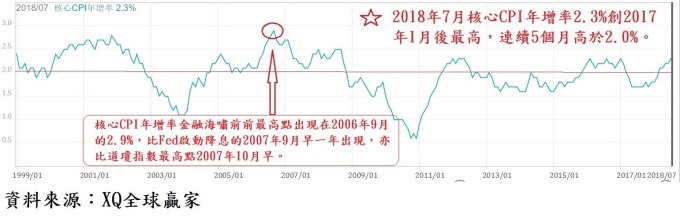

美國最新物價情勢,無論一般消費者者物價指數年增率或是核心消費者物價指數年增率均已在長期平均線之上,顯示總體經濟強勁成長推高通膨壓力相當明顯。2018 年 7 月 CPI 年增率 2.9%,創 2012 年 2 月以來最高點,連續 11 個月高於聯準會設定的目標下限 2.0%;7 月核心 CPI 年增率 2.3%,創 2017 年 1 月以後最高點,連續 5 個月高於聯準會目標下限的 2.0%。

圖 1、美國 CPI 年增率走勢圖

圖 2、美國核心 CPI 年增率走勢圖

金融海嘯之前,美國聯準會最後一次升息在 2006 年 6 月,至 2007 年 9 月啟動降息循環的首度降息,聯邦基金利率維持在 5.25% 達 14 個月。一般 CPI 年增率最高點至 2008 年 7 月的 5.5% 才出現,核心 CPI 年增率最高點出現在 2006 年 9 月的 2.9%,比美國聯準會啟動首度降息的時間早一年即出現,顯然核心 CPI 年增率走勢在預判聯準會由緊縮貨幣政策轉向寬鬆性貨幣政策的有效性優於一般 CPI 年增率。

圖 3、美國聯邦基金利率

金融海嘯之前的道瓊指數最高點出現在 2007 年 10 月的 14,198 點,比美國聯準會啟動首度降息時間僅晚一個月,由此可見,當美國聯準會從原本聯邦基金利率維持在高檔一段期間不動的觀望期,毅然決然啟動降息循環時,極可能為聯準會已掌握足夠經濟數據研判總體經濟情勢將轉弱,迫使其在股市氣氛熱絡之際,決定啟動降息循環。

由上析,以金融海嘯前的聯準會決策模式及物價情勢實證觀察,得出幾點結論:(1)、核心 CPI 年增率走勢在預判美國聯準會貨幣政策轉向調整的領先性及有效性顯然高於一般 CPI 年增率。(2)、當核心 CPI 年增率出現階段性最高點並形成轉折向下走勢時,為美國聯準會貨幣政策轉向的領先性指標。(3)、當美國聯準會超過一季以上將聯邦基金利率維持在貨幣緊縮循環的高檔,進入基金利率調整的觀望期時,極可能為股市加速上漲、高度投機,但也是股市多頭循環的最後階段,投資或投機者在此階段可以迅速得到高報酬,但來不及在反轉前撤出市場的持股者,將是多頭循環盛宴結束前的最後埋單者,也是受傷最慘烈的一群。(4)、聯準會畢竟還是做對了一件事,當市場高點即將出現或已剛出現時,它會以實際行動啟動升息循環正式結束後的第一聲救護車警鈴,將原本位在高檔一段期間不動的聯邦基金利率開始調降,宣告另一個貨幣寬鬆的循環正式來臨,也是股市空頭循環的開始。

總結上述,目前美國核心 CPI 年增率尚未出現明確的由上升趨勢轉向下降趨勢,而美國聯準會的貨幣緊縮政策亦尚未進入觀望期,通膨數據的走揚迫使其仍處於升息循環之中,對美股多頭投資者無疑地是一帖安定劑,在聯準會仍研判總體經濟擴張趨勢不變、升息態度尚未動搖前,美股漲多後的階段性回檔,事後均應該會有更高點出現。

至於台股呢?美股維持多頭雖有利於台股多頭穩定,但台灣經濟過去超過二十年與中國緊密相關、受其影響,中國經濟處於趨緩下行之中,加上美國啟動調整高額貿易逆差的貿易戰略,將不利中國經濟落底回升,2018 年前 7 月台灣對中國及香港地區出口總額仍佔整體出口比率高達 41%,投資者千萬不可鴕鳥心態忘記台股現階段的多頭投資風險,顯然遠高於美股!

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 【郭恭克專欄】從美國經濟看美、中貿易戰對中國股匯市衝擊難測 台股投資人仍應提高警戒!

- 【郭恭克專欄】誰是美、中貿易戰下的重災戶?最新領先指標下的台股多或空?

- 川普一句話台美股強彈 統一00988A大漲8%成本日最狂原型ETF

- 油價破百衝擊全球市場 Yardeni警告美股崩盤機率增至35%

- 講座

- 公告

上一篇

下一篇