【郭恭克專欄】從美國經濟看美、中貿易戰對中國股匯市衝擊難測 台股投資人仍應提高警戒!

郭恭克

時序逼近八月,美、中貿易戰仍暗潮洶湧,川普政府決定透過政府預算提供約 3000 億美元對農業州農民因貿易對手國提高關稅造成的損失進行補貼,顯然白宮政府對擬修正美國長期的貿易赤字而發動的貿易戰爭,並不想提早休兵,甚至正依預定的戰略推動各項時程,而非僅因川普狂人性格所致。這將是現階段全球總體經濟保持穩定擴張的最大風險因素,亞太環太平洋國家因緊鄰中國,過去超過三十年在中國經濟崛起後的磁吸效應下,與中國經濟榮枯緊密相關,中國政經情勢若陷入不穩定狀態,各國經濟、金融將同受衝擊。

7 月亞太地區股市仍是相對弱勢地區,從 6 月初以來至 7 月 26 日止的過去兩個月全球股市跌幅前十名為:中國創業板指數跌 11%、深證成份指數跌 10.49%、埃及股市跌 8.86%、上海綜合跌 8.22%、土耳其跌 8.12%、奈及利亞跌 7.57%、韓股跌 6.98%、香港跌 5.91%、新加坡跌 5.26%、約旦跌 4.12%。台股指數 6 月小跌 0.35%、7 月至 27 日上漲 2.2%,若扣除上市櫃公司除權息因素自然壓低指數,台股在過去兩個月其實是上漲的,成為亞太地區股市中的強勢市場。

同期間、過去約兩個月,全球股市漲幅前十名為:墨西哥漲 9.64%、印度漲 5.9%、那斯達克漲 5.63%、羅素 3000 成長指數漲 5.5%、瑞士漲 4.34%、S&P500 漲 4.27%、羅素 2000 漲 4.21%、羅素 3000 漲 4.18%、羅素 1000 漲 4.17%、丹麥漲 4.09%。美國科技類股表現亮眼、中小型成長股更成為過去全球股市最亮眼的族群。道瓊指數 6 月初至 7 月 26 日止,上漲 4.55%,亦表現強勢。

從全球股市過去兩個月的消長,便可推測川普政府在中國、歐盟等主要貿易逆差來源國未實質妥協前,恐怕不易對提高進口關稅改弦易轍。事實上,歐盟國家正朝提出降低對美貿易順差的退讓方案邁進,中國政經情勢則較為複雜,此亦為全球經濟的風險核心,恐怕亦為台灣此波經濟景氣能否持續穩定成長的最大變數。

以下從 7 月公布的較重要的美國總體經濟指標剖析美股目前經濟基本面的多空條件:

1. 由美國躉售銷售及庫存年增率變動趨勢看美國總體經濟與美股基本面多空:

美國躉售存貨及銷售數據因統計耗時,落後於實際月份約六周公告。

依 1992 年~ 2017 年的資料與市場實證觀察,當躉售銷售年增率由負轉正,隨後將帶動中間商的躉售庫存年增率回升並轉為正成長,在躉售庫存年增率未再由高峰轉向形成下降趨勢並轉為負成長,美國經濟基本面仍有利維持股市的多頭循環。

躉售銷售年增率通常領先躉售存貨轉向,當躉售銷售年增率轉向往下,甚至轉為負成長,接下來,躉售存貨即可能隨後轉向,此為總體經濟可能轉弱的危險徵兆。2015 年曾一度出現此危機,從 2015 年底已再度轉向回升,構成美股空頭循環的經濟基本面條件尚不存在,無論躉售銷售年增率或躉售存貨年增率同步維持正成長,未持續轉向下滑並負成長之前,持續有利美股持續維持多頭循環。

2018 年 5 月躉售銷售年增率上升至 11.84%,年增率已第 22 個月轉為正成長;躉售存貨年增率小升至 5.93%,為連續第 19 個月正成長。躉售庫存及銷售比自 4 月的 1.27 倍下降至 1.24,低於 2017 年 5 月的 1.31,顯示下游市場去化能力維持持續增強態勢,美國消費市場穩健成長。

躉售銷售年增率最低點在 2015 年 11 月即已出現,回升趨勢明顯,躉售存貨為落後於躉售銷售的指標,預期在躉售銷售年增率仍維持正成長且高於躉售存貨年增率之下,躉售存貨銷售比持續下降乃是觀察美國國內消費及中間商進口補貨需求強弱重要指標。

圖 1、道瓊指數月 K 線與躉售庫存與銷售年增率走勢對照圖

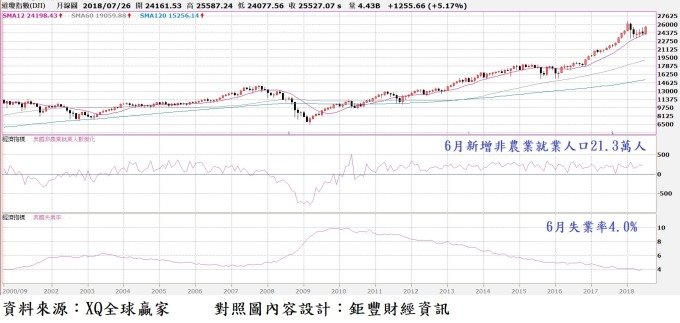

2. 由美國 6 月新增非農業就業人口及失業率看美國總體經濟榮枯及強弱:

美國非農就業人口未轉為負成長前,維持美股多頭的基本面條件不變。

6 月勞工參與率提高,顯示就業市場好轉讓更多美國民眾願意重新投入職場,讓失業率從 5 月的 3.8% 上升至 4.0%,民間薪資上漲率仍處於溫和上漲狀態,舒緩 Fed 快速升息的壓力,但非農業新增就業人口持續明顯增加,仍可能促使工資率進入較大幅度的上漲階段。

6 月單月非農業新增就業人口 21.3 萬人,優於市場預期,每月新增非農業就業人口已連續第 93 個月淨增加,顯示就業市場持續增強,對照美股與非農業就業人口增減變化,在每月非農業就業人口仍穩定增加之下,支撐美股維持多頭循環的基本面條件仍未改變。

6 月失業率雖因勞動參與率提高而上升至 4.0%,但仍在接近自然失業率的充分就業狀態,美國非農業新增就業人口不可能在充分就業狀態下長期維持每月新增大於 20 萬人,因為希望工作的謀職者幾乎均已找到工作,未來只要每月新增人數高於 10 萬,甚至維持穩定正數,就已算是相當良好。

圖 2、道瓊指數月 K 線與非農業就業人口及失業率走勢對照圖

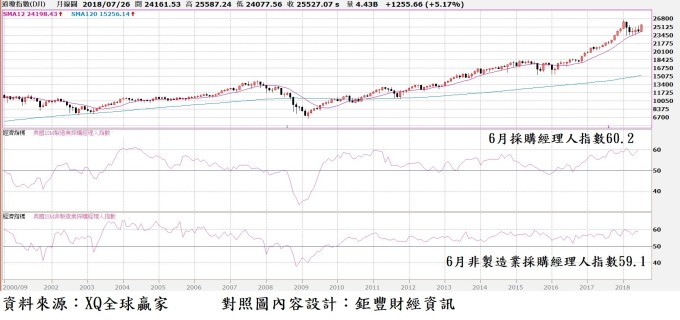

3. 由美國 6 月 ISM 製造業採購經理人指數看美國總體經濟榮枯及股市基本面多空:

在 ISM 採構經理人指數,無論服務業及製造業均穩健維持在 50 以上的狀況下,支撐美股保持多頭循環的基本面條件仍未改變。

美國服務業產值占 GDP 比率約七成左右,非製造業採購經理人指數自 2010 年開始,已連續第 102 個月、第 9 個年度高於代表景氣擴張的 50 以上,單月數據雖有上下坡動,但長期穩定位於 50 以上。截至 2018 年 6 月為止的 12 個月期間 ISM 非製造業 PMI 平均值報 57.9,高、低點分別為 59.9、54.3。在 ISM 指數無論服務業或製造業均穩定高於 50 以上之下,支撐美股維持多頭循環的基本面條件其實尚未改變。強勁的總體經濟數據、美元匯率強勢態勢,使川普在對外貿易的立場亦顯強硬,亦提高全球金融市場的不穩定性。

美國製造業採購經理人指數自 2016 年 9 月再度攀 50 的景氣收縮及擴張的臨界點,2018 年 6 月創近 4 個月最高點,2018 年 6 月已連續第 22 個月高於 50,顯示美國製造業景氣雖仍不如川普政府的要求,但事實上卻處於強勁擴張成長狀態。越來越趨緊的就業市場,也將為工資率的上升營造有利環境,也是美國內需消費市場的成長引擎,更是美國房市進入第 7 年穩健擴張的主因,川普掀起的中、美貿易戰是否將對美國總體經濟造成負面影響,仍有待後續觀察,但由諸多經濟數據顯示歐巴馬政府時期營造的經濟穩健復甦基礎已成為川普打這場貿易戰的有利武器。

圖 3、道瓊指數月 K 線與 ISM 雙指數走勢對照圖

從上面三個美國極重要的總體經濟指標,可見支撐美股維持多頭循環的經濟基本面條件尚未改變。美國經濟的穩健擴張已推高物價水平攀高至美國聯準會要求的目標區最低水準 2% 之上,6 月一般消費者物價指數年增率 2.9%,創 2012 年 2 月以來最高,核心消費者物價指數年增率 2.2%,創 2017 年 2 月後最高點,連續 4 個月高於 2%,在物價情勢回升、總體經濟指標強勁之下,聯準會利率緊縮循環並無停止或轉向的環境,至 7 月 26 日止,美國 10 年期公債殖利率 2.98%,再攀高至 6 月初以來最高點,美元指數 94.544 維持穩中透堅態勢。

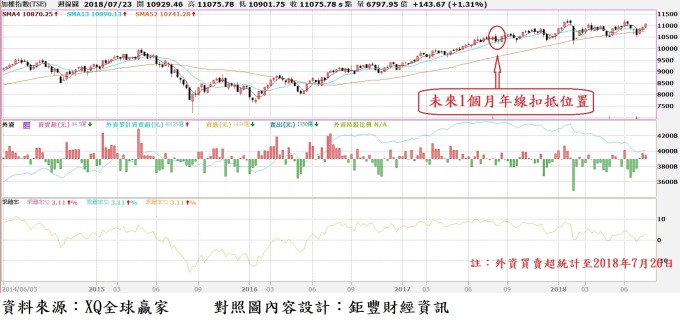

台幣自 4 月至 7 月,連續 4 個月貶值,外資至 6 月止,連續 5 個月賣超台股、連續 3 個月淨匯出資金,導致 6 月無論狹義貨幣供給或廣義貨幣供給額雙雙自歷史高點小幅滑落,幸貿易仍維持穩定順差、內資回流買超台股,支撐台股於年線之上。

圖 4、台股指數周 K 線與外資買賣超及黏線正乖離率走勢對照圖

台股在 6 月、7 月上市櫃公司密集除權、除息壓低指數之下,逆勢拉高至 11000 點之上,誠屬強勢整理態勢,年線 (52 周均線) 未來四周平均扣抵點數約 10418 點,只要指數不急挫,台股年線多頭趨勢仍不易改變。美、中貿易戰引起的效應乃最大非經濟變數,而中國經濟、股市的變動將是台股下半年最大的風險來源,投資者應密切觀察後續變化,提高警戒!

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 美伊戰爭反成台灣「安全屏障」?分析:美軍壓倒性軍力震懾北京

- 伊朗盟軍在哪?為何俄羅斯、中國都保持距離

- 中國駭客疑入侵美國FBI內部系統!涉及監控資料、美方調查中

- 美以聯手打擊伊朗 中國官媒新華社一周內連發三則評論痛批美國

- 講座

- 公告

上一篇

下一篇