危機水晶球 美債殖利率曲線趨平會反轉嗎?

鉅亨網編譯許家華

美國經濟在 2017 年經歷豐收一年,前景似乎一片向好,但美國公債殖利率曲線似乎卻在預示著新一輪的經濟危機。

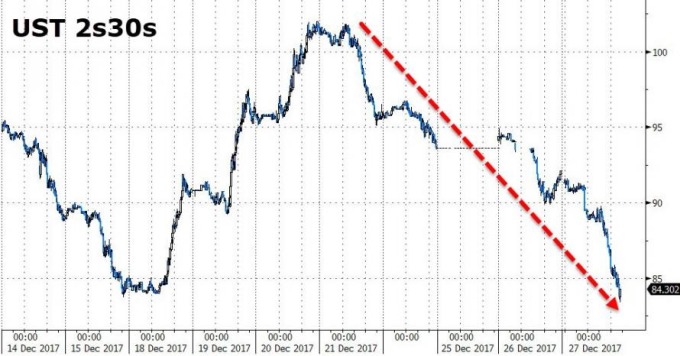

昨日,美國公債殖利率曲線驟降至新低週期,達 2007 年 10 月以來最扁平曲線,引起市場憂慮,係因過往歷史顯示,這恐怕是金融危機發生前的訊號。

正常情況下,債券年期愈短,殖利率應該愈低,原因是因為長債風險較高,但過去兩年聯準會先後 5 度升息推高短債利率,長債利率卻因為通膨偏低而承壓,令利差持續收窄,其中被視作關鍵指標的兩年期和十年期債利差,更是由去年 12 月的 135 個基點,降至本月 15 日 51 個基點的 10 年新低。

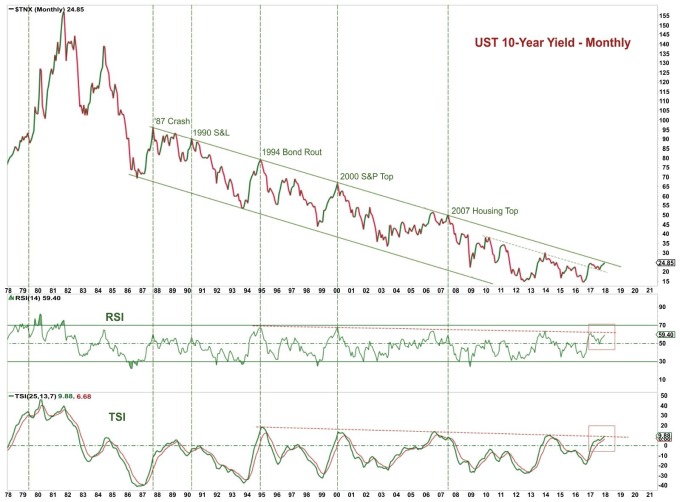

過去 30 年,美國 10 年期公債殖利率一直穩定下降,但有數次殖利率曾在金融市場危機爆發之前,會短暫上升 (巧合嗎?),例如 1987 年股市崩盤、1990 年 S&L 危機、1994 年債券大屠殺、2000 年網路泡沫化、2007 年房市崩潰等,在這些事件爆發前,美國 10 年期公債殖利率都「恰巧」上升。

分析這曲線的難度在於,每次升幅不同,1990 年 S&L 危機的升幅很小,但 1994 年的債券大屠殺和 2000 年的網路泡沫化之前,都可以看到殖利率曲線的升幅都很劇烈。

故到底這次的上升是「絕對的上升」,還是只是觸動正常下降趨勢之前的一個催化劑?雖然不知道這曲線是否會持續扁平,但投資者要密切關注,畢竟這可能決定下一年金融市場的命運。

如果你深信當前美國經濟已過度負債,所以只要利率有小幅調升,經濟就恐怕會崩潰,那麼你就會認同這扁平化的曲線凸顯的意義。

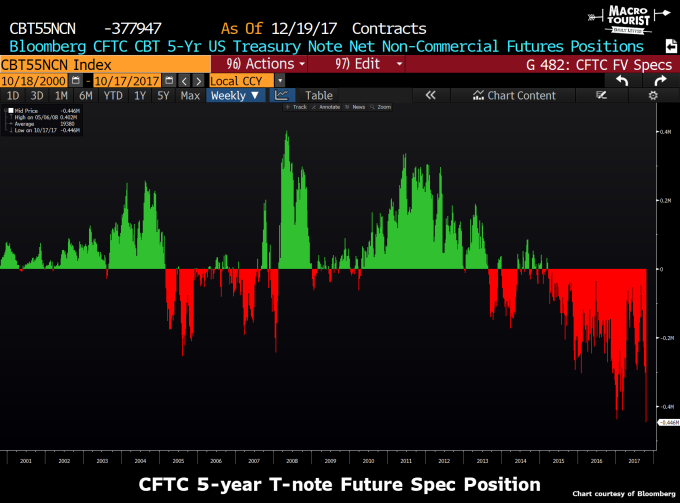

來看看 5 年期美國公債期貨中的 CFTC 投機者部位:

有史以來最多的 5 年期合約淨空頭。

但到上週為止的報告,投機者事實上是看多 10 年期美債的。

這趨勢持續,因長債期貨推高有史以來最多的淨多頭投機部位。

整體來說,投機者最看空 5 年期債券價格,但是卻看多中長天期的債券價格,即一個殖利率扁平的 10 年期債券部位。

此前 Fed 主席葉倫曾表示,無須過分擔憂公債殖利率曲線扁平的現象,但分析師也擔心她恐怕重蹈前任覆轍,過度低估此曲線反映的訊息。

安聯 (Allianz SE) 首席經濟顧問、知名經濟學家 Mohamed El-Erian 安撫大眾,美國經濟仍有擴張空間與通膨增速的跡象,所以這個曲線還是可能被拉回陡峭。如果不這樣的話,Fed 還可以減息對應,且全球其他地區經濟同步成長,也有利美國擴張。

但 Fed 明尼亞波里分行總裁 Neel Kashkari 近日表示,央行幾次升息的動作或許已經傷害經濟。他先前也因長短債利差趨平而對升息持反對意見,批評 Fed 升息太過鷹派。

- 中東戰火重塑市場格局!避險貨幣面臨考驗

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇