德銀:統計200年歷史資料 「股、債、房」估值已達歷史巔峰

鉅亨網編譯許光吟 綜合外電

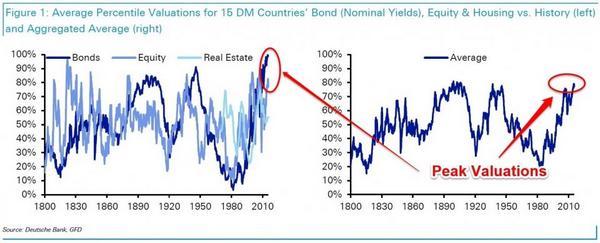

據《BusinessInsider》報導,德意志銀行(Deutsche Bank)一份研究報告「長期資產報酬率研究」內指出,統計過去 200 年以來的歷史紀錄發現,目前已開發市場的股、債、房地產估值均已達到或接近最高水位。

德意志銀行指出,統計 15 個已開發市場的三大主要資產股市、債市、房地產來看,都已達到歷史紀錄的水平,目前此三類資產的平均估值,更超過了 2007 年金融海嘯和 2000 年網路泡沫時的水準。其中股市的估值已經達到歷史巔峰。

股、債、房三項資產歷史估值走勢圖(左) 三項資產綜合歷史平均估值走勢圖(右) 圖片來源:Deutsche Bank

如此高的資產估值,何時市場才會看到資產價格下跌?

德意志銀行指出,雖然目前看來美國聯準會(Fed)在近期內進入升息循環有些疑慮,但一旦美國開始進入升息,資產價格就會開始出現修正。

德意志銀行表示,而這次進入升息後的緊縮,將會是不同以往的。因為這次世界是在虛弱的經濟背景,與高資產價格的環境之下進入升息。

是否需要為了美國聯準會升息的預期,開始拋售資產?

德意志銀行認為,可能還不需要。

因為根據歷史資料顯示,進入升息循環後到影響經濟和資產價格還需要一段時間。升息循環啟動後約六個月內,實質 GDP 其實還會繼續成長,之後才會出現下滑。

過去美國十二次的升息循環中,首次升息後經濟轉為衰退的最短時間為 11 個月,平均為 41 個月,均值為 33 個月。

德意志銀行還發現到,不同的資產類別對升息的敏感度也不盡相同。

根據過去的歷史資料發現,股市在開始進入到升息循環後還會上漲,之後在 12 至 24 個月內開始出現停滯。

而債券殖利率通常會立即上升,之後持續約 12 個月,而這 12 個月內的信用利差實際上則會收斂。也就是說,信用市場要在啟動升息後的 12 個月,才會受到影響。

在啟動升息後,雖然債券殖利率會立刻上升,但股市和信用類商品要在一年之後,才會發現到貨幣政策緊縮之後的威力。

而在最後一次的升息時,主流風險偏好將會改以避險為主,將出現股市報酬率下降、債券殖利率降低和利差擴大。

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇