永續金融評鑑納防範詐騙 攔截詐騙金流 打造金融防火牆

台灣銀行家

陳雅莉

金融詐騙快速增加與變化,為金融機構帶來了處理詐騙損失的相關成本上升,與客戶體驗出現絆腳石等兩大挑戰。現在國內外已有越來越多銀行運用 AI 技術,在不犧牲客戶體驗下,也能即時偵測、有效攔阻詐騙交易。

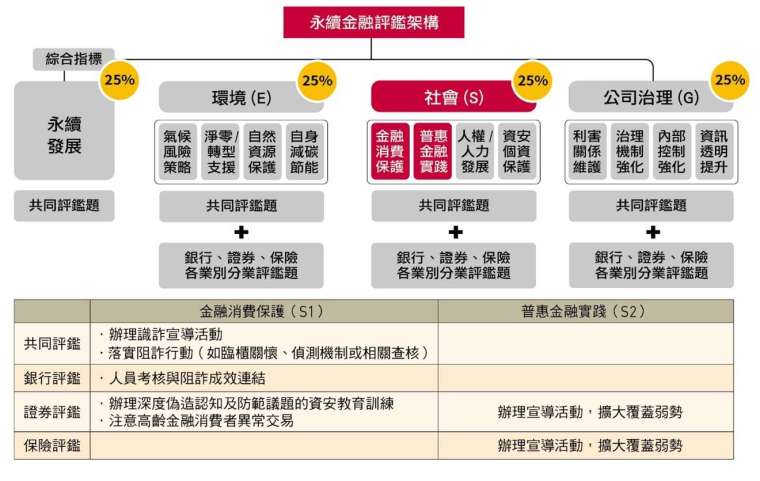

今年 1 月 8 日金管會發布第二屆永續金融評鑑指標,首將防範金融詐騙納入指標項目,考量在金融消費保護(S1)與普惠金融實踐(S2)構面應涵蓋阻詐或識詐的具體作為,包括辦理識詐宣導活動,並以場次占總資產比率採計,鼓勵資本規模大的銀行任重道遠,抑或是針對防制詐騙加強前台對客戶關懷提問,並於後台制定相關政策、內部遵循規章或行為守則,同時將具體落實情形進行查核、檢討等作為質性指標。

近年,拜疫情所賜,我們見證了各行各業數位化的急速發展,這兩、三年的變化已超越 10 年的進步。不僅創造了智慧金融的新世紀,科技亦順水推舟,讓金融詐騙藍海再現。只要利用先進演算法,可以快速生成假冒網站與通訊內容,還可以使用深度偽造技術(Deepfake)來模仿熟悉的人,或者建置高度仿真的釣魚網站來騙取個人資訊。

金融詐騙的快速增加與變化,為金融機構帶來了兩大挑戰:第一,處理詐騙損失的相關成本上升;第二,客戶體驗出現絆腳石。據統計,2022 年美國金融機構每 1 美元的詐騙損失,實際承擔的成本高達 4.23 美元。

對照 2020 年的 3.64 美元,詐騙所帶來的間接成本仍在上升,這樣的損失不僅限於我們在新聞報章所見的被騙金額,還包括在申請、承銷與處理階段產生的各項費用,例如利息、罰款、法律費用,以及人力資源、調查與外部賠償等相關支出。

這進一步凸顯出,在業務成長及滿足客戶對數位體驗日益增長的期望中,有效的阻詐策略扮演著關鍵角色。儘管絕大多數的公司都在努力改善 UX/UI 與體驗,我們仍不禁想問:如何在不犧牲客戶體驗的前提下,更有效的加強攔阻詐騙的成功率。

前台阻詐 落實臨櫃關懷提問

國內各家銀行鼓勵行員透過 KYC(認識客戶),在客戶辦理匯款業務或有異常交易情形時,確認客戶是否認識受款人,並適時告知詐騙案例,以落實臨櫃關懷提問,達到提醒與警示作用。

為提升攔阻成效,第一銀行彙編印製「臨櫃關懷提問措施」提醒紙卡,讓第一線行員於提存、匯款交易系統提示關懷提醒字句時可使用。另針對久未往來客戶或高齡者申請約定轉入帳號功能,亦由系統檢核提醒行員執行臨櫃關懷提問作業,了解客戶申辦理由,防止客戶受騙。

加入鷹眼識詐聯盟

台北富邦銀行與刑事警察局合作開發「鷹眼模型」,透過 AI 偵測專利技術,分析比對 50 多種動態交易風險參數,能強化對可疑帳戶的識別效率及精準度,提升識詐及阻詐能力,成為金融業對抗詐騙的科技新利器。

因成效良好,台北富邦銀行與刑事警察局共同發起「鷹眼識詐聯盟」,包括中國信託、國泰世華、玉山等 32 家金融機構加入,預計 2024 年 6 月前陸續完成「鷹眼模型」應用於銀行分行、ATM、網路銀行及行動銀行等多種通路。屆時,全台逾 4,300 個金融據點將覆蓋在保護網下,讓歹徒無機可趁。

警銀聯手 ATM 防詐

有鑑於詐騙集團多以 ATM 領取款項,中國信託商業銀行與警政署聯手建置「中信 ATM 智能防詐車手交易通報系統」,詐騙集團車手若於中信銀行 ATM 提款,系統辨識出異常交易帳戶,即觸發自動通報警察單位的機制,立即通知線上員警到場盤查,防止民眾受害。

中信銀行亦推出「中信智能守護 165 防詐安全網」,做到事前智能預警、事中全面防堵、事後人工智慧監控,精進打詐成效。另也創設「網頁真偽識別 QRcode」防釣魚辨識功能,透過該銀行 Home Bank APP 掃描,協助客戶識破偽冒金融機構的釣魚網頁,避開詐騙陷阱。

玉山銀行也與刑事警察局簽署「雙熊齊力即刻反詐」合作意向書,共同建置「即時攔阻詐騙通報平台」,縮短與銀行間通報的流程時間,優化通報效率。雙方亦在玉山銀行分行設置朝外監視器,初步選定 20 間分行,未來將擴大在全台重要分行據點實施,以發揮嚇阻作用。

延長轉帳生效時間

為防堵金融詐騙,金管會發函給各銀行,要求民眾申請非本人的網銀或電話語音銀行等做約定轉入帳號時,各銀行可視客戶性質及風險程度高低,自行評估將約定帳戶轉帳申請審核期間由申辦日後次 1 日生效改為次 2 日生效。但若是屬於銀行警示帳戶、衍生管制帳戶,則一律禁止設為約定轉入帳號,以提高詐騙集團金流難度。

包括玉山、永豐、第一、華南等銀行均已增設相關規定。其中,玉山銀規定,民眾申請非本人的網銀、電話語音銀行、ATM、行動銀行及全球智匯網等台幣與外幣帳戶的約定轉入帳號時,一律採申請後次 2 日生效。若是申請非本人的網銀、全球智匯網做他行外幣匯出匯款的帳號,也改為申請後次 2 日生效。

以澳洲為例,大多數銀行都導入延長轉帳生效時間,但具體實施情況依各銀行而異。也有銀行在客戶首次投資加密貨幣並匯款時,系統會出現風險提示,要求對客戶投資現況加以了解,以守護客戶財產安全。

中、後台阻詐 打造收款人確認系統

澳洲銀行業啟動「防詐安全協議」(Scam-Safe Accord),投資 1 億澳幣建立新的「收款人確認系統」,用以核對收款人姓名,降低客戶遭詐騙風險。該系統將查核匯款人能確定他們把資金轉移給想要轉帳的人。若匯款人列出的姓名與收款人的詳細訊息不符,銀行將阻止客戶轉帳。新系統的設計工作已展開,預計於 2024 年和 2025 年陸續推出。

除了收款人確認系統外,防詐安全協議內容還包括生物辨識檢查以防止銀行帳戶遭濫用、警告和延遲付款、提醒客戶潛在的詐騙付款、各銀行間共享詐騙事件的情報、限制向某些加密貨幣等高風險平台匯款。

澳洲西太平洋銀行(Westpac)則推出新的即時支付提示功能,協助客戶識別潛在的詐騙行為。當客戶在網路銀行或行動銀行輸入付款詳細資訊,且銀行偵測到詐騙風險較高時,就會啟動提示。在此情況下,系統將詢問一系列動態問題,以便「即時」提醒客戶評估詐騙風險。若西太平洋銀行根據客戶提供的資訊,認為可能存在詐騙風險,將不允許處理該筆匯款。

雙防護鎖守住荷包

臺灣中小企業銀行針對網路銀行、行動銀行 App,推出「夜間鎖」、「跨境鎖」兩大功能,守護客戶帳戶安全。「夜間鎖」功能提供客戶可於夜間睡眠時段,啟動上鎖設定,系統立即暫時停用網路銀行、行動銀行 App 的台幣及外幣轉出交易服務。若偵測到異常登入轉帳情形,系統將立即發送警示通知。

「跨境鎖」則提供客戶啟動上鎖設定後,系統會自動偵測資料庫,判斷網路銀行與行動銀行 App 的登入與交易是否為台灣網路 IP 位址。若發現是境外 IP 登入,系統將直接阻擋台幣、外幣轉出交易服務,把關帳戶交易安全。

生物辨識驗證身分

生物辨識運用人體獨一無二的生理或行為特徵來驗證身分,除了指紋、臉部辨識日益普及,現在更有掌型、聲紋、虹膜、掌靜脈、心跳等辨識方式來取代密碼,不用幾秒就能完成身分驗證。像是滙豐銀行、巴克萊銀行、富國銀行及蘇格蘭皇家銀行等都推出生物辨識系統,讓客戶無須記住帳號及密碼,即可登入帳戶。

玉山、國泰世華等國銀則導入人臉辨識驗證服務,透過裝置端進行身分驗證,確保交易為本人操作,提升安全性。其中,國泰世華人臉辨識限定於一個 ID 僅能註冊一張人臉,且須透過臨櫃行員或視訊客服確保為本人;交易時即時比對當下人臉與客戶留存的臉部特徵值,以確保交易安全。

行動支付防詐升級

金管會要求發卡機構在持卡人綁定 3 大國際 Pay(Apple Pay、Samsung Pay 或 Google Pay)時,應確認持卡人所綁定手機號碼與留存發卡機構手機號碼一致性,以降低詐騙集團騙取個資進而綁卡盜刷的可能性。

包括凱基、兆豐、玉山等國銀,實施信用卡綁定國際行動支付,限本人手機門號的防盜刷機制。當持卡人使用信用卡綁定國際行動支付的手機門號時,必須通過手機門號驗證程序,確保與留存在銀行的手機資訊一致,銀行不僅以 OTP 密碼驗證,一旦發現不符,再以人工核身方式為卡友啟用綁定。綁定完成後,即時發送簡訊及 E-mail 通知卡友。在卡友消費完成後,將發送交易簡訊或 LINE 訊息通知,以防止詐騙集團盜刷。

在美國,超過一半的銀行或貸款機構,面臨嚴重的人頭帳戶(Money Mules Account)問題,使得金融機構在數位認證區分真實客戶、盜用者及機器人,以及在詐騙偵測與優化客戶體驗之間的平衡帶來了更複雜的挑戰。花旗銀行、德意志銀行運用多層次分析方法,在客戶服務旅程的不同端點,像是申請新帳戶、登入帳戶及轉帳交易等進行多面向的偵測。

例如分析人機互動和行為模式(例如滑鼠點擊和按鍵),識別是否正常使用、冒名頂替,或可能正在受騙。將個人的歷史交易模式與目前交易比對,以偵測持卡人的交易量是否相符或是否有異常情況。同時,把網路安全、數位體驗營運與詐騙偵測技術整合,實施客戶身分和存取管理(CIAM)控制。

電信業者從源頭阻斷詐騙電話

澳洲及新加坡銀行業開始與電信業者合作,從源頭阻斷詐騙電話和簡訊。澳洲各大銀行、澳洲金融犯罪交易所(AFCX)及澳洲電信巨頭 Optus 公司聯合展開一項名為「Call Stop」計畫,攔截客戶回撥已被識別為詐騙號碼的電話,並自動播放預錄的警告訊息:「您撥打的號碼已被通報為詐騙電話」,以減少金融詐騙發生。

新加坡資通訊媒體發展局推出「簡訊發送者身分登記系統」(SMS Sender ID Registry),發送者必須出示真實身分。透過簡訊實名制,從源頭降低冒名的詐騙簡訊,也讓民眾一眼就能辨識簡訊真偽。

銀行 App 防詐偵測

新加坡華僑銀行推出銀行手機 App 設置防詐騙偵測功能,可自行偵測客戶手機內是否有下載來自非官方的應用程式,並在偵測到非官方應用程式時彈出警訊,讓客戶暫時無法使用華僑銀行應用程式。待客戶關閉這些非官方應用程式的全部權限後,才可繼續使用銀行的手機應用程式。

繼華僑銀行之後,星展、大華及新加坡花旗等其他銀行也推出手機 App 防詐偵測機制,保護客戶的手機免受惡意軟體入侵。

隨著詐騙案件頻傳,國內外越來越多銀行運用 AI 技術即時偵測、攔阻交易,建立完整防詐處理流程,推廣防詐宣導教育,強化民眾防詐意識,並與其他銀行同業、異業攜手合作,共同防範金融詐騙發生,保護民眾財產安全,實踐多面向的普惠金融。

來源:《台灣銀行家》170 期

更多精彩內容請至 《台灣銀行家》

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

下一篇