就算美中明年都衰退 台灣還有AI護身

理財周刊

文 ‧ 洪寶山

2023 年景氣衰退的一年,但股市不跌反漲,2024 年預期需求復甦的年份,卻可能迎來美國經濟衰退的威脅。那麼股市要怎麼反應呢?走出了科技業去庫存議題後,世界卻還沒走出 COVID-19 疫情後遺症。需求復甦是 2024 年的焦點,但如果美國真的陷入衰退,那麼現在預期的需求復甦真的會如期到來嗎?邏輯上的矛盾,股民真的能再一次複製 2023 年的「景氣衰退照樣漲」的謎之模式嗎?

股市謎之上漲 到年底劇本改了

不過換個角度,今年美國的景氣的確是美債殖利率倒掛的衰退警語提示下,屢創佳績,要不是美國就業市場意外的強勁,恐怕疊加中國消費力復甦不如預期的利空,股市就不會出現「看跌不跌、看漲就漲」的走勢。

到了年末劇本變了,美國十月 ISM 製造業 PMI 大幅下降,非製造業 PMI 降至五個月新低,美國非農新增就業人數轉冷,失業率升至近兩年新高,唱衰美國經濟正好讓聯準會有降息的理由,而支撐股市繼續謎之上漲的關鍵角色換成了中國復甦。

很有趣的一點是,產業界普遍覺得中國今年走出疫情後的消費力復甦不如預期,不知道這個預期的標準是跟什麼比較?可能是庫存去化的速度吧,但是中國官方可能不覺得景氣有不如預期的不好。

中國經濟暫時回不到疫情前低標

11 月 7 日 IMF 第一副總裁 Gita Gopinath 訪中結束時表示:「中國經濟有望實現中國政府 2023 年的成長目標,反映出新冠疫情後的強勁復甦。預計中國實際 GDP 在 2023 年將成長 5.4%。」請注意,5.4% 的 GDP 成長率是符合中國官方的既定目標,那麼以平均每季 5.4% 的 GDP 成長率算好嗎?

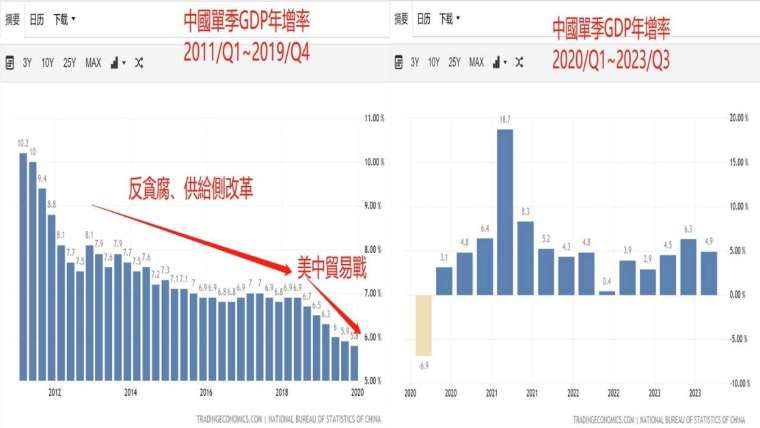

在 COVID-19 疫情爆發之前,中國每季 GDP 成長率至少維持在 5.8% 之上,2019 年全年 GDP 平均值是 6%,2020 年 1.85%,2021 年 9.18%,因為 2021 年首季 GDP 成長率高達 18.7%,2022 年只有 3%,因為動態清零,2023 年前三季平均 5.23%,關鍵在第三季從 6.3% 下滑到 4.9%,中國的說法是出口衰退,意指境外的需求疲弱,但反過來說,北京官方原先期待的內循環也沒有撐住出口的衰退。所以雖然中國走出了疫情,但是經濟成長率卻沒有回到 2019 年之前的 6% 低標,5.5% 可能是新的常態值,就不知道是新常態的中間值呢?還是高標?

房地產擠泡沫 中國不想再「以債養債」了

最近中國中央舉債赤字一兆人民幣,赤字擴大到占 GDP 的 3%,對比美國赤字占 GDP 達 6.3%,也就是說,救經濟只是要不要,而不是能不能的問題。

那麼為什麼中國官方不積極救經濟呢?從 2013 年到 2018 年的反貪腐、供給側改革的過程就大概可以一窺官方背後的動機,當下中國最主要的經濟問題是房地產債務過高,而中國官方無意以債養債的繼續扶持房地產的泡沫,這點從美國高利率背景下的碧桂園的美元債違約,十三天過去中國官方並沒有大動作的出台房地產的救市措施,合理推測房地產擠泡沫已經是官方政策的目標之一。

紐約時報指出,約占中國國民經濟四分之一的建築和住房行業目前正受到房價、房屋銷售以及投資急劇下降的影響,疫情以前,中國銀行系統每年向房地產行業增加相當於七千多億美元的貸款。不過,截至今年九月的十二個月裡,房地產業的未償貸款總額略有下降。銀行減少了對開發商的貸款,家庭償還了房貸,同時新房貸數量下降。

中國第三季經濟成長強於預期

房地產的財富增值效應退燒,家庭的可支配消費力降低,難怪產業界苦苦盼著疫情之後的中國消費力迅速回到 2019 年之前的水準,卻怎麼也沒盼來。那麼 2024 年中國的消費力就會回到 2019 年的舊常態嗎?

根據十月 IMF 發布的《世界經濟展望》中對中國 GDP 預測值是 4.2%,十一月訪中之後上調了 0.4% 至 4.6%,原因是第三季的成長表現強於預期,以及持續公布的救市措施政策,但還是比 2023 年的 5.4% 預測值下滑,假如 IMF 的預測值是正確的,如果美國明年真的陷入經濟衰退,那麼科技業期盼的需求復甦要從哪來?

美中地緣政治角力可能持續更久

這真是有趣的議題,市場希望聯準會降息,但聯準會一定是遇到美國經濟衰退才會降息,否則沒事降息,會造成經濟過熱或是少了籌碼對抗經濟衰退。市場期盼中國的消費者只是短暫的受困於動態清零的陰影裡,中國官方會積極穩住經濟,但是美中的地緣政治角力,引導美企有序的退出中國市場,反間諜法的立法讓投資環境不利於外國投資人居住在中國,多數人都認同美中的地緣政治角力至少維持數年,甚至更久,動不動的經濟制裁,真的不會傷到消費力嗎?股市就是這麼有趣,股民會自欺欺人,選擇自己想聽的,自我合理化,以偏概全。

台灣 GDP 成長率預估值逆風而上

IMF 對明年台灣的 GDP 成長率預估值倒是給得樂觀,從 0.8% 成長到 3%,比 2022 年的 2.4% 還要高,這很了不起,因為能夠在美中兩大經濟體都衰退的情況下,逆風而上,估計應該是 AI 伺服器幫的忙。

台積電的法說會上認證了 HPC 的需求強,英特爾執行長基辛格 11 月 7 日來台灣舉行「Intel Innovation Taipei 2023 科技論壇」,藉由處理器 Meteor Lake 即整合神經網路處理器 NPU(神經網路處理器) 來加速運算,發布全球第一台 AI PC,宣示新時代到來,AI 將創造 5740 億美元的價值。台灣因為掌握晶圓代工六成的先進製程產能,以及八成的伺服器出貨,進入 AI 新賽局,不管是英特爾還是輝達、AMD 都要跟台灣合作。

AI 新賽局 大廠搶著跟台灣合作

AI 的三大商機:開發自研晶片 ASIC 以創造差異性、AI 推論市場的邊緣運算、機器人的深度學習,以台股來說,ASIC 的世芯 - KY 頻創新高,股價已經來到 3045 元,上半年 EPS 18.25 元,前三季營收累計年增率為 132.62%,全年 EPS 約 34 元,本益比達 90 倍之多,可見得市場對 AI 題材的熱度有多高。

創意前三季 EPS 20.87 元,前十個月累計營收年增率僅 19.99%,全年 EPS 可能跟去年差不多,但本益比約 60 倍左右,11 月 9 日法說會上如能樂觀展望明年業績的話,或有比價世芯 - KY 的空間。

聯發科宣布攜手 Meta,將其大型語言模型 LLaMA 2 導入智慧型手機,外資調高目標價到 1200 元,這次聯發科也沒讓市場失望,除息後的大底成型,股價穩步上漲到 914 元,取代台積電成為護盤精神指標。

輝達、AMD、英特爾來台參加大型的科技論壇,陪同的伺服器代工大廠一定有廣達,儘管前三季累計營收年增率 - 16.41%,但半年線 200 元支撐有守,估計如果有低於 25 倍的本益比,將會吸引長線買盤進駐布局。

來源:《理財周刊》1211 期

更多精彩內容請至 《理財周刊》

- 免費體驗模擬交易 投資全球熱門資產

- 掌握全球財經資訊點我下載APP

延伸閱讀

上一篇

下一篇