不動產投資下個機遇?這些REITs正看悄

鉅亨網新聞中心

因應高齡化、數位化等潮流發展,REITs 種類越來越多樣化,已從傳統的公寓大樓、商辦、購物商場、飯店,延伸至數據中心、通訊基地台、醫療服務等等時下正夯的不動產投資範疇,吸引了各國政府養老基金、學校捐贈基金、保險公司等法人機構將 REITs 列入投資組合,可望藉此參與房地產最新投資契機。

搞懂 REITs 三大類型

REITs 於 1960 年誕生於美國,隨後各國相繼引入,並逐漸普及,如今已在全球佔有一席之地。因為 REITs 具有 5 大特點,受到投資人青睞。

一是流動性高:能夠像股票、基金、ETF 一樣買賣,相較於直接投資房地產,流動性高,可以輕鬆打造投資組合;二是透明度高:REITs 商品資訊揭露制度完善,營運透明度較高;三是定期配息:REITs 會將多數租金收益分配給投資人,以享有定期的現金流,創造被動收入;四是兼具股債特性,但與股票、債券等其他金融商品關聯性低;五是稅賦優惠:可以免除部分稅負,以台灣為例,現階段免徵證交稅且投資收益採分離課稅,不須併入營利事業所得稅或綜合所得稅總額課稅。

REITs 大致可以分為 3 種類型:權益型 (Equity REITs)、抵押型 (Mortgage REITs) 與混合型 (Hybrid REITs)。權益型 REITs 是目前市場大宗,直接參與房地產投資與經營,收益主要來自於租金收入或買賣不動產的價差;抵押型 REITs 是本身不直接投資不動產,沒有產權及經營權,而是單純扮演金融仲介角色,直接放款給不動產開發商或經營者,亦可投資抵押貸款或抵押支持證券 (MBS),收益來源為貸款利息收入或手續費;混合型 REITs 顧名思義是權益型及抵押型的綜合體,除了經營不動產,也從事抵押貸款服務。

迎合時代潮流 非傳統型 REITs 逐漸興起

REITs 投資於各行各業的不動產,包括辦公室、購物中心、飯店、工業廠房等範疇。不過,過去 20 年來,經濟結構發生了巨大變化,有經濟火車頭之稱的房地產樣貌也隨之改變,加上高齡化社會的來臨,近年來醫療設施、數據中心、通訊基地台、迷你倉庫等非傳統型 REITs 也逐漸興起,為投資人提供了更廣泛的房地產類型。

舉例來說,全球人口逐漸老化,醫療保健相關房地產需求增加,入住高級養老機構不再只是奢侈品,而是退休族群的必需品,也因此,目前老年住房、醫院、護理設施、生命科學空間等相關 REITs 開始蓬勃發展。

又如隨著科技的進步,數據中心、通訊電塔、自助倉儲等新型態 REITs,也成為市場資金追逐焦點。例如受惠雲端服務崛起,數據中心需求急速攀升,調研機構 Statista 預估,2020~2028 年間,全球獨立機房供應商 (IDC) 複合年化成長率可達 11% 左右;5G、電動車、物聯網時代來臨,數據傳輸量越來越大,全球掀起了電塔的興建熱潮,許多企業藉由租用電訊塔樓,以享有更快的傳輸速度,電塔租用商機可期。

此外,近兩年來新冠疫情蔓延,遠距、零接觸的生活模式之下,電商銷售額大躍進,市調公司 eMarketer 數據顯示,今年全球電商銷售額將首次突破 5 兆美元,2025 年可望上看 7 兆美元。此態勢下,未來倉儲需求依然暢旺,因為許多電商平台或企業都需要倉儲空間暫存貨品。綜觀上述,未來隨著數位化的加速發展,這些科技型 REITs 商機後續看俏,市占率可望與日俱增。

Nareits 指出,根據 FactSet 數據顯示,權益型 REITs 市值,2010 年數據中心、電子商務等新興不動產的市值,僅佔 9%。到了 2019 年,已經拉高到 32%。預料未來電子商務等新興不動產的成長將更為可期。

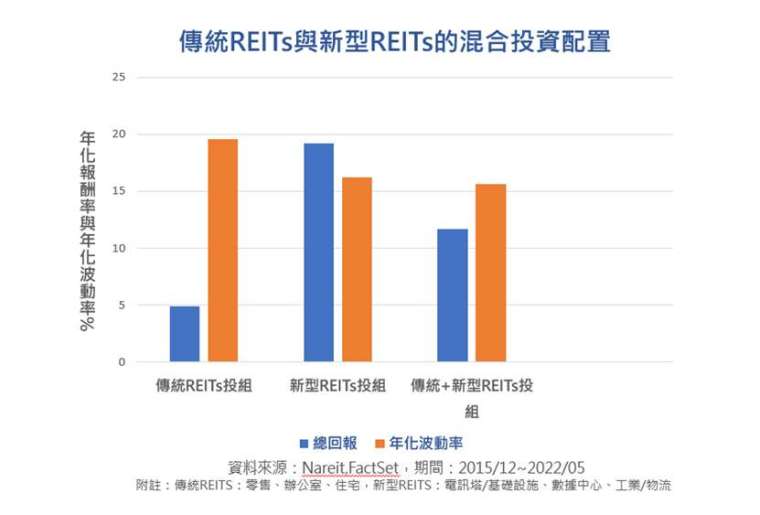

REITs 朝向多元化佈局,有助於降低投資組合波動度及報酬率之提升,Nareits 研究顯示,過去 6 年多以來,傳統 REITs(RORI) 投組總報酬率為 4.9%,納入基地台 / 基礎設施、數據中心等科技型 REITs 之後,整體投組報酬率大幅增至 11.7%。進一步觀察波動度,傳統投組年化波動率為 19.6%,納入科技型 REITs 之後,投組波動率可以降至 15.6%。顯見在傳統 RETIs 之外,投組若能再納入新興經濟產業的 REITs,不但可提高投組報酬率,還能降低波動度。

一檔 ETF 買遍全球多樣化不動產

投資人若想要參與 REITs 商機,不妨優先考慮具有多樣化特性的標的,例如富邦入息 REITs+(00908),除了傳統 REITs 外,還納入醫療保健、資料中心、特殊型等多種非傳統 REITs。

00908 是目前國內首檔跨國型 REITs ETF,以「全球入息不動產與基礎建設指數」為標的指數,分散投資全球 16 國,降低單一國家曝險,從中選出前 30 大高殖利率不動產及基礎建設標的,作為成分股。依細項產業分類來看,目前 00908 投資比重較集中在多重資產、醫療保健、零售及辦公室不動產上,屬性較偏價值型。

隨著後疫情時代的來臨,各行各業逐漸邁向復甦,之前受到疫情影響最大的零售、旅館、醫療等領域,2023 年可能將持續迎來獲利的恢復期。此外,預期今年 REITs 股利配發比率將恢復到疫情前的 8 成左右,市場預期 2023 年將可完全恢復過去的配發水準,REITs 的現金流潛力值得期待。

由於 00908 瞄準具有息收機制的權益型 REITs,且廣納傳統、新型態 REITs,讓投資人得以藉此布局全球多樣化的不動產,除了掌握後疫情時代不動產市場回升契機之外,亦可卡位未來新型態 REITs 投資機會,成為全球化佈局與收息增益之新選擇。

- 講座

- 公告

上一篇

下一篇