【百達投顧】Barometer 8月配置觀點:股債市維持中性 看好歐洲受惠實際利率上升

百達投顧

總經

儘管 Covid-19 感染捲土重來,通膨壓力繼續增加(尤其是在美國),全球經濟仍在繼續回復。而中國又出現了新的動盪,中國政府出人意料地禁止營利性課外輔導,實質上關閉了約 1,000 億美元的教育科技產業,引發人們對中國政府監管打擊力道加強的擔憂。最新的干預是在網路叫車應用滴滴和其他電子商務公司的網路安全調查、對海外 IPO 的審查增加以及對中國一些最大的電子商務公司處以罰款和限制。

當局還採取行動限制可變利益實體 (VIE) 的使用 - 位於避稅天堂轄區的控股公司,旨在允許外國投資者投資科技等關鍵行業,而無需給予他們任何營運控制權。對這些發展的正向解讀是,它們是在創新和在缺乏監管框架的情況下,對這些蓬勃發展產業遲來的回應。儘管此類措施實際上會為中國股票和債券增加永久性「風險溢酬」,但不應從根本上改變中國的成長模式或該國整體金融資產的投資機會。儘管如此,更為謹慎似乎是明智的,我們認為中國債券宜適時獲利,這些債券今年迄今表現強勁。

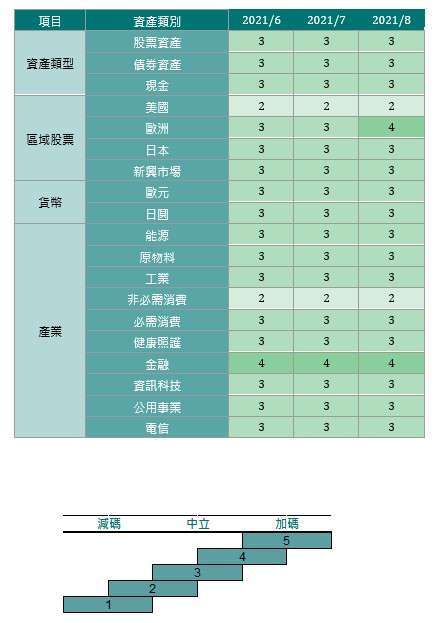

整體而言,我們對股票、債券和現金保持中性配置;看好受益於強勁經濟潛力的資產,例如歐洲股票。商業周期分析顯示,在過去兩個季度急劇減速之後,整個歐元區的經濟活動正在強勁回升。採購經理人指數保持活躍,尤其是在服務業。與此同時,零售銷售已恢復到大流行前的趨勢之上。銀行貸款條件也在放鬆,這預示著未來的信貸增長。總體而言,與美國相比,歐洲經濟成長似乎更有可能超過普遍預期,我們開始看到一些跡象表明其擴張正在放緩。令人擔憂的是,第二季度 GDP 年化成長率僅為 6.5%,比普遍預測低約 2 個百分點。

中國的成長顯然已經見頂,隨著工業生產、零售銷售和建築業均低於三年平均水準。即便如此,我們仍然預計今年 GDP 將增長 10%,這比 8.5% 的普遍預期高出一些。就算中國政府的監管打擊威脅到增長,流動性指標仍可讓人感到欣慰,這些指標表明中國擁有充足的貨幣火力。事實上,我們已經看到當局在 7 月採取行動,當時中國人民銀行 (PBOC) 宣布將存款準備金率(RRR) 下調 50 個基點;我們希望在未來幾個月內看到更多行動。

美國正朝著相反的方向發展,Fed 即將進入緊縮週期的第一階段。值得注意的是,在最近一次會議上,Fed 強調了經濟狀況的改善和勞動力市場的「進步」。然而,我們預計緊縮進程將相對緩慢,根據我們的模型,目前美國的貨幣政策仍然是世界主要經濟體中最寬鬆的。我們的價值模型中最明確的信號之一是美國國債現在看起來很貴,尤其是與我們監測的周期性趨勢所暗示的水準相比時。這同樣適用於美國股票,美股以 12 個月獲利展望推估的本益比為 21.5 倍,只有在趨勢增長不變、利潤率穩定在高位且債券收益率保持低位的情況下才能持續。到目前為止,美國企業獲利的復甦與 GDP 保持一致,我們認為在美國 GDP 增長預測沒有上調的情況下,今年企業獲利增長不太可能進一步上升。

技術指標顯示,股票和債券報酬的相關性再次轉為負值,提高固定收益的多元化吸引力。從技術指標得出的另一個結論是,投資者似乎更加謹慎。這反映在最近幾周大量流入政府債券以及投資於優質股票的股票基金。EPFR 的數據顯示,7 月前三週,約有 67 億美元流入科技、醫療保健和消費類股,而同期從金融、原物料和能源股中撤出約 31 億美元。

股票

歐洲:由於疫苗的順利推出使各國政府能夠解除封鎖措施,歐洲股市的前景正在改善。該地區現在正領先美國從 Covid 危機中復甦,該地區的商業活動以 21 年來最快的速度擴張,流動性指標已經恢復到 Covid 之前的水準。與此同時,歐洲股市也應受益於我們預期的實際債券利率上升。這是因為歐洲股票指數包含更大比例的價值股,例如金融股,當實際利率上升時,這些股票往往會漲贏大盤。出於這些原因,我們將歐元區上調至加碼。我們也將瑞士股票上調至加碼。瑞士股市擁有大量優質股票,它們往往在牛市週期的中期表現良好。模型持續顯示英國股票的「買入」訊號。這是一個股利率高達 4.2% 的市場,是全球平均水準的兩倍多,並且在其他價值指標上也具有吸引力。同樣對市場有利的是,英國經濟在經歷了 2020 年近 10% 的 300 多年來最大衰退後,預計今年將反彈至約 7% 的成長率。明年的預期成長率與美國相同,是所有主要成熟經濟體中最快的。儘管如此,股票市場的表現仍然不如同行。根據 MSCI 全球指數衡量,英國股市目前較世界股市折價 33%,這是自 1992 年英國被迫退出歐洲匯率機制以來的最大折價,我們預期折價將在未來幾個月開始消失。

日本:我們維持日本的中立看法,日本的經濟數據令人失望,疫苗接種速度慢於其他主要經濟體。

新興市場:我們對中國和其他新興市場的股票保持中性。世界第二大經濟體的領先指標連續 11 個月下降,這是復甦正在失去動力的最新跡象。中國政府對科技、教育和房地產等產業的監管打擊也引發了對未來獲利能力的擔憂,並可能進一步降低高成長產業的價值。然而,我們認為全面退出中國股票是沒有道理的。中國人民銀行最近降低了國內銀行的存款準備金率,並暗示可能會轉向更寬鬆的貨幣政策,以降低償債成本和支持增長,這將在中期支撐風險資產。

美國:美國仍然是我們唯一減碼的區域。由於企業獲利強勁,標準普爾 500 指數今年上半年上漲了 15%。但該指數不太可能在下半年重演出色的表現,尤其是當企業利潤率已經處於歷史高位時,將難以進一步上升。我們的模型顯示,到今年年底,美國股市的本益比將下降多達 15%。還有人擔心,由於二手車等與 Covid 相關的物品價格上漲而導致的通膨壓力,可能持續較長並改變通膨預期。這反過來可能促使 Fed 比市場預期更早地縮減其貨幣刺激措施。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇