【普徠仕觀點】美國通膨不會持續飆升 成長股依然看好

普徠仕美國大型成長股票經理人Taymour Tammadon

重點摘要

- 近期美國通膨的飆升,給習慣了幾十年低通膨 / 低利率的投資人帶來了不確定性。

- 特別是對於成長型企業而言,高通膨和利率上升的前景代表近期的環境將充滿挑戰。

- 然而,我們預計美國通膨不會長期保持高水位;因此,我們對成長型企業的樂觀展望將保持不變。

在歷經了史上最嚴重的衰退之一後,圍繞美國經濟復甦的樂觀情緒在近幾個月因通膨驟升而有所減弱,美國 6 月份消費者物價指數 (CPI) 年增率飆升至 5.4%,遠高於聯準會 2% 的目標,這也引發了市場對聯準會可能需要提前採取政策行動的擔憂;如此前景促使股市波動加劇,成長型股票尤其面臨壓力。

隨著 2021 年從成長股轉向價值股的所謂「大輪動」發生,通膨壓力的出現,給成長型企業的近期前景增添了挑戰,未來通膨數據可能會更不均衡看似不無道理,而且我們也逐漸習慣了通膨可能將涵蓋更廣的範圍;然而,重要的是,我們預計通膨不會持續一直走高,因此我們對成長型企業的長期前景仍抱持樂觀看法,並對這些企業隨著時間增加自由現金流的能力頗有信心。

高通膨預計不會持久

近期美國的通膨率飆升至 2008 年以來的最高水位,這對於已習慣了 20 年來普遍存在之低通膨 / 低利率環境的投資人來說,無疑是不確定性來源;對於成長型企業而言,利率上升的可能性尤其令人擔憂,因為未來現金流將以更高的利率來折現,從而影響公司當前的估值。

也就是說,通膨上升並非完全出乎意料,一旦政府和央銀的刺激措施開始流入經濟,隨著經濟逐步重啟,通膨風險就會存在。民眾的儲蓄水平在疫情期間顯著上升,而隨著疫苗施打範圍不斷擴大,被壓抑的需求也正在釋放,我們預計這種較高的通膨趨勢將在未來 12~18 個月內持續,然後於較長期的基礎上回到聯準會 2% 的目標水位附近;這也與金融市場目前反映出的相吻合,股票的長期價格目前正以 2% 左右的通膨預期來定價。

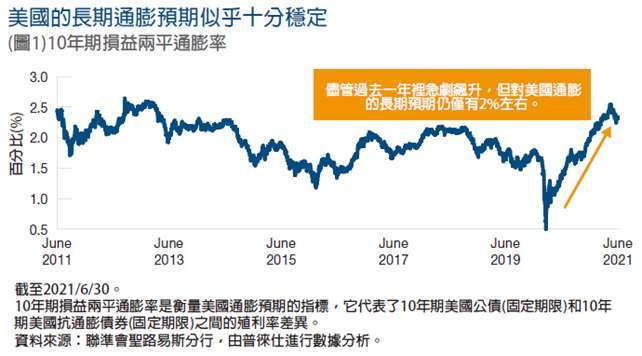

通膨預期指標僅於 2% 左右

通膨預期數據似乎也支持著我們的觀點,即飆升將是暫時的,市場似乎預期通膨率不會持續上漲;10 年期損益兩平通膨率,是對美國未來 10 年通膨預期的直接指標,下圖展示了損益兩平通膨率從 2020 年初的低點急劇上升,起初這似乎是一個重大轉變,然而,損益兩平率的反彈止步於 2% 左右,遠低於目前的 5.4%。

我們也能從股市蒐集到相似的訊息,鑑於 2020 年第一季發生的嚴重市場拋售,美國股市的復甦令人矚目;儘管近幾個月波動性有所增加,但標普 500 指數今年以來 1 仍上漲了 14.4%。

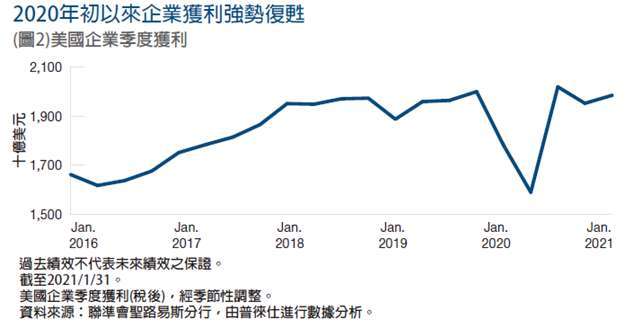

企業獲利強勢復甦

在企業層面,企業獲利雖然在 2020 年第一季大幅下滑,但在隨後的幾季中迅速反彈,過去 12 個月提供的大量刺激措施顯然對復甦起了不小作用;但這樣的刺激措施顯然不能長期持續,這就產生了一個問題:近期復甦在獲利上能否持續?我們預計美國近期將出現大幅的週期性復甦,隨著復甦完全站穩腳跟,估計美國的 GDP 年增率將達到 6% 左右,儘管如此快速的擴張顯然難以持續,但至少在接下來的 12~18 個月內,這種成長將有助於支撐企業獲利的持續復甦。

成長股商業模式有望繼續繁榮

隨著投資人拋售高成長的股票,轉向估值低廉的股票 (尤其是那些對經濟復甦最敏感的公司),從成長股轉向價值股的「大輪動」目前正在發揮重大作用;然而,在某個時間點,我們相信價值股的再通膨行情會上演,價值股的估值將追上長期平均水準,而由於難以找到容易獲得的報酬,隨著時間不斷增加自由現金流的能力,成長股的吸引力很有可能會再次發揮作用。

事實上,儘管價值股在 2021 年表現強勁,但幾乎沒有跡象顯示成長型企業的前景發生了重大變化;一個與未來展望更攸關的問題應該是:在過去 10 年中取得了出色報酬的美國大型成長股,能否在未來 10 年繼續保持這樣的優勢?考慮到有這麼多變數,我們顯然無法給出肯定的答案,然而,這些公司的基本商業模式並沒有突然出現缺陷,我們在複利成長型企業中尋找的品質,例如競爭優勢、定價能力、高利潤率以及在大型耐久財市場中的主宰地位,仍然非常明顯。

Alphabet 和 Facebook 是過去 10 年中最成功的兩家公司,這主要歸功於他們成為數位廣告領域的領頭羊,由於網路普及率不斷提高以及數位平台在全球日益普及,數位廣告正迅速成為最有效且最受歡迎的廣告形式;數位廣告支出一直在快速成長,且未來幾年似乎還會繼續成長,作為這個長期成長領域的老牌龍頭,這兩家公司在未來幾年內都將持續比市場的成長更加快速。

同樣,電子商務巨頭 Amazon 已經清楚地展現了自我重塑、並找尋新成長和動能領域的能力,我們相信 Amazon 的物流能力可以成為長期成長的驅動力;此外,雖然其數位廣告業務與 Alphabet 和 Facebook 相比仍然很小,但也具備了良好的潛在成長機會。

值得強調的是,新冠疫情的爆發迫使許多成長型企業調整業務、改進營運並提供更好的客戶服務,例如:在 2020 年,我們看到電子商務得到廣泛採用,因人們被迫在線上購物,所以像 Amazon 這樣的企業在優化營運和改善物流方面投入了巨額資金,以便為客戶提供更好的體驗,以前雜貨曾是 Amazon 業務中客戶體驗較差的一個領域,但在過去 12 個月,這一現象已得到了大幅改善,我們預計將在未來看到更多資金被重新分配到電子商務和數位廣告的領域。

美國成長股的基本面魅力並未改變

成長型企業的主要魅力在於它們能夠隨著時間增加自由現金流量,這是一個基本特徵,因為它代表了公司產生的盈餘或可自由支配的現金,而過去 10 年裡,美國成長型企業產生之自由現金流的累積成長無疑是巨大的;現在的關鍵問題是,在過去 12 個月中,這種能力是否受到重大影響亦或減弱?我們堅信沒有;我們認為,成長股隨時間增加自由現金流量的內在基本能力仍然完好無損。

【萬寶投顧獨立經營管理】本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。有關基金投資風險及基金應負擔之費用(含分銷費用)已揭露於基金公開說明書或投資人須知,投資人可至萬寶基金投資網(www.efund.com.tw)或境外基金資訊觀測站(www.fundclear.com.tw)查詢。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。「T. ROWE PRICE」、「大角羊」圖樣以及「普徠仕」三字均為普徠仕集團之商標。此廣告由萬寶證券投資顧問股份有限公司發佈。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 〈美股盤後〉川普要伊朗無條件投降 油價飆破90美元 道瓊跌超450點 三大指數周線全黑

- 〈美股盤後〉股債雙殺!中東戰事升溫 油價突破每桶80美元 道瓊重挫近800點

- 戴蒙警告:市場可能遭遇「臭鼬」突襲

- 美股高估值「4大」關鍵支撐因素曝!分析師:任一趨勢反轉都是風險

- 講座

- 公告

上一篇

下一篇